Imprimir Artículo

Imprimir Artículo

La pirámide de Exter

A principios de 1990 John Exter, fundador del Banco Central de Sri Lanka, enunció una curiosa teoría conocida más tarde como “la pirámide invertida de Exter”. De acuerdo con él el abandono del patrón oro conduce al colapso. El camino es el siguiente: como el crédito es artificial pues está basado en un dinero que no está representado por nada, cuando la burbuja del crédito explota, los inversores van abandonando los activos menos líquidos y tratando de adquirir los activos más líquidos; esa jerarquía, de menor a mayor liquidez, es la que queda plasmada en su famosa pirámide:

Aplicando la Teoría a la crisis actual nos encontramos con que el fallo de los créditos hipotecarios “subprime” en 2007 llevó a la liquidez a los mercados bursátiles que vivieron sus máximos históricos a finales de ese mismo año. Su colapso desplazó la cada vez menor liquidez al mercado de materias primas en 2008, año en el que vimos el máximo histórico del precio del crudo, a pesar de que la economía ya estaba en crisis y el consumo estaba disminuyendo. Veamos lo que hizo el indicador CRB de Reuters de materias primas entonces:

Finalmente, la ilógica de ese movimiento se demostró con una caída espectacular del precio de las materias primas que volvió a desplazar al dinero, esta vez hacia la deuda pública. En Septiembre de 2008, coincidiendo con la quiebra de Lehman Brothers, la búsqueda de refugio de los inversores llevó incluso a comprar letras del Tesoro norteamericano con rendimiento negativo. Y en ese camino queda demostrado que el camino es deflacionario como ya vimos entonces:

Ahora que en teoría lo peor ha pasado (curiosamente en el camino inverso: primero fue el rebote del crudo en febrero de 2009, luego el de la bolsa en marzo del mismo año…y parece que en los EUA ya se está recuperando el mercado inmobiliario). ¿Cuál es el problema? Que si todo esto se inició porque se concedieron demasiados créditos sin una base sólida ya que estaban basados en activos sobrevalorados como la vivienda, ahora el sistema financiero se ha salvado de modo todavía más artificial, ya que ha sido por emisiones masivas de deuda pública que habrá que abonar. Los intereses de tanta deuda son enormes, y eso que los tipos de interés a nivel mundial están en mínimos históricos, y serán un lastre durante muchos años. Lo curioso es que vuelve a existir el fantasma de la deflación, algo que parece contraproducente con una recuperación económica.

Volviendo a la pirámide de Exter, el caso es que para poder pagar todas las deudas los estados cada vez emiten más papel…es decir, volviendo a la cúspide: la artificialidad del crédito ya que el dinero es deuda, papeles que garantizan -o deberían hacerlo- un poder adquisitivo. Así que, siempre según esta teoría, si no hay confianza en los estados ni en la divisa, los que aún tiene liquidez sólo poseen un activo seguro: el oro.

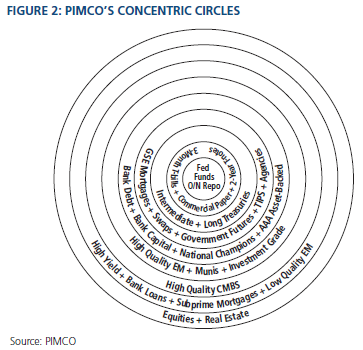

Esto es sólo una (polémica y discutible) teoría, claro pero curiosamente hace unos días vi una figura de uno de los Hedge funds más famosos del mundo, PIMCO, a la que encuentro bastante parecido pero que elimina el oro: