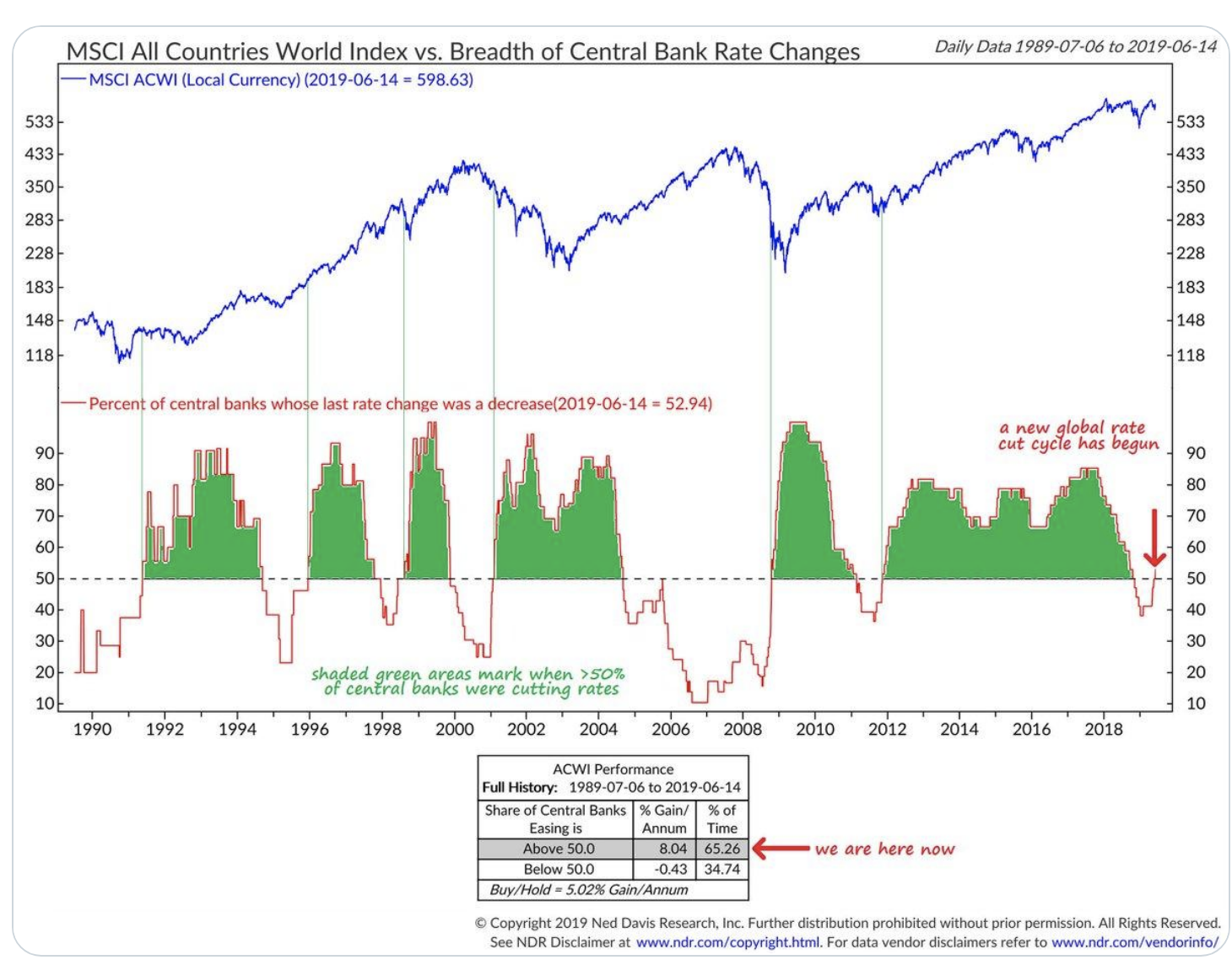

“Bolsa, la flexibilización de los bancos centrales favorece generalmente (pero no siempre), el aumento de los precios”

Daniel Guitérrez - Miercoles, 24 de Julio "Conjurado, por ahora, el colapso de los mercados, la mayor parte de los actores en los Mercados dentro y fuera de EE UU, siguen confiando en el maná de los bancos centrales sin reparar en que precisamente esta lluvia de euros, yuanes y yenes nos ha adentrado en lo desconocido. Si de algo recela el dinero es, precisamente, de la incertidumbre. El miedo a lo desconocido se palpa entre los mejores estrategas y gestores del mundo. Miedo a la guerra de divisas, miedo a la potencial caída de la actividad en las distintas áreas de influencia económica de este mundo global. Miedo a la política de emisión de billetes en China, Japón y Estados Unidos. Miedo de los del Norte de Europa a los del Sur. Miedo a los resultados de las empresas y miedo, en definitiva, al mundo al que nos han vuelto a llevar los bancos centrales. La reflacción de activos, que ha hecho más ricos a los ricos de EEUU y Japón, haría más ricos a los inversores extranjeros en Bolsa española, protagonistas del 50% de las transacciones, pero no al ciudadano español, porque este tiene la mayor parte de su dinero colocado en depósitos bancarios y la mayor parte de sus inversiones en ladrillo es solo una parte de las críticas veladas a los programas QE. Son ya muchos los que consideran que no son el Bálsamo de Fierabrás.

"Conjurado, por ahora, el colapso de los mercados, la mayor parte de los actores en los Mercados dentro y fuera de EE UU, siguen confiando en el maná de los bancos centrales sin reparar en que precisamente esta lluvia de euros, yuanes y yenes nos ha adentrado en lo desconocido. Si de algo recela el dinero es, precisamente, de la incertidumbre. El miedo a lo desconocido se palpa entre los mejores estrategas y gestores del mundo. Miedo a la guerra de divisas, miedo a la potencial caída de la actividad en las distintas áreas de influencia económica de este mundo global. Miedo a la política de emisión de billetes en China, Japón y Estados Unidos. Miedo de los del Norte de Europa a los del Sur. Miedo a los resultados de las empresas y miedo, en definitiva, al mundo al que nos han vuelto a llevar los bancos centrales. La reflacción de activos, que ha hecho más ricos a los ricos de EEUU y Japón, haría más ricos a los inversores extranjeros en Bolsa española, protagonistas del 50% de las transacciones, pero no al ciudadano español, porque este tiene la mayor parte de su dinero colocado en depósitos bancarios y la mayor parte de sus inversiones en ladrillo es solo una parte de las críticas veladas a los programas QE. Son ya muchos los que consideran que no son el Bálsamo de Fierabrás.

Pero no todo es pesimismo: fantástica carta de @MacroCharts (también publicado por @Callum_Thomas) mostrando lo que ya podemos leer en los periódicos todos los días: los bancos centrales se han embarcado en otro ciclo de tasas de flexibilización. Históricamente, eso tiene generalmente (pero no siempre), el aumento de los precios de las acciones.

El impacto de los programas de estímulo cuantitativo sobre la renta fija ha sido y es una de las mayores preocupaciones de los gestores en los últimos años, puesto que tanto inversores como bancos centrales están caminando por terreno desconocido.

Hace ya tres años que Richard Woolnough, gestor del M&G Optimal Income, significó que, “el aspecto más sorprendente del QE ha sido la falta de inflación, pero los bancos centrales que han emprendido – o todavía están emprendiendo- el QE afirman que ha funcionado al prevenir la deflación a través del reequilibrio de carteras”, en referencia a la rotación hacia activos más arriesgados, que han impulsado a las bolsas. El punto de vista de Woolnough era que “los bancos centrales están exagerando mucho sus afirmaciones en el mejor de los casos, o buscando razones para tener esperanza cuando nada funciona, en el peor de los casos”.

El experto ponía como ejemplo al modelo estadounidense. Si bien admitía que la expansión del balance de la Reserva Federal y la subida del S&P 500 han estado correlacionados positivamente desde 2009, opina que “la relación es casual, no causal”, en el sentido de que “la Fed anunció su QE solo después de que la bolsa se colapsara hasta mínimos, y lo paró solo cuando los mercados se recuperaron”. En opinión de Woolnough, “la Fed parecía usar al S&P como un termómetro de la economía, más que ser la apreciación del índice el resultado directo de la actividad emprendida con el QE”.

"Creo que nada ha cambiado desde entonces, salvo la posible marcha trás de la Fed en su política de tipos de interés", me dice el analista jefe de una importante gestora.

[Volver]

- Algunas fórmulas para perder dinero en Bolsa

- MERCADOS:mientras que los “generales” no se muestren capaces de seducir a los inversores, las bolsas quedan en posición de fragilidad y vulnerables a eventuales recaídas

- El metaverso: ¿juego virtual o campo de batalla para los ciberdelincuentes?

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Las acciones de crecimiento versus valor han alcanzado su nivel más alto desde 2021

- Los mercados están empezando a centrarse en las elecciones estadounidenses

- Algunas fórmulas para perder dinero en Bolsa

- MERCADOS:mientras que los “generales” no se muestren capaces de seducir a los inversores, las bolsas quedan en posición de fragilidad y vulnerables a eventuales recaídas

- El metaverso: ¿juego virtual o campo de batalla para los ciberdelincuentes?

- La ciberinmunidad, clave en el futuro de la seguridad digital

- Las acciones de crecimiento versus valor han alcanzado su nivel más alto desde 2021

- Los mercados están empezando a centrarse en las elecciones estadounidenses

- La capitalización del sector S&P500; ha fluctuado ampliamente a lo largo del tiempo, lo que pone de relieve la naturaleza dinámica del mercado y las preferencias cambiantes de los inversores