Desconcertado

Droblo - Jueves, 03 de SeptiembreSi a prácticamente cualquier economista, de cualquier escuela de pensamiento, le hubieran preguntado como ejercicio teórico hace 10 años por las consecuencias de una política monetaria como la que actualmente predomina en el mundo seguramente la primera reacción sería de incredulidad y la segunda asegurar que con esos ingredientes se iba a disparar la inflación y además añadirían que con tanta impresión de dinero sin respaldo se resentiría gravemente la confianza en el sistema fiduciario vigente desde que se abandonó el patrón oro. Hablando del oro, probablemente situarían su precio muchísimo más alto de como está, dando por hecho que los inversores se “refugiarían” en él de la pérdida de valor del dinero.

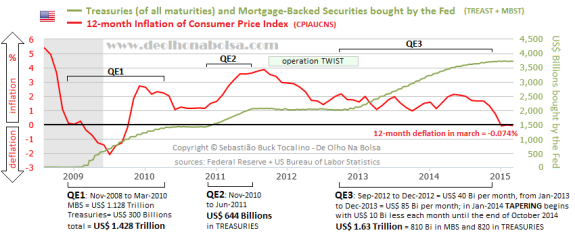

El que en la actualidad todo sea distinto y el riesgo sea la deflación y la confianza actual sea tan grande que este año varias bolsas mundiales hayan visto nuevos máximos históricos y muchos estados se hayan financiado incluso cobrando por colocar su deuda, debería dejarnos claro que de la teoría económica a la práctica hay un trecho enorme pero también debería hacernos sospechar: ¿No será que hace 10 años tenían razón los economistas y ahora los hechos, a pesar de ser los que son, están equivocados y estamos, con la excusa de salir de la crisis, sentando las bases del colapso total del sistema? Lo cierto es que son tan excepcionales las medidas tomadas que ignoramos completamente las consecuencias por venir en el medio plazo. Por eso es tan peligroso el experimento en el que se está metiendo la Eurozona con sus QE y los bancos centrales con tipos ultrabajos e incluso negativos. Y como se puede ver en esta imagen el que un banco central compre activos puede impulsar la inflación –la excusa oficial para su aplicación- a corto plazo pero queda claro que su efecto con el tiempo disminuye e incluso es contraproducente:

Y en cuanto a los tipos de interés ultrabajos puede que haya quien crea que si el banco no nos ofrece nada, ese dinero lo gastaremos pero las cifras de consumo no indican eso y la tentación de guardar los ahorros en casa en lugar de en el banco ante la escasa rentabilidad es un riesgo que puede arruinar el sistema económico actual basado en la multiplicación de nuestro dinero por las entidades financieras que lo guardan. Quizás por eso cada vez más países van prohibiendo los pagos en efectivo a partir de ciertas cantidades… Y qué decir de la deuda emitida con tipos negativos: no son sólo estados, ¿Qué empresa se hubiera imaginado –como le ha pasado a Nestlé- que podría colocar deuda cobrando dinero a los inversores pero que también debe pagar intereses al banco donde deposita sus excedentes de liquidez? Es algo insólito pero más allá de la anécdota, ¿qué puede significar para el futuro de la economía?

La teoría, esa que ahora parece que se ha quedado anticuada pero en la que yo sigo creyendo, dice que si los precios tienden a bajar, el consumo se frena esperando esas bajadas (el consumidor se mueve mucho por expectativas) pero lo peor es que las empresas reducen inversiones ante la perspectiva de menores beneficios y esto se traduce en más paro que conduce a menor consumo… y ya tenemos el círculo vicioso. Es cierto que ahora mismo en España ocurre lo contrario y se crece y se crea empleo con deflación pero ¿no será la excepción –temporal- que confirme la regla? Lo decía Keynes:

“(…) la inflación es injusta y la deflación es inconveniente. De ambas, tal vez la deflación sea (…) lo peor; porque es peor (…) generar desempleo que frustrar las esperanzas del rentista.”

O como dice un neo-keynesiano como Robert Skidelsky:

“El aumento de precios reduce el valor de ahorros y pensiones, mientras que la caída de precios reduce las expectativas de ganancias, alienta el ahorro desmedido y aumenta el peso real de las deudas.”

Los actuales dirigentes económicos mundiales, aunque claramente inspirados por Keynes, nos quieren convencer que la deflación actual no es negativa, que se debe a la caída del precio del crudo –que por cierto puede haberse finiquitado ya- y que es positiva y temporal ya que acabará gracias al QE de BCE en unos meses. Suena bien pero entonces ¿por qué los inversores han llegado a comprar bonos a 10 años alemanes al 0.07%? No tendría sentido invertir a largo plazo a esos tipos si no va a haber deflación.

De hecho, supongamos que aceptamos la teoría de que la deflación actual es positiva y acabará pronto, ¿significa eso que va a aumentar el consumo y van a mejorar los resultados empresariales y que tienen razón las bolsas por volar tan alto? Si la respuesta es afirmativa entonces ¿por qué inundar aún más el mundo con liquidez? Es un riesgo enorme porque si ocurre eso y algo de esa liquidez llega por fin a la economía real la inflación debería ser galopante. Pero no lo es y no lo es ni siquiera en los EUA donde salieron oficialmente de la recesión en verano de 2009. Los austriacos llevan profetizando alta inflación allí desde hace 6 años que es el tiempo que los keynesianos llevan afirmando que han evitado la deflación y ninguna de las dos posturas acaba de ser cierta, las dos grandes teorías económicas han fallado.

No sé vosotros pero yo estoy desconcertado.

[Volver]

- No compres lo que no entiendes

- MERCADOS:los beneficios o pérdidas empresariales de ayer no sirven para nada

- El efectivo sigue siendo ampliamente utilizado en la zona del euro por personas de diversos orígenes, incluso aquellos con tarjetas de pago y cuentas bancarias

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Los valores cíclicos y defensivos son indicadores fiables del sentimiento de los inversores

- “La relación crecimiento/valor de Estados Unidos está poniendo a prueba una resistencia a largo plazo”

- “La relación crecimiento/valor de Estados Unidos está poniendo a prueba una resistencia a largo plazo”

- Los países del Golfo dirigiendo sus inversiones a minería

- El efectivo sigue siendo ampliamente utilizado en la zona del euro por personas de diversos orígenes, incluso aquellos con tarjetas de pago y cuentas bancarias

- Se espera que $SPX registre un crecimiento interanual de las ganancias del 3,4 % para el primer trimestre de 2024, lo que está por debajo de las estimaciones

- Los valores cíclicos y defensivos son indicadores fiables del sentimiento de los inversores

- MERCADOS:los beneficios o pérdidas empresariales de ayer no sirven para nada

- No compres lo que no entiendes