Efecto Enero: según distintos análisis existe más de un 70% de probabilidades de que 2018 sea alcista

Antonio Iruzubieta - Miercoles, 17 de Enero El efecto enero además de ser un indicador del funcionamiento esperado de las bolsas para el conjunto del año, extrapolando el comportamiento de las primeras sesiones, también se pueden hacer lecturas desde una perspectiva sectorial. Las primeras 5 jornadas de este 2018 han generado una rentabilidad del +2.77% en el índice S&P500 y según distintos análisis existe una elevada probabilidad de que 2018 sea alcista. Según Jeff Hirsch, editor de la famosa publicación Stock Trader’s Almanac, desde 1950 este indicador ha funcionado en todas las ocasiones excepto 7. Según estudios de Standard&Poor´s, que abarcan 90 años de análisis, la probabilidad de acierto es del 73.2%. Los sectores que comienzan el año más fuerte son los que previsiblemente aguantarán más fuertes durante el reto del año y en este sentido, los sectores tecnología, semiconductores y biotecnología serán interesantes.

El efecto enero además de ser un indicador del funcionamiento esperado de las bolsas para el conjunto del año, extrapolando el comportamiento de las primeras sesiones, también se pueden hacer lecturas desde una perspectiva sectorial. Las primeras 5 jornadas de este 2018 han generado una rentabilidad del +2.77% en el índice S&P500 y según distintos análisis existe una elevada probabilidad de que 2018 sea alcista. Según Jeff Hirsch, editor de la famosa publicación Stock Trader’s Almanac, desde 1950 este indicador ha funcionado en todas las ocasiones excepto 7. Según estudios de Standard&Poor´s, que abarcan 90 años de análisis, la probabilidad de acierto es del 73.2%. Los sectores que comienzan el año más fuerte son los que previsiblemente aguantarán más fuertes durante el reto del año y en este sentido, los sectores tecnología, semiconductores y biotecnología serán interesantes.

Además, el sector minero y la bolsa China son otras alternativas que, observadas bajo el prisma del efecto enero, podrían hacerlo mejor que el conjunto del mercado este año.

Cambiamos de asunto. La Reserva Federal, a diferencia del BCE o BOJ, comenzó hace 25 meses a subir tipos y después a desmantelar las políticas no convencionales y ultra expansivas de los últimos 10 años.

El balance de la FED alcanzó un máximo algo superior a los $4.5 Billones, iniciada la dieta presenta un volumen aún muy elevado. Las posiciones en deuda USA muestran una ligera tendencia correctiva, aún alcanzan los 2.45 billones de dolares.

DEUDA TESORO USA EN MANOS DE LA FED

La retirada de la FED del mercado secundario de deuda soberana USA es un factor de debilidad de la demanda y eventualmente de precio, de unos títulos cuya oferta se prevé alta en próximos meses gracias a la pérdida de recaudación gentileza de la reforma fiscal.

La semana pasada se publicaron datos macro USA relevantes, de inflación y ventas al menor, para evaluar el pulso económico así como las posibilidades normalizadoras de la FED.

La inflación al consumo -IPC- vean informe del Bureau of Labour Statistics, resultó en línea con lo esperado por el consenso y rebajó la tasa anual hasta el 2.11% desde el 2.20% del mes anterior.

La tasa subyacente cerró 2017 en el 1.78%.

Las Ventas al Menor avanzaron justo lo esperado, un +0.4%, tanto la tasa general como la subyacente o corregida por transportes.

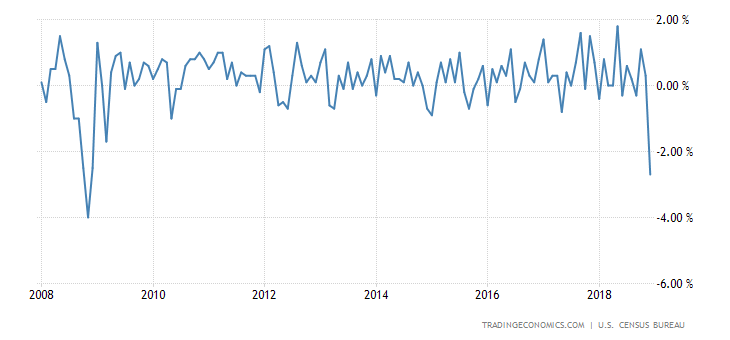

VENTAS AL MENOR (ex transportes)

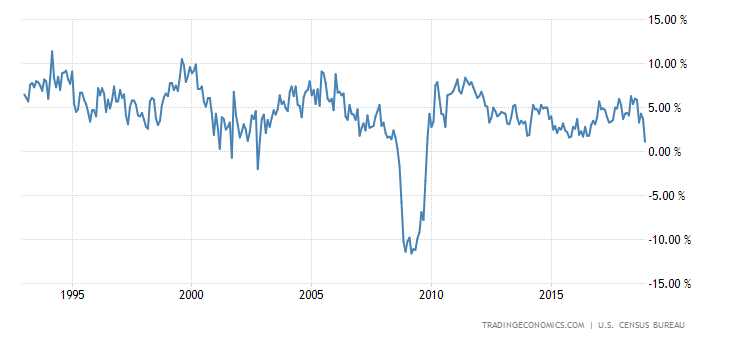

No se ha producido la sorpresa positiva en la que algunos analistas confiaban por aumento de actividad en la temporada navideña, de mayores ventas del año. Aún así, el dato de Ventas al menor cerró 2017 al alza un 5.6%, un comportamiento decente que observado en términos históricos queda alineado con la media.

Una media cayendo en lecturas de largo plazo, cuyos máximos de los últimos 23 años son descendentes y que debería haber sido superada en este entorno de “pleno empleo” oficial y dinero barato y fácil. Pero no!

VENTAS AL MENOR, TASA ANUAL, USA

Los salarios no acompañan y a menos que el resto de compañías y multinacionales secunde la iniciativa de Wal Mart para trasladar a salarios parte de los beneficios que obtenga de la reforma fiscal, el bajo desempleo no asegura su mejoría.

MEDIA DE GANANCIAS POR HORA TRABAJADA, USA

Los vientos desinflacionistas que imperan en las economías desarrolladas (debido al gran stock de deuda, a la sobre capacidad, demografía, tecnología o baja productividad) son un incordio para las autoridades en su intento de normalizar las condiciones monetarias.

Normalizar en un entorno sin inflación y con crecimiento bajo es un riesgo real para la estabilidad de una economía sostenida y de unos mercados extremadamente sobre valorados.

A falta de inflación, independientemente del aspecto técnico o de otros factores como el combinado oferta-demanda previsto para próximos meses, será complicado que el precio de los bonos caiga de manera sostenida, suban las rentabilidades, y en tal caso el riesgo de que se invierta la ahora muy aplanada curva de tipos aumentará significativamente.

T-BOND, semana

No obstante, de cara al más corto plazo, la posibilidad de asistir a aumentos significativos de la volatilidad continúa muy alta. Mantenemos las estrategias orientadas a aprovechar debilidad del precio de los bonos largos, muy interesantes las enfocadas en Bonos Basura cuya rentabilidad en mínimos… (reservado suscriptores).

Según estimaciones promedio de los miembros de la FED, la inflación permanecerá baja y su consenso proyecta, otra vez más, que alcanzará su objetivo del 2% en los próximos dos años.

Así, la FED podría necesitar introducir algún cambio, tal como afirmó James Bullard, presidente de la FED de St Louis, el pasado jueves en Alemania, la última ocurrencia de la FED podría consistir en modificar sus procedimientos y objetivos.

Se plantean debatir la posibilidad de fijarse más niveles de precio concretos que en la propia tasa de inflación. Una estrategia que, en este entorno de inflación esquiva, les permitirá hacer lo que sea necesario para conseguir los niveles de precio pretendidos. Veremos!.

Para finalizar el post de hoy, recordar que el gobierno USA tiene de plazo hasta este próximo viernes para alcanzar un acuerdo con la oposición sobre el techo de gasto. De no ser así, a partir del día 22 de enero se producirá el temido “shutdown” de la administración americana, es decir, se quedará sin fondos para atender sus obligaciones y compromisos.

En otras ocasiones, este hecho se ha utilizado y divulgado profusamente durante semanas, atemorizando a los inversores hasta la extenuación, con portadas de prensa, artículos y análisis varios advirtiendo el caos.

En verano de 2011 se produjo un profundo desencuentro entre gobierno y oposición y no alcanzaron acuerdo para elevar el límite estatutario del techo de deuda USA, hubo nervios y el periodo de desencuentros telegrafiados en tiempo real entre marzo y julio desembocó en una caída del mercado bursátil del 20%.

S&P500 mensual

Ahora, sin embargo, después de haber empleado triquiñuelas varias para financiarse mientras han pospuesto en 3 ocasiones el día crítico del “shutdown”, ante la evidente falta acuerdo, y después de 9 meses desde que tocaba su elevación, en marzo de 2017, mutis total.

Las bolsas han comenzado el año de forma estelar, alcanzando niveles siderales, lecturas técnicas extremas, apalancamiento cósmico y valoraciones astronómicas. “The rocket flies must go on and on and on…”

DOW JONES, 60 minutos

La música sigue sonando, busquen su silla!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir.

Información en cefauno@gmail.com

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Esta vez será diferente, porque siempre es diferente

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”