Emergentes, un polvorín. Los mercados no deberían olvidar el deterioro de sus fundamentales

José Luis Martínez Campuzano - Martes, 27 de Enero

El deterioro de las valoraciones de crédito ha sido un fenómeno habitual durante la Crisis. Son contados los países que aún mantienen triple A, cuando en la propia Europa podríamos haber tenido países relativamente significativos que podrían haber perdido el nivel de inversión si el ECB no se hubiera empleado a fondo para amortiguar la Crisis financiera. Recuerden que un país puede entrar en insolvencia por falta de fondos. La mutualización o no del riesgo sin duda es un factor que afecta al proceso de convergencia europea a medio y largo plazo; a corto plazo lo que pesa de forma favorable en el mercado es el soporte financiero concedido. De cualquier forma, es evidente que las valoraciones de crédito a nivel mundial por las agencias de rating podrían haber evolucionado a peor de no ser por la expansión de liquidez desde los países desarrollados. Es una cuestión a debatir si esto es simplemente un paréntesis en un proceso, el del deterioro del crédito, que parece inexorable. ¿Y el crecimiento? Es importante sin duda, a corto plazo. Pero mucho más lo es su sostenibilidad a medio y largo plazo.

El deterioro de las valoraciones de crédito ha sido un fenómeno habitual durante la Crisis. Son contados los países que aún mantienen triple A, cuando en la propia Europa podríamos haber tenido países relativamente significativos que podrían haber perdido el nivel de inversión si el ECB no se hubiera empleado a fondo para amortiguar la Crisis financiera. Recuerden que un país puede entrar en insolvencia por falta de fondos. La mutualización o no del riesgo sin duda es un factor que afecta al proceso de convergencia europea a medio y largo plazo; a corto plazo lo que pesa de forma favorable en el mercado es el soporte financiero concedido. De cualquier forma, es evidente que las valoraciones de crédito a nivel mundial por las agencias de rating podrían haber evolucionado a peor de no ser por la expansión de liquidez desde los países desarrollados. Es una cuestión a debatir si esto es simplemente un paréntesis en un proceso, el del deterioro del crédito, que parece inexorable. ¿Y el crecimiento? Es importante sin duda, a corto plazo. Pero mucho más lo es su sostenibilidad a medio y largo plazo.

Todo lo anterior ha tenido (y tendrá) más relevancia en los países emergentes.

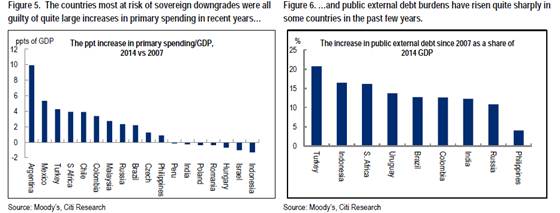

En muchos de ellos el deterioro de los fundamentos, comenzando por la creciente deuda, debilidad del comercio mundial y la propia debilidad de la economía china, en un contexto ya más reciente de desplome en los precios de commodities e inestabilidad en los flujos de capital a nivel internacional sin duda configura un escenario complicado en su valoración del crédito. De hecho, es lo que hemos comenzado a escuchar desde las agencias de rating incluso amenazando en algunos casos con perder su nivel de inversión. ¿Países? Rusia, Turquía, Suráfrica y Brasil entre los países más grandes.

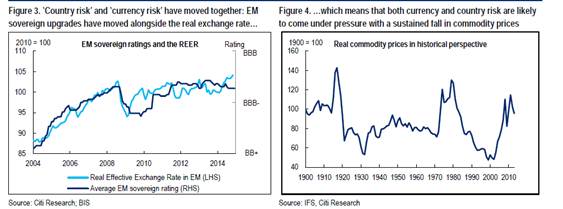

La evolución al alza del precio de las commodities ha sido clave para la mejora de las condiciones de crédito de estos países en los últimos diez años (desde un promedio de BB+ hasta BBB- en 2014); su descenso reciente probablemente también puede ser el detonante de posibles downgrades en el futuro. Pero aquí estoy dando por supuesto que la caída de los precios es permanente, algo que está sujeto a debate. Con todo, aunque recuperen parte del terreno perdido sí parece más que probable que nos enfrentemos en un futuro próximo a un escenario de incertidumbre financiera para muchas de estas economías.

Pero hay otra variable muy relacionada con los precios de commodities como es el tipo de cambio que también puede ser un factor negativo para el rating, en un contexto de depreciación de las monedas...

No es sólo el deterioro del contexto económico-financiero a nivel internacional; de hecho, los fundamentos de muchas de estas economías también se han debilitado con el desarrollo de la Crisis internacional....

Y la ortodoxa gestión económica de sus autoridades no puede más que minimizar estos riesgos, deterioro de los fundamentos.

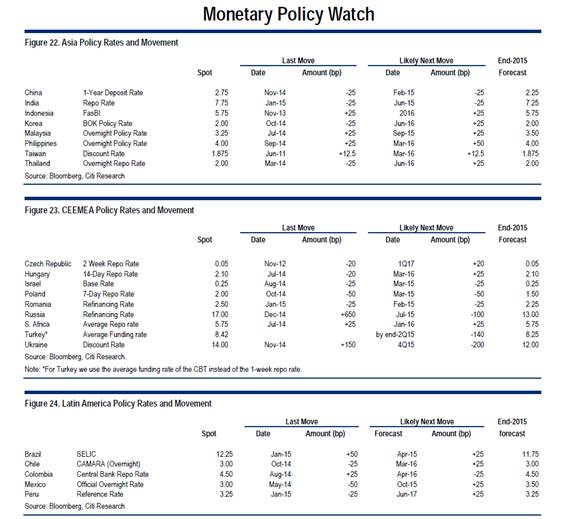

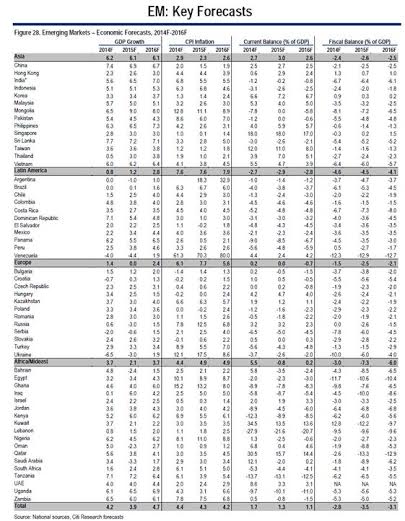

Aquí están nuestras previsiones de tipos de interés.....

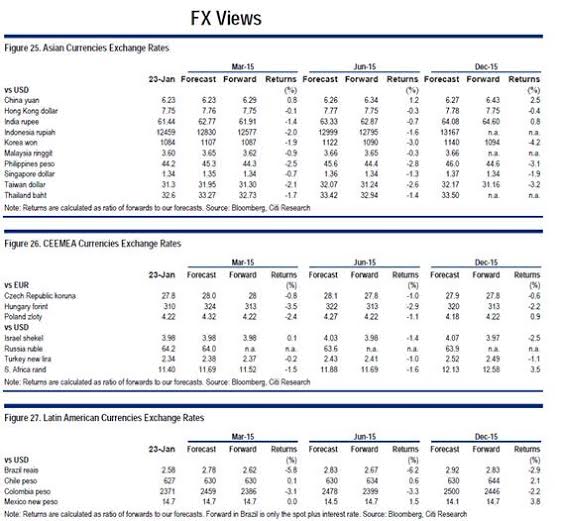

Y de tipo de cambio......

Y previsiones macro...

José Luis Martínez Campuzano

Estratega de Citi en España

[Volver]

- No compres lo que no entiendes

- MERCADOS:los beneficios o pérdidas empresariales de ayer no sirven para nada

- El efectivo sigue siendo ampliamente utilizado en la zona del euro por personas de diversos orígenes, incluso aquellos con tarjetas de pago y cuentas bancarias

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Los valores cíclicos y defensivos son indicadores fiables del sentimiento de los inversores

- “La relación crecimiento/valor de Estados Unidos está poniendo a prueba una resistencia a largo plazo”

- MERCADOS:los beneficios o pérdidas empresariales de ayer no sirven para nada

- “La relación crecimiento/valor de Estados Unidos está poniendo a prueba una resistencia a largo plazo”

- El efectivo sigue siendo ampliamente utilizado en la zona del euro por personas de diversos orígenes, incluso aquellos con tarjetas de pago y cuentas bancarias

- No compres lo que no entiendes

- Los países del Golfo dirigiendo sus inversiones a minería

- Los valores cíclicos y defensivos son indicadores fiables del sentimiento de los inversores

- Se espera que $SPX registre un crecimiento interanual de las ganancias del 3,4 % para el primer trimestre de 2024, lo que está por debajo de las estimaciones