FED, dos días de debate ¿Qué esperamos?

Redacción - Martes, 28 de Abril¿Qué esperamos de los datos económicos USA que conoceremos esta semana? Estas son nuestras previsiones (comparadas con las del mercado)..Confianza de consumo abril: 103 (102.5 esperado por el mercado) desde 101.3 PIB Q1: 1.2 % (1 %) desde 2.2 % ISM Chicago: 48 (50) desde 46.3 Gasto construcción: 0.4 % (0.4 %) desde -0.1 % ISM manufacturero: 52 (52) desde 51.5 Consumer Michigan: 96 (96) desde 93.

¿Qué por qué comienzo un análisis sobre el FOMC con el desglose de los próximos datos económicos? Es muy sencillo: la Fed ha condicionado sus decisiones a la evolución de los datos. Por tanto, tiene sentido ponerlos a priori antes de tratar de anticipar su decisión....¿no están de acuerdo?.

Pero, dicho lo anterior, sobre la base de los datos esperados, es más que probable que la Fed aplace cualquier decisión sobre el inicio de la subida de tipos a tener más información sobre el estado de la economía norteamericana. Y aunque no lo reconozca, también para valorar con más tiempo la situación de los mercados.

El viernes pasado, tras conocer los pedidos de bienes duraderos de marzo (mejor de lo esperado en el dato total; peor de lo previsto cuando consideramos el subyacente sin aviones), decidimos rebajar la previsión de crecimiento del Q1 hasta un 1.2 % y la del año hasta 2.8 % (q/q; 2.7 % anual). Con todo, seguimos viendo con cierto optimismo la evolución a corto plazo de la economía de la mano del comportamiento del consumo privado.

Y ante la duda desde la Fed (tocar para creer), las perspectivas de inflación deberían también contribuir a acelerar el inicio de las subidas de tipos. Pero ahora ya no tengo nada claro que sea en junio. Mejor, entre septiembre y octubre.

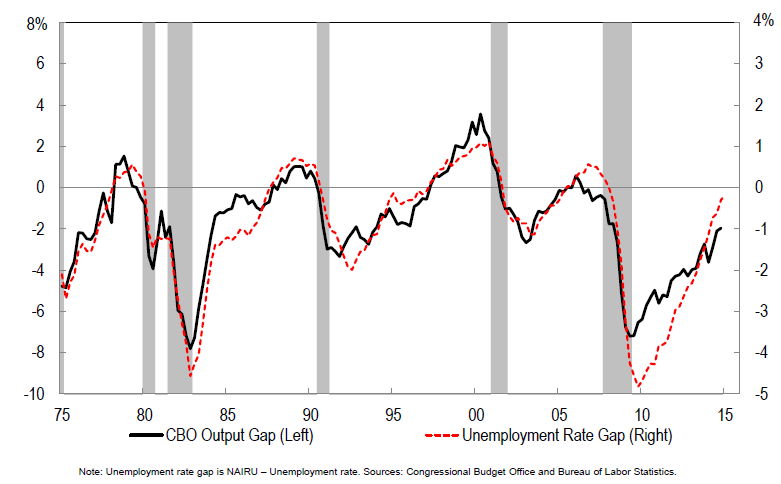

De hecho, hace unos días el MPC advertía de la posibilidad de que los salarios crezcan en un entorno de mejora del mercado de trabajo y baja productividad. Sinceramente, algo de esto debería también valorar la Fed al observar el cierre más rápido del gap del mercado de trabajo frente al output-gap económico (partiendo de que el momentum económico USA aunque maduro aún no está finalizado).

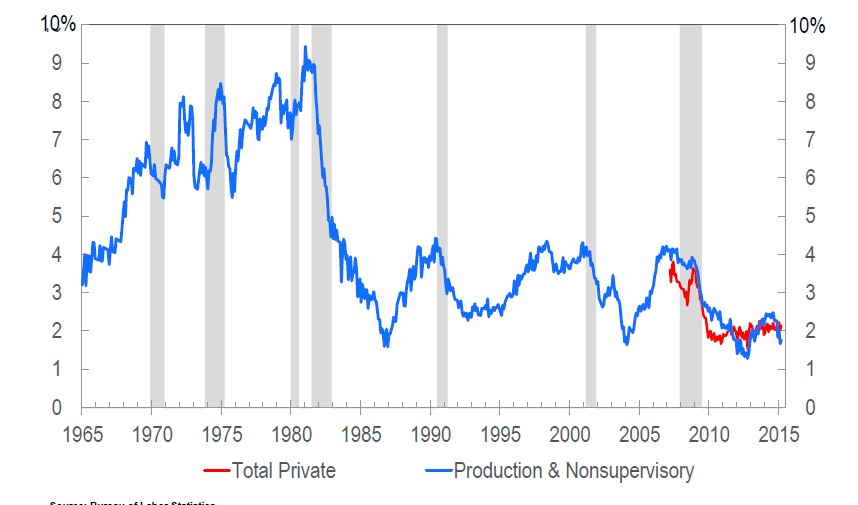

Pero, ¿por qué no suben los salarios? Al final, como vemos en el siguiente gráfico, la moderación en el crecimiento de los salarios en USA no es sólo una consecuencia de la Crisis actual. Pero sí es ciertamente anormal que su crecimiento sea inferior al de la productividad, con la productividad marginal moderándose....

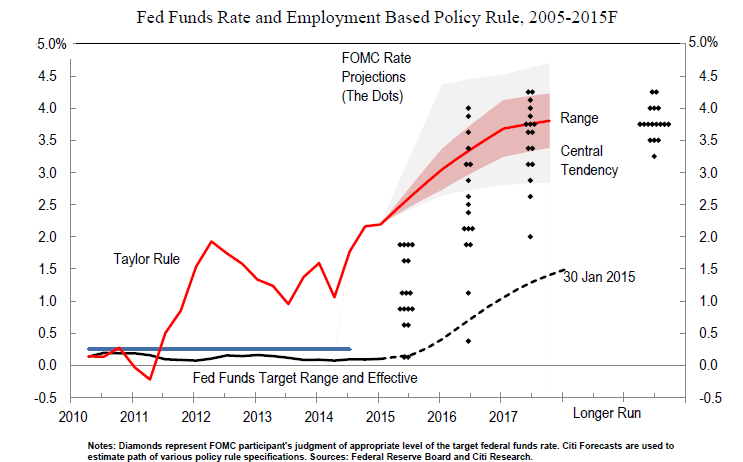

Aunque, lo que llama la atención de verdad es la poca confianza que parece mostrar el mercado a las previsiones de tipos que maneja la Fed (y al nivel de tipos de equilibrio obtenido desde a Regla de Taylor). Por cierto, hasta el momento el mercado siempre ha tenido la razón. Y esto ha llevado a más de uno a valorar cómo la Fed puede utilizar al propio mercado como una referencia más en las decisiones de política monetaria. Los mercados como juez y parte del escenario monetario.

José Luis Martínez Campuzano

Estratega de Citi en España

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- Esta vez será diferente, porque siempre es diferente

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”