Hay un riesgo significativo en los mercados de acciones que debería preocupar más que la economía

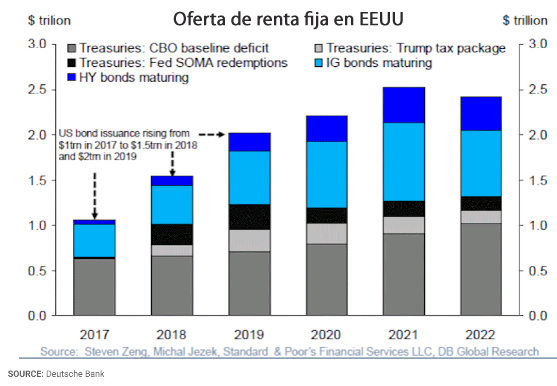

Carlos Montero - Jueves, 18 de Enero El próximo repunte de las ventas de deuda del Departamento del Tesoro de Estados Unidos es "un riesgo significativo para los mercados", según Torsten Slok, economista internacional jefe de Deutsche Bank. El Tesoro planea aumentar lentamente su emisión de valores con cupones para respaldar las necesidades de financiamiento del gobierno. ¿Qué significa esto para el mercado de acciones?

El próximo repunte de las ventas de deuda del Departamento del Tesoro de Estados Unidos es "un riesgo significativo para los mercados", según Torsten Slok, economista internacional jefe de Deutsche Bank. El Tesoro planea aumentar lentamente su emisión de valores con cupones para respaldar las necesidades de financiamiento del gobierno. ¿Qué significa esto para el mercado de acciones?

Esto será crucial a medida que la brecha entre el gasto y el ingreso continúa ampliándose.

El déficit de Estados Unidos subió a un récord de 665.700 millones de dólares en el año fiscal más reciente, y podría alcanzar un billón en una década, según los análisis de la nueva ley de impuestos.

Una manera en la que el gobierno planea financiar todo ese gasto es pedir prestado al público. Y esto significa que la emisión de bonos del Tesoro está a punto de aumentar.

Solo tiene que haber compradores interesados.

"La conclusión es que los inversores deberían dedicar menos tiempo a los fundamentos económicos de los EE.UU. y más tiempo en saber de dónde viene la demanda para la renta fija estadounidense, en particular en un mundo donde los bancos centrales al mismo tiempo dejan de lado la flexibilización cuantitativa". Slok dijo en una nota.

Continuó: "Si la demanda de renta fija estadounidense no se duplica en los próximos años, las tasas largas estadounidenses subirán, los diferenciales de crédito se ampliarán, el dólar caerá y las acciones probablemente bajen a medida que los extranjeros abandonen la depreciación de los activos de EE.UU. y esto podría suceder incluso en una situación en la que los fundamentos económicos de EE.UU. permanecen sólidos".

|

El Departamento del Tesoro va a vender 62 mil millones de dólares en bonos con cupones en los tres meses hasta febrero, cuando se espera que anuncie un aumento.

Esto llega en un momento en que una de las mayores fuentes de demanda de bonos del Tesoro, los bancos centrales, parece estar quedando en un segundo plano.

Después de la crisis financiera, los bancos centrales de EE.UU., Japón y la zona del euro ayudaron a mantener bajas las tasas de interés al comprar varios miles de millones en bonos del Tesoro. Cuando la demanda de los bonos aumenta y aumenta sus precios, sus rendimientos disminuyen.

Pero la economía global ahora está en recuperación.

La Fed ya está reduciendo su balance general, en parte al no reinvertir 6 mil millones de dólares de sus bonos del Tesoros de los Estados Unidos cada mes.

La semana pasada, el Banco Central Europeo y el Banco de Japón asustaron a los inversores con noticias que sugerían que estaban desacelerando sus compras de bonos.

Además, altos funcionarios del gobierno chino instaron a frenar o detener sus compras de bonos del Tesoro. Todas estas noticias provocaron que el rendimiento del bono EEUU a 10 años subiera a su nivel más alto en 10 meses.

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- Esta vez será diferente, porque siempre es diferente

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento