MERCADOS, la mano negra del mercado suele terminar venciendo cualquier adversidad

Antonio Iruzubieta - Miercoles, 20 de Junio Ya saben que el liderazgo de Angela Merkel está amenazado desde que la semana pasada su aliado de gobierno, mediante el actual ministro de interior Sr Seehofer, le concediera sólo 2 semanas para ofrecer solución al problema de la inmigración si quiere continuar disfrutando de la coalición con el partido DPA. El asunto de la inmigración en Alemania es muy espinoso, han entrado en Alemania cerca de 1.5 millones de personas en los últimos años, procedentes de Siria, Libia, Turquía… y la política social de acogida está generando recelos internos, se está convirtiendo en la pesadilla de numerosos ciudadanos y políticos. Además de políticos, la economía germana se enfrenta a avatares de importancia crítica para su economía, la ralentización del PIB y de sus expectativas son muy acusadas y llegan en un momento delicado, con las relaciones comerciales en riesgo y elevada posibilidad de guerra comercial. La puntilla arancelaria contra el sector del automóvil o la situación del Deutsche Bank tampoco ayudan, sin duda, menos aún en un entorno de tipos ZERO que previsiblemente se prolongará en el tiempo.

Ya saben que el liderazgo de Angela Merkel está amenazado desde que la semana pasada su aliado de gobierno, mediante el actual ministro de interior Sr Seehofer, le concediera sólo 2 semanas para ofrecer solución al problema de la inmigración si quiere continuar disfrutando de la coalición con el partido DPA. El asunto de la inmigración en Alemania es muy espinoso, han entrado en Alemania cerca de 1.5 millones de personas en los últimos años, procedentes de Siria, Libia, Turquía… y la política social de acogida está generando recelos internos, se está convirtiendo en la pesadilla de numerosos ciudadanos y políticos. Además de políticos, la economía germana se enfrenta a avatares de importancia crítica para su economía, la ralentización del PIB y de sus expectativas son muy acusadas y llegan en un momento delicado, con las relaciones comerciales en riesgo y elevada posibilidad de guerra comercial. La puntilla arancelaria contra el sector del automóvil o la situación del Deutsche Bank tampoco ayudan, sin duda, menos aún en un entorno de tipos ZERO que previsiblemente se prolongará en el tiempo.

Vean previsión de inflación armonizada en la UE según el propio servicio de estudios del BCE, en el mejor de los casos la inflación podría repuntar brevemente hacia el 2% para desde ahí recaer en los próximos años.

Un trasfondo adverso para los inversores, más si cabe en el entorno actual con las curvas de tipos globales invertidas, según informe de JP Morgan:

- “while the Fed’s hawkish move was sufficient to invert the short end further, it was not the only central bank inducing flattening this past week: the ECB also pressed lower on the curve via its “dovish QE end” policy meeting this week. And as a result of this week’s broad-based flattening, the yield curve inversion has spilled over to the long end of the global government bond yield curve also.”

- “in particular, the yield spread between the 7-10 year minus the 1-3 year maturity buckets of our global government bond index (JPM GBI Broad bond index) shifted to negative territory this week for the first time since 2007. This can be seen in Figure 2”.

Los diferenciales globales de tipos han entrado en terreno negativo, aunque sólo levemente y hasta niveles parecidos a los presentados antes de la crisis de 2007. Vean gráfica elaborada por analistas del mega banco JPMorgan,

Siendo un motivo de alerta, no es necesariamente de peligro inminente, observen la posición de los diferenciales entre 1995 y 2000, un periodo durante el que los mercados financieros subieron sin parar, generando la mayor sobrevaloración y burbuja desde 1929.

Los diferenciales de crecimiento económico USA-EU, de los tipos de interés o de la posición en el ciclo de política monetaria, son muy relevantes y favorecen fortaleza del Dólar. Los diferenciales de tipos USA-Alemania se han disparado hasta máximos desde la caída del muro de Berlín, en noviembre de 1989.

A partir de la caída del muro de Berlín comenzó a estrecharse el diferencial y en cuestión de 5 años pasó de +300 a -300 puntos básicos. En el mismo periodo, el Dólar se comportó de acuerdo con lo lógica, cumpliendo las correlaciones.

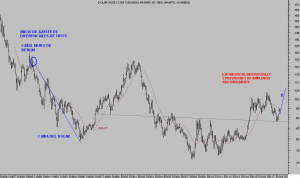

DÓLAR INDEX, mensual

Ahora, no obstante, en ausencia de catalizadores para dar la vuelta al diferencial de tipos USA-UE, el escenario más probable aún proyecta mayor amplitud de la horquilla y probablemente fortaleza adicional del Dólar, a pesar de las consecuencias que lleva aparejado tal escenario.

La deuda de países emergentes, buena parte emitida en Dólar y especialmente la corporativa, ha sido muy efectiva mientras el dólar caída y los tipos USA estaban bajos pero ahora es un problema ante la subida del Dólar en los mercados de divisas. En tanto que el Dólar continúe ganando terreno, la situación en países como Argentina o Turquía y algunos países del sudeste asiático puede agravarse y mucho.

Como es habitual, los últimos en darse cuenta de lo que sucede son los bancos centrales, o es quizá esa mala costumbre de negar la mayor cuando de asumir responsabilidades se trata.

Como ejemplo reciente, disponemos de comentarios del presidente de la FED, Sr. Powell, eximiendo a las políticas monetarias ultra expansivas de haber causado potentes rallies en deuda emergente:

- “monetary stimulus by the Fed and other advanced-economy central banks played a relatively limited role in the surge of capital flows to emerging markets in recent years.”

- “good reason to think that the normalization of monetary policies in advanced economies should continue to prove manageable for emerging economies”.

En realidad, la fuerte demanda de deuda emergente ha sido consecuencia de la huida de inversores USA y EU, castigados por la represión financiera impuesta por sus respectivos bancos centrales, que ha invitado a dirigir sus fondos en busca de rentabilidad, hacia mercados emergentes en los últimos años.

Las turbulencias financieras se ceban en los activos y regiones tradicionalmente más vulnerables. La fuerte volatilidad, interpretada con cierta distancia y criterio, genera oportunidades de interés.

En esta búsqueda de oportunidades se observa la existencia de mercados castigados en las últimas semanas pero baratos, con ratios de valoración bajos y con gran potencial de crecimiento (reservado suscriptores).

La semana anterior, de vencimiento trimestral de derivados y tradicional maquillaje de cotizaciones, finalizó con mercados sostenidos y alzas a pesar del recrudecimiento de relaciones comerciales o de la postura “hawkish” de la FED.

Pero la mano negra del mercado suele terminar venciendo cualquier adversidad y las bolsas cumplieron con el sesgo alcista asociado a las semanas de vencimiento.

Otra cosa es el sesgo de las semanas posteriores al vencimiento, bajista. La apertura de semana en las bolsas ayer lunes fue dura y parece destinada a cumplir también el guión estadístico.

Las bolsas EU cayeron con dureza y registraron caídas superiores al punto porcentual, con el DAX liderando las ventas:

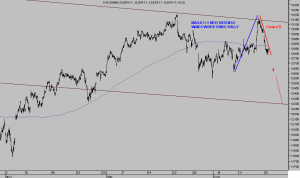

DAX, 60 minutos

El IBEX detuvo su rally -window dressing- justamente en la zona de resistencia señalada en post de la semana pasada -trazo verde del gráfico siguiente- y desde ahí emprendió ayer una caída de gran interés e implicaciones técnicas (reservado).

IBEX-35, 60 minutos

EUROSTOXX-50, 60 minutos

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

[Volver]

- Con las previsiones del mercado no va a ganar dinero

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- La situación económica y financiera de España en un vistazo

- En un entorno no recesivo, la bajada de los tipos de interés en EE.UU. puede provocar un aumento de los precios de las materias primas, en particular de los metales, el oro y el petróleo

- Con las previsiones del mercado no va a ganar dinero

- La situación económica y financiera de España en un vistazo

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- Una tendencia que vale la pena seguir

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente