“No invierto en sectoriales. Que sea el mercado el que te ponga en su sitio”

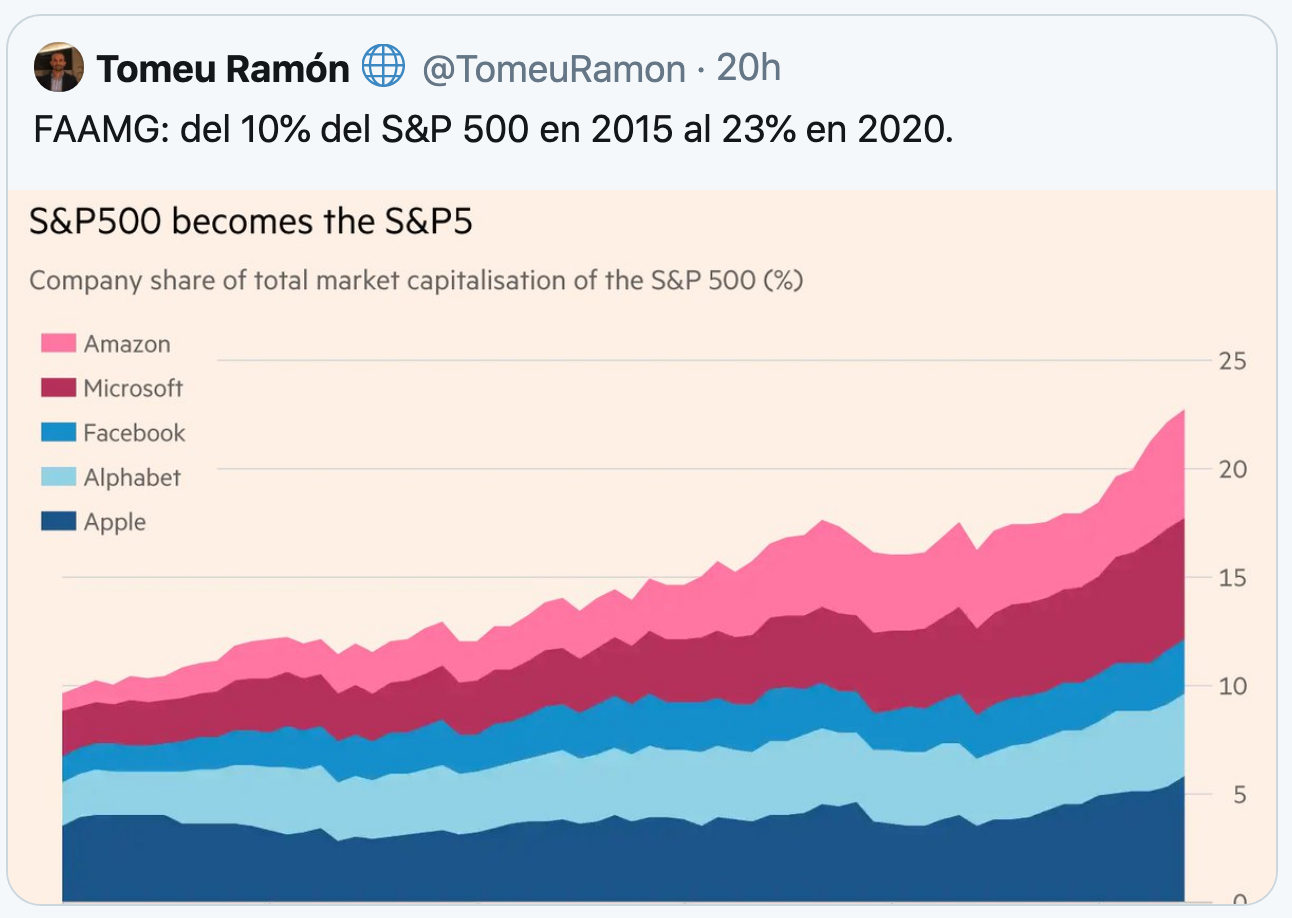

Moisés Romero - Sabado, 05 de Diciembre Los tiempos cambian a velocidad de vértigo. Los mercados y las empresas, también. Ya no vale la vieja frase de comprar y echarse a dormir. Puedes perderlo todo. Ejemplos y reflexiones que hay que tener en cuenta. "Razón por la que no invierto en sectoriales. Que sea el mercado el que te ponga en su sitio. Hace años la mayor empresa GE. Luego Petroleras y Bancos. Ahora FAANMG (Microsoft ha estado siempre por ahí desde siempre). Mañana lo que la sociedad decida (víaoshi@maal2al)" Por su parte, Andrew McCaffery y Henk-Jan Rikkerink, Fidelity, señalan queLos inversores recurren a la diversificación en un intento por gestionar el riesgo global de una cartera: cuando una clase de activo registra un peor comportamiento relativo, otras con correlaciones bajas o negativas deberían actuar como contrapeso. Sin embargo, cuando se desató la crisis del coronavirus las correlaciones entre las diferentes clases de activos aumentaron. Aunque eso es algo que ocurre a menudo durante las fases de pánico en los mercados, en esta ocasión algunas áreas donde se preveían rentabilidades descorrelacionadas no ofrecieron tanta protección como se esperaba. Por lo tanto, la combinación de acciones y bonos usada tradicionalmente para diversificar carteras podría tener que evolucionar para abarcar un conjunto más amplio de activos, dependiendo de las preferencias individuales en materia de riesgo.

Los tiempos cambian a velocidad de vértigo. Los mercados y las empresas, también. Ya no vale la vieja frase de comprar y echarse a dormir. Puedes perderlo todo. Ejemplos y reflexiones que hay que tener en cuenta. "Razón por la que no invierto en sectoriales. Que sea el mercado el que te ponga en su sitio. Hace años la mayor empresa GE. Luego Petroleras y Bancos. Ahora FAANMG (Microsoft ha estado siempre por ahí desde siempre). Mañana lo que la sociedad decida (víaoshi@maal2al)" Por su parte, Andrew McCaffery y Henk-Jan Rikkerink, Fidelity, señalan queLos inversores recurren a la diversificación en un intento por gestionar el riesgo global de una cartera: cuando una clase de activo registra un peor comportamiento relativo, otras con correlaciones bajas o negativas deberían actuar como contrapeso. Sin embargo, cuando se desató la crisis del coronavirus las correlaciones entre las diferentes clases de activos aumentaron. Aunque eso es algo que ocurre a menudo durante las fases de pánico en los mercados, en esta ocasión algunas áreas donde se preveían rentabilidades descorrelacionadas no ofrecieron tanta protección como se esperaba. Por lo tanto, la combinación de acciones y bonos usada tradicionalmente para diversificar carteras podría tener que evolucionar para abarcar un conjunto más amplio de activos, dependiendo de las preferencias individuales en materia de riesgo.

“En general, lo que se suele buscar al diversificar son aquellas áreas donde se pueden conseguir correlaciones bajas o negativas frente a los activos de riesgo, en especial frente a la renta variable”, señala Henk-Jan Rikkerink, director global de Soluciones y Multiactivos.

Una cuestión de correlación, pero también de magnitud

Las correlaciones entre las clases de activos se redujeron o entraron en positivo durante el desplome de los mercados porque las decisiones de inversión se tomaron bajo presión. Aunque algunas correlaciones tradicionales aguantaron durante la fase de pánico, su magnitud fue mucho menor que en hundimientos anteriores.

Por ejemplo, mantener deuda pública de alta calidad en el marco de una cartera mixta típica 60-40 contrarrestó parte de las fuertes pérdidas que se anotaron las acciones y los bonos corporativos, pero no hasta el punto que cabría esperar. Ello se debe a que las valoraciones de la deuda pública eran elevadísimas cuando se desató la crisis. Aunque sufrió volatilidad, el yen japonés ofreció una correlación negativa frente a los activos de riesgo y con una mejor magnitud, gracias a que partía de una valoración más baja.

Por su parte, las inversiones alternativas mostraron diferentes patrones de rentabilidad implícita, dependiendo de su subclase de activos. Muchas sí exhibieron una correlación mucho más alta frente a las acciones y los bonos corporativos y con una magnitud que no se había previsto. Por ejemplo, los inmuebles han estado en la primera línea de fuego de esta crisis, algo inusual, y varios sectores inmobiliarios han sufrido dificultades con las rentas y depreciaciones de los activos por los problemas de muchas empresas para pagar los alquileres de unos inmuebles cerrados.

A medida que los mercados se reponen, generalmente las correlaciones vuelven a disminuir. Sin embargo, aunque los activos tradicionales (como la deuda pública) siguen ofreciendo elementos de diversificación, es improbable que esta tenga la magnitud suficiente para reducir el riesgo tanto como antes y, al mismo tiempo, satisfacer sus necesidades de rentas y rentabilidad dado que los rendimientos están en mínimos históricos. A menos, claro está, que la Reserva Federal coloque los tipos de interés por debajo del cero. No obstante, eso podría generar dificultades de mayor calado en los mercados monetarios y las “cañerías” del sistema.

La identificación de riesgos podría tener que ser más detallada

En lugar de eso, creemos que los inversores buscarán otros tipos de perfiles de rentabilidades descorrelacionadas. Lo que escojan dependerá de sus objetivos últimos y horizonte temporal, y si las recompensas disponibles están en consonancia con los riesgos asumidos.

Los indicadores tradicionales de riesgo nos dicen que la renta variable y los bonos high yield ofrecen rendimientos más altos que la deuda pública, pero con revalorizaciones del capital menos ciertas. Las inversiones o estrategias alternativas pueden ofrecen rentas y rentabilidades porcentuales más elevadas, pero con menor liquidez, resultados más variables y a menudo menor accesibilidad cuando no están cotizadas.

Sin embargo, la identificación de riesgos en las diferentes clases de activos en tiempos del coronavirus podría tener que ser más detallada que en el pasado, ya que los países, los sectores, las empresas y las monedas plantearán diferentes riesgos y ventajas, dependiendo de su trayectoria de recuperación y endeudamiento. Comparar estos riesgos diferentes (y tener en cuenta los factores de sostenibilidad) puede contribuir a formar una imagen más fidedigna que el simple estudio de las desviaciones típicas.

“En estos momentos tiene todo el sentido usar un conjunto más amplio de consideraciones relativas al riesgo. Trazar la volatilidad implícita en los movimientos de los precios de los activos y su impacto en las rentabilidades globales a lo largo del tiempo sigue siendo un ejercicio válido, pero también tenemos que preguntarnos a qué tipos de factores de riesgo están expuestas verdaderamente las carteras”, explica Andrew McCaffery, CIO global.

twitter.com/moisesssromero @MoisesssRomero

Moisés Romero

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- Esta vez será diferente, porque siempre es diferente

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento