“Petróleo ¿cuántos especuladores se han arruinado, han muerto en un plis plas?....”

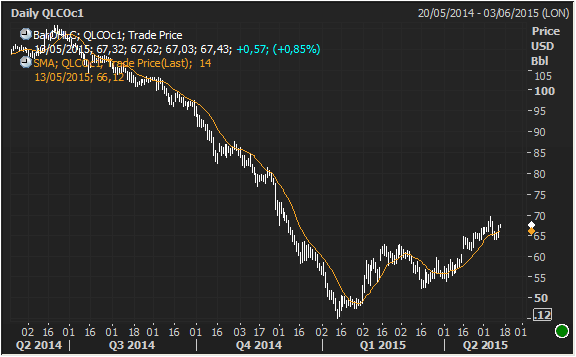

Mar Revuelta - Jueves, 07 de Mayo "Arruinados en un momento. Y han sido muchos los fondos de inversión, los hedge funds y los buscadores de fortuna los que se creyeron los cantos de sirena cuando se acercaban a las playas, llenas de peligros, del mundo del petróleo y de las commodities. Un mundo singular, específico. Sólo para tiburones de gran tonelada y, aún así, muchos perecen por las dentelladas de los otros. En el mundo global todo vale y, lo que es peor, todo el mundo sabe de todo. Hace apenas un mes, el dueño de una gasolinera manchega me daba lecciones del dólar y del petróleo. Su apuesta, como la de otros muchos que leyeron los informes de las principales casas de análisis del mundo, de los grandes bancos de inversión, es que el petróleo se dirigía de manera inexorable a la zona de los 30 dólares y que, en el mismo proceso, se alcanzaría la paridad euro-dólar. Y como este gasolinero muchos más", me dice el director de análisis de un banco de inversión. Y ahora miren el gráfico y otras opiniones:

"Arruinados en un momento. Y han sido muchos los fondos de inversión, los hedge funds y los buscadores de fortuna los que se creyeron los cantos de sirena cuando se acercaban a las playas, llenas de peligros, del mundo del petróleo y de las commodities. Un mundo singular, específico. Sólo para tiburones de gran tonelada y, aún así, muchos perecen por las dentelladas de los otros. En el mundo global todo vale y, lo que es peor, todo el mundo sabe de todo. Hace apenas un mes, el dueño de una gasolinera manchega me daba lecciones del dólar y del petróleo. Su apuesta, como la de otros muchos que leyeron los informes de las principales casas de análisis del mundo, de los grandes bancos de inversión, es que el petróleo se dirigía de manera inexorable a la zona de los 30 dólares y que, en el mismo proceso, se alcanzaría la paridad euro-dólar. Y como este gasolinero muchos más", me dice el director de análisis de un banco de inversión. Y ahora miren el gráfico y otras opiniones:

El petróleo está por encima de los 63 dólares

Dice José Luis Martínez Campuzanop, estratega de Citi en España, lo siguiente:

La conclusión lógica es que los inversores ahora ven el escenario macro más positivo, anticipando la subida de precios una mejora económica que hasta el momento ha frustrado las expectativas más optimistas de recuperación de la demanda. Pero, ¿de verdad es así?.

De hecho, en línea con la argumentación anterior también podríamos sugerir que la subida de tipos de la deuda respondería a este mayor optimismo económico. La caída de las bolsas, simplemente sería un ejemplo de la inestabilidad inicial ante un cambio de perspectivas sobre tipos. La subida de la volatilidad, con el VIX el martes al alza un 11.36 %, reflejaría precisamente este ajuste inicial de carteras que no amenaza la tendencia alcista de fondo del mercado. Incluso la falta de reacción del oro también reflejaría una mayor certeza sobre la orientación de la política monetaria a nivel mundial. Todo parece muy claro, ¿verdad?.

Pero, no lo es. Por un lado, sigue habiendo una elevada oferta de crudo (y sucedáneos energéticos) que siguen pesando sobre los precios. Y los riesgos geopolíticos no han cambiado de forma radical para explicar un aumento de los precios del crudo por prima de riesgo.

En el caso de la deuda, no está del todo claro que sea un cambio de tendencia o simplemente un ajuste de carteras con un mercado muy ilíquido. Lo veremos en los próximos días.

En el caso de las bolsas, algo similar. Pero, es cierto, de la misma forma que hemos defendido la inversión en bolsa por la elevada liquidez existente y por los precios bajos relativos a la deuda, si estos dos factores se ponen en cuestión sin duda podría tener un coste en las bolsas.

Por último, el oro y el USD son otros ejemplos de falta de dirección clara del mercado a muy corto plazo. Con todo, al menos en el caso del USD, si el EUR no sigue subiendo por encima de 1.129 USD acabará retrocediendo.

José Luis Martínez Campuzano

Estratega de Citi en España

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Esta vez será diferente, porque siempre es diferente

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”