El 52 % de los activos de los fondos de pensiones está en bolsa y el 35 % en renta fija.

José Luis Martínez Campuzano - Miercoles, 23 de Mayo

En los años cincuenta los fondos de pensiones USA mantenían en bolsa un 18 % de su activo, frente al 70 % en renta fija.

En el año 2006 estos porcentajes eran totalmente opuestos. Cuatro años después de la Crisis, realmente aún luchando con ella, el 52 % de los activos de los fondos de pensiones está en bolsa y el 35 % en renta fija.

¿Por qué este proceso? al final, una cuestión de rentabilidad. Desde los cincuenta hasta los noventa la inversión en bolsa tuvo un comportamiento diferencial muy positivo frente a la renta fija (17 % frente a -2 % en los cincuenta; 5 % frente a 0.0 % en los sesenta; -2 % en ambos en los setenta; 13 % vs. 8 % en los ochenta; 15 % frente al 5 % en los noventa).

Pero las diferentes crisis (tecnológica y la actual) han golpeado con fuerza a la inversión en renta variable. Y la intervención para reconducir la Crisis (la solución no está en sus manos) de los bancos centrales ha primado la inversión en renta fija. Las bajas rentabilidades de la deuda, artificiales (represión financiera, tipos de interés reales negativos en los principales países) suponen un importante factor de seguridad para unos inversores bajo la presión de la incertidumbre. El potencial de rentabilidad ahora es lo de menos.

Durante el mes de abril hemos visto salidas netas de fondos de bolsa USA por más de 3.1 bn. cuando las compras de fondos de renta fija han superado los 26.8 bn. En marzo la relación fue de +7/+31.9 bn. Lamentablemente.

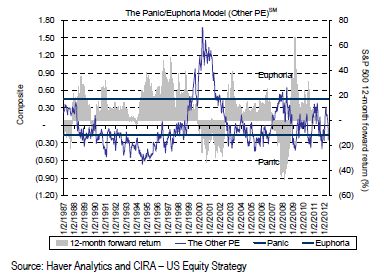

Cuando se argumentaba ayer la subida de la bolsa como una "caza de gangas", tras recortes de dos dígitos en promedio en las bolsas mundiales en lo que llevamos del Q2, pienso si esto, el precio, puede motivar para que los inversores vuelvan a confiar en la bolsa. Quizás en USA, en el mejor de los casos. Pero, sinceramente, desconfío de este argumento de forma consistente en Europa y Japón. Algo similar cuando observo los indicadores de pánico en las bolsas, sinónimo en el pasado de subidas de dos dígitos.

Y quizás vuelva a ocurrir ahora. Pero hace falta algo más para que los inversores se vuelvan a enfocar en la rentabilidad frente al riesgo. Y no se trata de la volatilidad VIX, para algunos un indicador de riesgo cuando en la práctica está lejos de reflejar la incertidumbre. Más bien me refiero a una mayor certeza de futuro. Mientras, viviremos periodos de subidas con otros de caídas. Ahora estamos en estos últimos.

Yo soy algo escéptico sobre la posibilidad de que las bolsas hayan ya tocado fondo. Pero, sin embargo, sí creo que veremos una recuperación sostenida en los próximos meses desde un suelo que aún está por definir. La respuesta política a la Crisis en Europa y la respuesta de la política monetaria y fiscal a los indicios de agotamiento económico en China serán los detonantes de la recuperación de los mercados. Y lo cierto es que una recuperación de los mercados, una mejora de las condiciones de financiación, es fundamental para mejorar a su vez las perspectivas de crecimiento.

José Luis Martínez Campuzano es Estratega de Citi en España

[Volver]

- Algunas fórmulas para perder dinero en Bolsa

- MERCADOS:mientras que los “generales” no se muestren capaces de seducir a los inversores, las bolsas quedan en posición de fragilidad y vulnerables a eventuales recaídas

- El metaverso: ¿juego virtual o campo de batalla para los ciberdelincuentes?

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Las acciones de crecimiento versus valor han alcanzado su nivel más alto desde 2021

- Los mercados están empezando a centrarse en las elecciones estadounidenses

- Algunas fórmulas para perder dinero en Bolsa

- MERCADOS:mientras que los “generales” no se muestren capaces de seducir a los inversores, las bolsas quedan en posición de fragilidad y vulnerables a eventuales recaídas

- BOLSA: Nada es lo que parece. No es el PIB de EE. UU. sino la caída de los 7 ¿Hablamos de suerte en Bolsa? Coraje para comprarlos y conservarlos. Al final la suerte tiene muy poco que ver

- El metaverso: ¿juego virtual o campo de batalla para los ciberdelincuentes?

- La ciberinmunidad, clave en el futuro de la seguridad digital

- Las acciones de crecimiento versus valor han alcanzado su nivel más alto desde 2021

- Los mercados están empezando a centrarse en las elecciones estadounidenses