Emergentes, un modelo económico roto

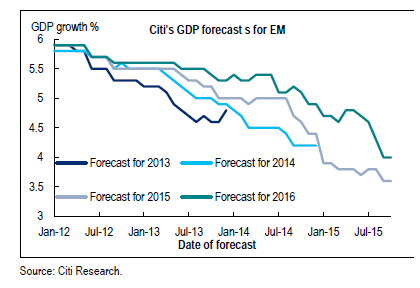

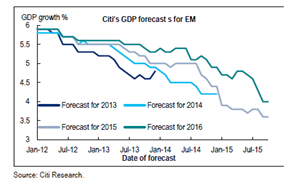

José Luis Martínez Campuzano - Martes, 22 de Diciembre Hay muchos candidatos para el titular anterior. Pero yo me voy a centrar en las economías emergentes. Y con ello también advierto de dos temas: 1. El riesgo de generalizar; 2. El hecho de que el difícil contexto exterior nos lleve a confundir el diagnóstico. El gráfico muestra claramente cuál ha sido la norma a la hora de anticipar el comportamiento de las economías emergentes: revisiones continuas a la baja y de forma generalizada. ¿Razones? debilidad del comercio, moderación de la demanda mundial, caída de los precios de las materias primas. Aquí ya introducimos de forma implícita los problemas del modelo de crecimiento a los que me refería antes: déficit de la balanza exterior, excesivo peso de la exportación de las materias primas, elevada dependencia de la demanda de China. ¿Un problema estructural o coyuntural? Los economistas llevamos ya años discutiendo sobre todo esto. Y sin ponernos de acuerdo. ¿Lo estarían ustedes bajo estas cuestiones?...

Hay muchos candidatos para el titular anterior. Pero yo me voy a centrar en las economías emergentes. Y con ello también advierto de dos temas: 1. El riesgo de generalizar; 2. El hecho de que el difícil contexto exterior nos lleve a confundir el diagnóstico. El gráfico muestra claramente cuál ha sido la norma a la hora de anticipar el comportamiento de las economías emergentes: revisiones continuas a la baja y de forma generalizada. ¿Razones? debilidad del comercio, moderación de la demanda mundial, caída de los precios de las materias primas. Aquí ya introducimos de forma implícita los problemas del modelo de crecimiento a los que me refería antes: déficit de la balanza exterior, excesivo peso de la exportación de las materias primas, elevada dependencia de la demanda de China. ¿Un problema estructural o coyuntural? Los economistas llevamos ya años discutiendo sobre todo esto. Y sin ponernos de acuerdo. ¿Lo estarían ustedes bajo estas cuestiones?...

1. ¿Qué hay detrás de la debilidad del comercio mundial?

2. ¿Esperan que los precios de las materias primas se recuperen en el futuro próximo?

3. ¿Asistimos a un cambio de modelo de la economía china desde la elevada inversión y exportaciones a un mayor peso del consumo?

4. ¿Pueden los bancos centrales de países desarrollados seguir impulsando al alza la liquidez en los mercados financieros?

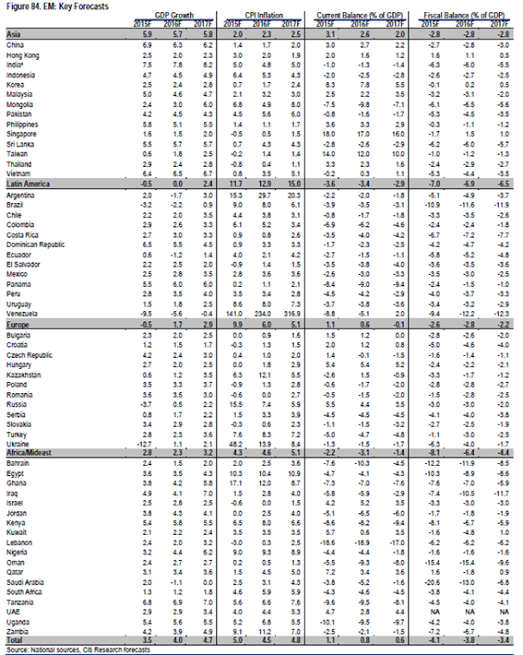

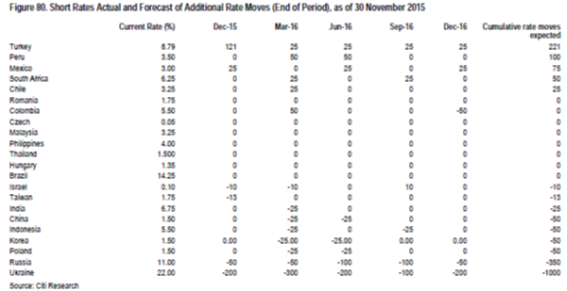

Naturalmente, las autoridades de los países emergentes pueden tener en teoría margen de maniobra para combatir este escenario. En definitiva, desde fomentar la demanda interna para sustituir la menor demanda internacional hasta mejorar la competitividad a través de una depreciación de sus monedas. ¿Lo más adecuado? La primera opción; ¿lo más evidente? La segunda. De hecho, muchos países no tienen posibilidad de aplicar políticas económicas que impulsen la demanda considerando desde las limitaciones de la política monetaria hasta los riesgos de una mayor política fiscal expansiva. Tengamos además en cuenta el fuerte crecimiento de la deuda privada y el progresivo deterioro de las finanzas públicas. Aunque, como decía al principio, en ambos temas corremos el riesgo de generalizar. Pero son más bien excepciones los países que no presentan una u otra limitación.

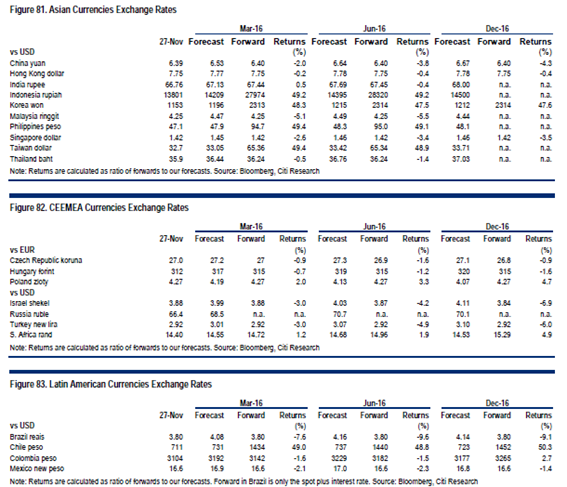

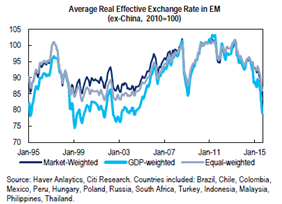

¿Y la mejora de la competitividad vía tipo de cambio?. Lamentablemente, aquí sí hablamos de un comportamiento generalizado con lo que ello conlleva en términos de dificultad para destacar. Y es más: sin resultados evidentes hasta el momento. Esto ha generado otro debate sobre la sensibilidad actual de las exportaciones al tipo de cambio, probablemente menor que en el pasado como consecuencia precisamente de la debilidad del comercio, del énfasis de las ventas de muchos de estos países en materias primas y manufacturas de bajo valor añadido y también precisamente por la mayor internacionalización de las estructuras productivas que se traduce en una mayor relación entre las exportaciones e importaciones. Sin olvidarnos, como dije al principio, de la posible sustitución de importaciones por producción interna. Y China podría ser un buen ejemplo de ello.

Pensar en todo lo anterior y temer la posibilidad de que el proteccionismo se incremente a nivel mundial responde a un argumento lógico. Veremos.

¿Hay salida para estas economías? Siempre la hay. Pero, puede ser más o menos costosa. Aunque en general, será un proceso largo y repleto de incertidumbres. También a nivel político, como estamos viendo ya en Latinoamérica.

José Luis Martínez Campuzano

Estratega de Citi en España

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- Esta vez será diferente, porque siempre es diferente

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento