¿Es un problema de deuda? Las políticas monetarias extremas aplicadas han permitido dilatar ajustes

José Luis Martínez Campuzano - Lunes, 02 de Febrero

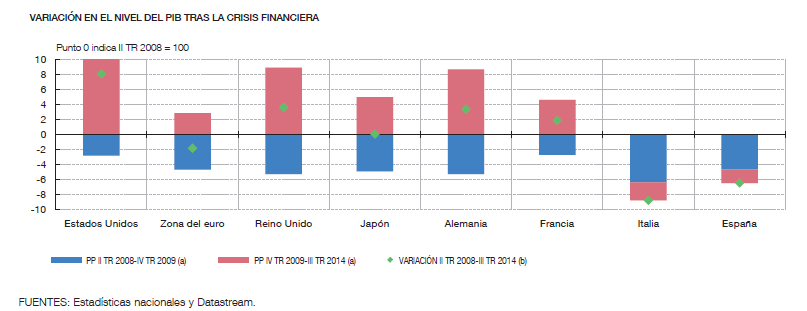

La historia nos dice que las recuperaciones tras una crisis financiera son ciertamente complicadas. ¿Explica esta Regla el crecimiento débil y desigual actual?. Dejando al margen las dudas, y son muchas, que comienzan a surgir sobre las economías emergentes lo cierto es que siguen siendo las desarrolladas las que generan más cuestiones. En el siguiente gráfico extraído del último Informe del Banco de España podemos ver el comportamiento del producto de los principales países desarrollados desde el Q2 de 2008 hasta el Q3 de 2014. El gráfico, además, desglosa esta evolución hasta el Q4 de 2009 y desde este momento hasta finales del año pasado.

La historia nos dice que las recuperaciones tras una crisis financiera son ciertamente complicadas. ¿Explica esta Regla el crecimiento débil y desigual actual?. Dejando al margen las dudas, y son muchas, que comienzan a surgir sobre las economías emergentes lo cierto es que siguen siendo las desarrolladas las que generan más cuestiones. En el siguiente gráfico extraído del último Informe del Banco de España podemos ver el comportamiento del producto de los principales países desarrollados desde el Q2 de 2008 hasta el Q3 de 2014. El gráfico, además, desglosa esta evolución hasta el Q4 de 2009 y desde este momento hasta finales del año pasado.

¿Crecimiento ahora más fuerte en España? Pero es cierto que el descenso durante la primera parte de la Crisis (me niego por el momento a hablar en pasado, asumiendo que ha finalizado) fue también más intenso. De hecho, la zona EUR en su conjunto aún presenta un descenso acumulado del producto del 2.0 % en el periodo considerado cuando esta misma caída en la economía española es aún del 6 %. Claro que en Italia es peor (-8 %), aunque en Francia ya está por encima. Y la mejor parte se observa en los países anglosajones, USA ( +8 %) y UK (+4 %). Naturalmente, también en Alemania.(+3.5 %).

¿Es un problema de deuda? Las políticas monetarias extremas aplicadas hasta el momento han permitido dilatar los ajustes de deuda o al menos hacerlos más digeribles. Naturalmente, de deuda privada. De hecho, considerando la deuda pública el tamaño del apalancamiento de las principales economías no se ha reducido. De hecho, todo lo contrario. Y esto sin contemplar el propio ajuste pendiente del balance de los bancos centrales. A largo plazo, es obvio.

Con todo, sería demasiado simple achacar el peor comportamiento relativo del producto ahora a nivel mundial con respecto a otras salidas de crisis pasadas sólo por la deuda. De hecho, ayer les planteaba teorías alternativas (o complementarias) para explicar la Gran Moderación. Y algunas de ellas sirven ahora para hablar de un crecimiento más lento en la recuperación. Factores estructurales como el menor dinamismo inversor en tecnología (o que las nuevas tecnologías son menos intensivas en capital), la mayor incertidumbre sobre el futuro que lleva a los inversores a aumentar su nivel de ahorro, factores demográficos y hasta la tan debatida creciente desigualdad social en un contexto de mayor tensión política.

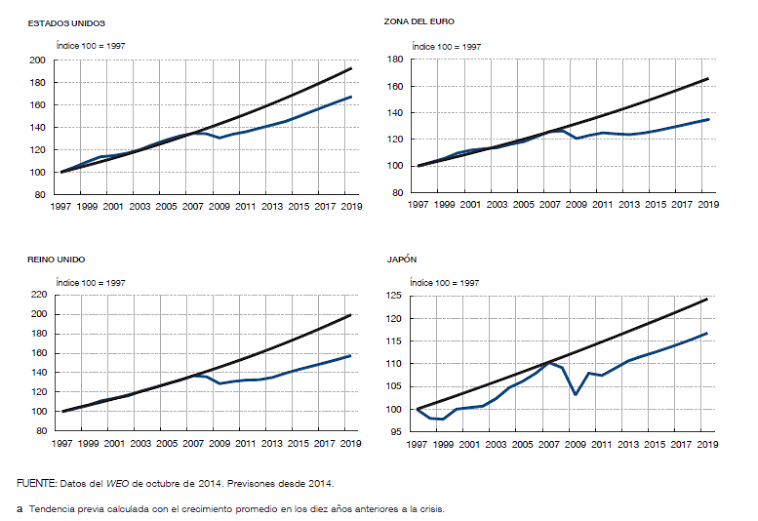

Favorecer una mejora en las condiciones financieras es la respuesta más obvia en un entorno de dudas sobre el crecimiento y deterioro de las perspectivas de inflación. Esta ha sido la respuesta de la política monetaria, bajo políticas de cantidades cuando la de tipos ha tocado fondo. Pero, les pido ahora que vean estos nuevos gráficos. Muestran la evolución tendencia del producto antes y después de la Crisis....

¿Cómo cerrar ese gap? Al final un diferencial en el producto que representa sobrecapacidad de los factores productivos, desde el empleo hasta el capital, sin olvidarnos del financiero. Como ven, además, el tiempo no lo resuelve a la velocidad que a todos nos gustaría. Especialmente, para reducir la tasa de desempleo. ¿Qué resta? Aumentar el ritmo de crecimiento. Pero me temo que sólo las políticas de demanda, monetaria ahora o potencialmente también la fiscal, no es suficiente. Se debe poner énfasis en las políticas de oferta. Pero esto no es social y ni políticamente fácil.

José Luis Martínez Campuzano

Estratega de Citi en España

[Volver]

- Con las previsiones del mercado no va a ganar dinero

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- La situación económica y financiera de España en un vistazo

- En un entorno no recesivo, la bajada de los tipos de interés en EE.UU. puede provocar un aumento de los precios de las materias primas, en particular de los metales, el oro y el petróleo

- Con las previsiones del mercado no va a ganar dinero

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- La situación económica y financiera de España en un vistazo

- Una tendencia que vale la pena seguir

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente