La última señal de venta del mercado de acciones ha sucedido solo 5 veces desde 1895

Carlos Montero - Jueves, 23 de Agosto ¿Te interesaría un indicador con más de 100 años de historia, un excelente récord para adivinar techos de mercado en el mercado de valores de EE.UU., y que acaba de dar solo su sexta señal de venta desde 1895? Por supuesto que lo harías Esto se debe a que la mayoría de los indicadores con sólidos registros a largo plazo, como el índice de ganancias ajustadas cíclicamente, o CAPE, que se hizo famoso por el profesor de la Universidad de Yale y Premio Nobel Robert Shiller, han estado en modo de "venta" durante tanto tiempo que muchos han dejado de prestarle atención.

¿Te interesaría un indicador con más de 100 años de historia, un excelente récord para adivinar techos de mercado en el mercado de valores de EE.UU., y que acaba de dar solo su sexta señal de venta desde 1895? Por supuesto que lo harías Esto se debe a que la mayoría de los indicadores con sólidos registros a largo plazo, como el índice de ganancias ajustadas cíclicamente, o CAPE, que se hizo famoso por el profesor de la Universidad de Yale y Premio Nobel Robert Shiller, han estado en modo de "venta" durante tanto tiempo que muchos han dejado de prestarle atención.

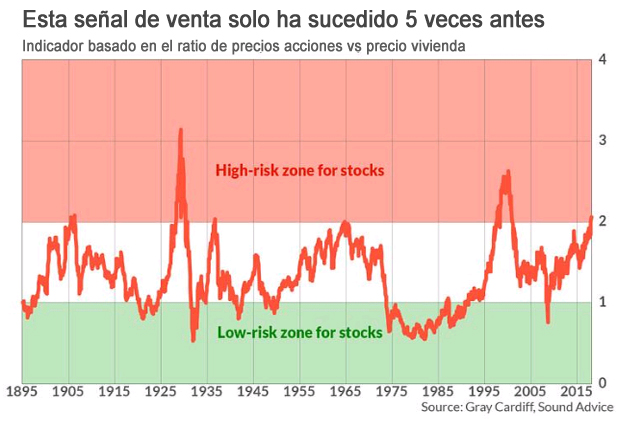

El "Indicador de riesgo de asesoramiento sensato" es una historia diferente. Este indicador, una idea original de Gray Cardiff, editor del boletín Sound Advice, deriva de la relación entre el S & P 500 y el precio medio de una nueva vivienda en EE.UU. Por primera vez desde finales de la década de 1990, y por sexta vez desde 1895, este indicador ha subido por encima del nivel 2.0 que representa una importante señal de venta de acciones.

Los inversores deben prestar atención al indicador de Cardiff porque es uno de los pocos asesores que ha batido al mercado bursátil a largo plazo. Durante los 20 años hasta el 31 de julio, por ejemplo, de acuerdo con los cálculos de Hulbert Financial Digest, la cartera modelo de Cardiff ha superado el rendimiento total del S&P 500 en 2.4 puntos porcentuales anualizados.

También vale la pena enfatizar que el indicador de Cardiff no representa una actualización posterior de los datos para coincidir con los picos del mercado bursátil. Por el contrario, ha convertido este indicador en una pieza central de su boletín al menos desde principios de la década de 1990, que es cuando Hulbert Financial Digest comenzó a monitorear su desempeño.

El fundamento de la inversión que subyace a este indicador, según Cardiff, es que "mide la lucha por el capital" entre las dos principales clases de activos que compiten por el capital en el extremo más arriesgado del espectro: las acciones y el sector inmobiliario. Cuando el indicador se eleva por encima de 2,0, argumenta, significa que el mercado de valores ha absorbido "una mayor proporción del capital de inversión disponible que las condiciones económicas pueden justificar" y, por lo tanto, está en "peligro inminente de caída".

Sin dudas, recalca Cardiff rápidamente, su indicador de riesgo no es una herramienta que adivine el techo del mercado en el corto plazo. En ocasiones pasadas cuando aumentó por encima de 2,0, por ejemplo, las acciones se mantuvieron altas o incluso continuaron subiendo "durante muchos meses, a veces incluso un par de años". Sin embargo, continúa, "en todos los casos, después vino un declive importante o crash, que hizo que los precios de las acciones bajaran un 50% o más".

Esto es ciertamente lo que sucedió la última vez que el indicador subió por encima del nivel 2.0, que fue en 1998, durante los años Go-Go dot-com. Esa burbuja del mercado no estalló hasta marzo de 2000.

En cambio, Cardiff usa su indicador de riesgo para identificar los comienzos y finales de los llamados "Súper Ciclos" que generalmente duran una década o más. El actual Súper Ciclo, según Cardiff, comenzó a principios de 2009, cuando el indicador de riesgo alcanzó un mínimo de 0,77, apenas un tercio de su nivel actual.

Una implicación de la inversión del análisis de Cardiff es que, además de que las acciones tienen un riesgo particularmente alto en este momento, los bienes inmuebles se han vuelto relativamente atractivos.

[Volver]

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- Esta vez será diferente, porque siempre es diferente

- Comparado con otras naciones, el mercado de capitales alemán no está tan avanzado en el apoyo a las empresas ni en la provisión de capital riesgo

- La prima de riesgo de las acciones es bastante baja, un 3,5%. Fue del 5,7% en el mínimo de octubre de 2022 y del 7,8% en el mínimo de marzo de 2020. El promedio histórico ronda el 5%

- MERCADOS:el desajuste demográfico, un gran enemigo para los mercados

- Los sectores de tecnología, finanzas, industria, energía y materiales muestran un perfil de fortaleza relativa positivo frente al S&P500;

- Esta vez será diferente, porque siempre es diferente

- Aquí hay un argumento de Jack Manley de JPMorgan de que las tasas más altas son en realidad inflacionarias en este momento

- Euribor:“A corto plazo, entre el 3,6%-3,7%, y a finales de 2924, en torno al 3% - 3,5%, si se cumple el calendario de recortes del BCE a partir de junio”