Por qué el movimiento lateral en las Bolsas y por qué los datos de empleo USA son falaces

Antonio Iruzubieta - Martes, 11 de Julio Nada es lo que parece y lo que es no parece serlo. El informe de empleo USA publicado el viernes por el Bureau of Labor Statistics resultó alineado con las proyecciones de Wall Street y algo más positivo de lo anticipado por los datos preliminares -informe de creación de empleo privado de ADP o petición de subsidios al desempleo- por motivo a continuación explicado. La economía USA creó en junio 222.000 nuevos puestos de trabajo frente a los 187.000 estimados. La tasa de paro subió una décima hasta el 4.4%. Además del elevado nivel de contratación pública, el Bureau of Labor Statistics ha distorsionado los datos mediante el uso de los ajustes demográficos o “birth/death ratio”. Según este método de ajuste, el BLS ha añadido 102.000 empleos en junio casi la mitad del total de nuevos empleos en junio. Desde el mes de febrero, el BLS refleja 863.000 nuevos empleos introducidos a la economía USA, de los que 743.000 proceden exclusivamente de los ajustes Birth / Death.

Nada es lo que parece y lo que es no parece serlo. El informe de empleo USA publicado el viernes por el Bureau of Labor Statistics resultó alineado con las proyecciones de Wall Street y algo más positivo de lo anticipado por los datos preliminares -informe de creación de empleo privado de ADP o petición de subsidios al desempleo- por motivo a continuación explicado. La economía USA creó en junio 222.000 nuevos puestos de trabajo frente a los 187.000 estimados. La tasa de paro subió una décima hasta el 4.4%. Además del elevado nivel de contratación pública, el Bureau of Labor Statistics ha distorsionado los datos mediante el uso de los ajustes demográficos o “birth/death ratio”. Según este método de ajuste, el BLS ha añadido 102.000 empleos en junio casi la mitad del total de nuevos empleos en junio. Desde el mes de febrero, el BLS refleja 863.000 nuevos empleos introducidos a la economía USA, de los que 743.000 proceden exclusivamente de los ajustes Birth / Death.

TASA DE PARO USA

La contratación de empleados por parte del Estado se disparó decididamente al alza en junio…

CONTRATACIÓN EMPLEO PÚBLICO USA

… contrarrestando la debilidad de la contratación de empleo privado de ADP.

Además del elevado nivel de contratación pública, el Bureau of Labor Statistics ha distorsionado los datos mediante el uso de los ajustes demográficos o “birth/death ratio”. Según este método de ajuste, el BLS ha añadido 102.000 empleos en junio casi la mitad del total de nuevos empleos en junio. Desde el mes de febrero, el BLS refleja 863.000 nuevos empleos introducidos a la economía USA, de los que 743.000 proceden exclusivamente de los ajustes Birth / Death.

Por tanto, una mejora del mercado laboral algo figurada pero que acerca la tasa de desempleo oficial a la zona de mínimos históricos aunque nuevamente tampoco ha sido trasladada a los salarios, crecieron un tímido 0.2% frente al 0.3% esperado, incidiendo en llevar tendencia contraria a la académicamente explicada durante años Curva de Phillips, según la cual a medida que baja la tasa de paro se producen tensiones en los mercados laborales que originan presiones salariales y a su vez brotes de inflación genuina.

La recuperación económica artificialmente dirigida y la cocina de los datos oficiales son factores que explicarían parte de la actual irrelevancia en que ha incurrido la Teoría de la Curva de Phillips.

Ajustados por inflación, los salarios han crecido interanualmente alrededor de un punto porcentual, una subida demasiado limitada para la tasa de paro actual y que sin suponer amenaza inflacionista es un factor contrario al proceso de normalización de las condiciones de política monetaria y contrario a las posibilidades de mejora de las finanzas de particulares y el consumo.

La tasa de participación en la fuerza laboral no consigue despuntar y se encuentra en niveles de los años ´70.

En el mar de datos para la decepción o sorpresas negativas que vienen reflejando los datos macro USA en los últimos meses, la pasada semana se publicó un dato el de actividad no manufacturera, de servicios, que en contra de las lecturas negativas de la manufactura publicadas a principios de semana, consiguió repuntar ligeramente en junio.

Algo más del 80% de la actividad económica USA depende sel sector servicios y el repunte experimentado el mes pasado por el índice ISM ha sido tomado con optimismo y animado con ciertas ventas en el mercado de bonos a continuar la caída de precios.

El T Bond ha corregido en precio en las últimas dos semanas, tras unas lecturas algo extremas alcanzadas por los inversores especulativos, según Commitment of Traders.

T-BOND semana

La estructura técnica e indicadores muestran lecturas normales en procesos de corrección y las zonas de soporte han sido de momento respetadas. El relevante ciclo de 54 semanas -vean trazos verticales gris- proyecta posibilidad de suelo para próximas sesiones.

Además la estacionalidad anual de los bonos USA de largo plazo se acerca a la temporada más favorable del año, vean gráfico:

ESTACIONALIDAD ANUAL, T-BOND.

Las recomendaciones operativas para aprovechar esta tesitura… -reservado suscriptores-

La situación del mercado de valores apenas muestra cambios técnicos en las últimas semanas de movimiento lateral en los grandes índices, a pesar de la ruptura de referencias técnicas experimentada recientemente por el Nasdaq.

DOW JONES semana

En EUROPA…

El descenso de finales de junio, el DAX perdió alrededor de 700 puntos, ha sido consolidado en zona de mínimos durante la primera semana de julio y de momento ha conseguido respetar la zona de mínimos y referencias de soporte que una vez perforadas originarán el siguiente impulso correctivo con objetivo inicial en la zona de los 12.000 puntos.

La situación técnica es vulnerable y podría deteriorarse ante cualquier proceso de ventas, más aún al observar la reciente posición en que se encuentran las medias móviles de 50 y 200 sesiones, después de haberse cortado en lo que analistas técnicos denominan “cruce de la muerte o death cross”, vean gráfico:

DAX diario

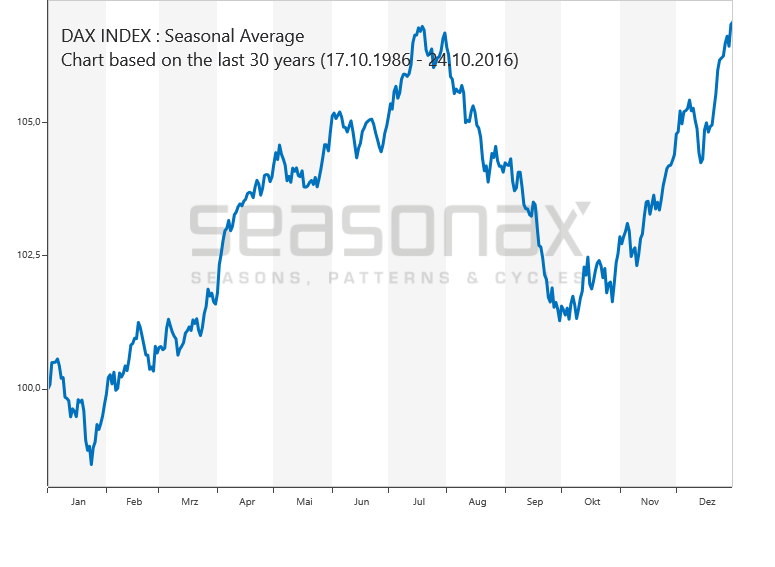

La proximidad del índice a zona temporal que típicamente coincide con techos de mercado es un dato relevante, insisto en mostrar la estacionalidad anual del índice alemán:

Los mercados de materias primas continúan en descenso y llevando la contraria al consenso, no así a nuestras previsiones y rentables estrategias orientadas a rentabilizar caídas tanto del Petróleo como de metales preciosos.

WEST TEXAS semana

ORO semana

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en cefauno@gmail.com

[Volver]

- Con las previsiones del mercado no va a ganar dinero

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- La situación económica y financiera de España en un vistazo

- En un entorno no recesivo, la bajada de los tipos de interés en EE.UU. puede provocar un aumento de los precios de las materias primas, en particular de los metales, el oro y el petróleo

- Con las previsiones del mercado no va a ganar dinero

- La situación económica y financiera de España en un vistazo

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- Una tendencia que vale la pena seguir

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente