La inflación de costes es el gran riesgo sobre los márgenes

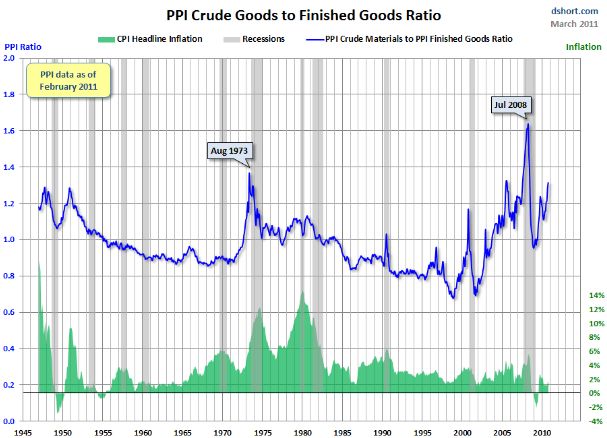

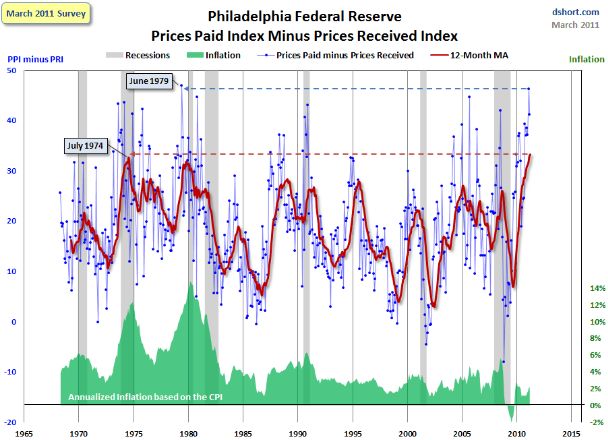

Carlos Montero - Viernes, 22 de Abril En la eterna batalla de los analistas a la hora de valorar si un mercado está barato o caro, el frente que se ha abierto en las últimas semanas gira en torno a los márgenes de beneficio. El lado optimista, piensa que las acciones todavía están baratas, miran hacia los PER futuros y argumenta que los márgenes se mantendrán altos en los próximos trimestres. Sin embargo, existen riesgos para que esto no suceda. En este artículo nos aproximamos de la mano de dshort.com a dos figuras.Los dos gráficos ofrecen una manera de evaluar el riesgo de una caída de los márgenes en el actual ambiente macroeconómico. Uno es la relación de los productos brutos con los productos acabados en el índice de precios a la producción (datos hasta febrero). El otro es un indicador construido a partir de dos series de datos de encuestas de perspectivas de las empresas de Fed de Philadelphia. Es la diferencia entre los precios pagados y los recibidos.

Un factor de riesgo importante para la compresión de márgenes es el aumento de los precios de los productos básicos durante los últimos meses. La última crisis en el Norte de África y Oriente Medio ha puesto los precios del petróleo en el centro de atención. Así que vamos a tener una visión más amplia de estos dos indicadores situándolos en el contexto de la inflación medida por el Índice de Precios al Consumidor.

Como muestra claramente el primer gráfico, el máximo histórico del ratio precios de bienes brutos frente a terminados fue en julio de 2008, el mismo mes que el petróleo y los precios de la gasolina marcaron máximos históricos en los Estados Unidos. El anterior máximo fue en el verano de 1973, unos meses antes del estallido de la guerra árabe-israelí en octubre y el embargo de petróleo. La inflación estaba ya en ascenso en oleadas desde mediados de la década de los sesenta. Pero los acontecimientos de Oriente Medio de 1973 fueron el detonante principal de los casi diez años de estanflación siguientes. La serie de precios pagados menos precios recibidos es muy volátil, que he subrayado con puntos para los puntos de datos mensuales. Para suavizar los picos se ha introducido una media de 12 meses.

El gráfico muestra que los picos en el ratio convergen con los picos inflacionistas. El ratio ha descendido en marzo desde el mes anterior pero todavía se encuentra en niveles extremadamente altos: está en un percentil 98 de los 515 datos mensuales en esta serie. La media de 12 meses está en un máximo histórico. Desde el punto de vista de la métrica usada por los oficiales del gobierno, el IPC y el PCE, la inflación no es una amenaza en el corto plazo. De hecho, la Reserva Federal ha estado trabajando duro para elevar el nivel de la inflación subyacente.

Por supuesto, hay muchas diferencias entre la década inflacionista de los años 70 y el presente, y una de ellas es la tasa de desempleo. En agosto de 1973, el desempleo estaba en el 4.8%. La última encuesta Gallup de mediados de marzo sitúa la tasa en el 10,2%, más de un punto porcentual que el 8,9% de febrero que dicen las estadísticas oficiales del gobierno.

Además, los datos demográficos en los EEUU son muy diferentes. El más antiguo de los Boomers estaba en los 27 en 1973. Estaban en el comienzo de su carrera con décadas de aumentos salariales en sus expectativas. Ahora, los Boomers cumplirán 65 años, y muchos ya tienen el Seguro Social como su principal fuente de ingresos. En la actualidad, a la luz de la tasa de desempleo y el cambio demográfico en curso, el aumento de los precios de los productos básicos probablemente plantea más riesgo de estrechamiento de márgenes que la inflación.

Un cierto grado de inflación de costes puede ser un riesgo a corto plazo, pero la inflación de la demanda que vimos en la década de los 70 es difícil que la veamos durante esta década.

[Volver]

- Con las previsiones de no va a ganar dinero

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- La situación económica y financiera de España en un vistazo

- En un entorno no recesivo, la bajada de los tipos de interés en EE.UU. puede provocar un aumento de los precios de las materias primas, en particular de los metales, el oro y el petróleo

- Con las previsiones de no va a ganar dinero

- ¿Por qué los insiders corporativos están vendiendo tantas acciones en este momento?

- La situación económica y financiera de España en un vistazo

- Una tendencia que vale la pena seguir

- La tasa de crecimiento de los beneficios esperada es del +4% y, si la historia sirve de guía, debería aumentar al 7% aproximadamente

- MERCADOS:para ganar dinero en Bolsa no son necesarias las hojas de cálculo