¿Por qué el mercado de acciones es tan volátil en 2022? Estos son los traders que tienen la culpa

Carlos Montero - Viernes, 08 de Julio Las acciones han exhibido algunas tendencias extrañas desde principios de 2022, incluso después de dejar de lado las presiones que llevaron a las acciones a un mercado bajista. De hora en hora, las acciones no cotizan como antes. Cada vez más, la volatilidad intradía se ha convertido en una rutina, incluso común. Pero, ¿por qué? La volatilidad de ahora es una marcada diferencia con respecto a hace solo dos años, según Marko Kolanovic de JP Morgan Chase & Co., uno de los principales estrategas cuantitativos del banco que se enfoca en el mercado de acciones.

Las acciones han exhibido algunas tendencias extrañas desde principios de 2022, incluso después de dejar de lado las presiones que llevaron a las acciones a un mercado bajista. De hora en hora, las acciones no cotizan como antes. Cada vez más, la volatilidad intradía se ha convertido en una rutina, incluso común. Pero, ¿por qué? La volatilidad de ahora es una marcada diferencia con respecto a hace solo dos años, según Marko Kolanovic de JP Morgan Chase & Co., uno de los principales estrategas cuantitativos del banco que se enfoca en el mercado de acciones.

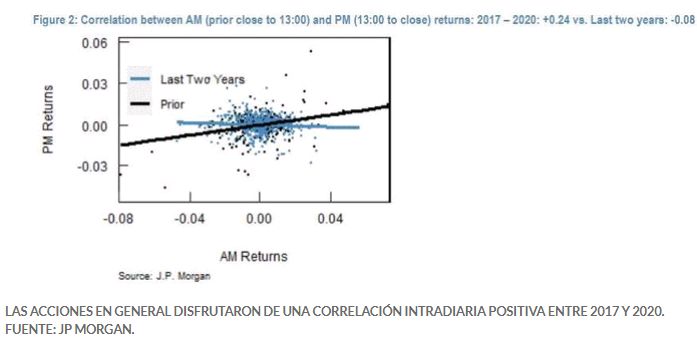

En su última nota para los clientes de JPM, Kolanovic trabajó con Peng Cheng y Emma Wu para examinar los cambios en los patrones de negociación intradía que se han producido en los últimos años en el mercado de referencia de Wall Street. Descubrieron que hasta hace dos años, el impulso generalmente dominaba los mercados, con rendimientos en las horas de negociación de la mañana y las horas de negociación de la tarde en gran parte sincronizados.

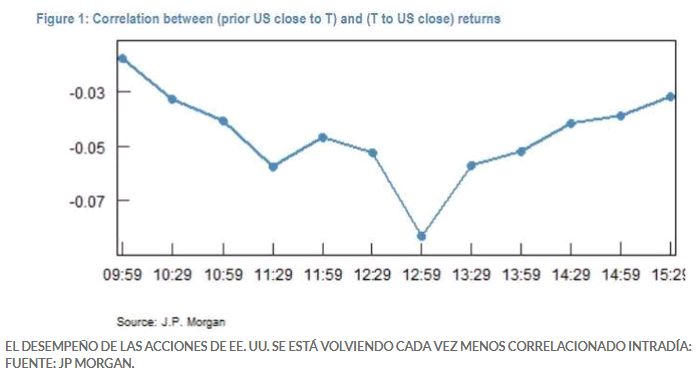

Pero eso comenzó a cambiar en 2020, cuando las correlaciones entre el movimiento del precio en las horas de la mañana y el cierre comenzaron a cambiar. Como muestra el gráfico a continuación, en los últimos dos años, los rendimientos de la tarde se han vuelto cada vez más inconexos con los de la mañana, con la correlación cambiando de positiva a negativa. Los datos sugieren que el punto de inflexión suele llegar alrededor de la 13:00 hora de Nueva York.

Las acciones estadounidenses se beneficiaron de un fuerte repunte por la tarde del martes, luego de un fin de semana festivo de tres días, uno de los muchos ejemplos de reversiones intradiarias de este año.

Otro ejemplo utilizado por Kolanovic y su equipo ocurrió el lunes 24 de enero de 2022. Ese día, el S&P 500 se hundió hasta un 3,7% entre el cierre de las 4 pm hora del este del viernes y el lunes a las 12:40 pm hora del este, pero luego terminó el día con una subida del 0,3%, luego de un repunte por la tarde.

“La reversión intradía solo comenzó a notarse en los últimos dos años”, dijeron los autores de la nota.

De hecho, entre 2017 y 2020, la rentabilidad intradía de las acciones disfrutó de una correlación positiva. Pero a partir de 2020, la correlación intradiaria cayó en territorio negativo, lo cual es una aberración para las acciones, históricamente hablando.

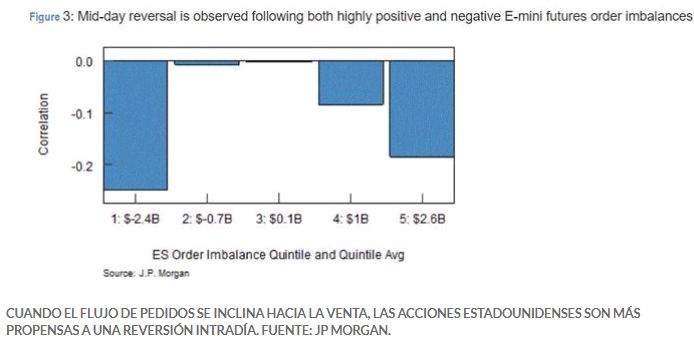

Entonces, ¿qué está causando esto? Kolanovic y su equipo supusieron que el cambio en la correlación intradiaria es consecuencia tanto de la baja liquidez como del aumento de traders sistemáticos que normalmente negocian futuros de acciones. El equipo descubrió que cuando hay un gran "desequilibrio" en las operaciones de futuros del e-mini del S&P 500 iniciadas por los vendedores y las iniciadas por los compradores entre el cierre europeo y el cierre estadounidense del día anterior, el movimiento posterior en la cobertura del distribuidor a menudo hace que el mercado se revierta. .

Curiosamente, Kolanovic y su equipo descubrieron que es más probable que ocurran estas reversiones cuando hay un desequilibrio "negativo", es decir, un abismo entre las operaciones de futuros iniciadas por el comprador y el vendedor a favor de los vendedores, que cuando hay un desequilibrio "positivo".

La situación también significa que es más probable que ocurran reversiones en un mercado bajista, lo que da crédito a los temores de Stanley Druckenmiller sobre los repuntes del mercado bajista.

Kolanovic y su equipo intentaron ilustrar la correlación entre estos desequilibrios y las reversiones del mercado en el gráfico a continuación, que muestra que los rendimientos del mercado intradía muestran una mayor correlación negativa cuando el desequilibrio de órdenes en futuros sobre índices bursátiles también es sólidamente negativo.

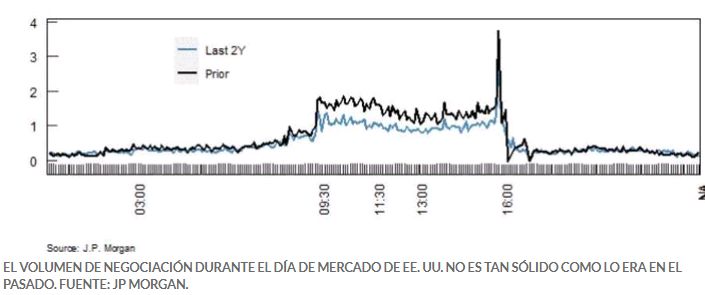

Kolanovic también señaló que ha habido un cambio en las condiciones de liquidez del mercado: simplemente se están realizando menos transacciones durante el horario comercial de EE.UU. que hace años.

En última instancia, es más probable que ocurran reversiones en un mercado a la baja, dijo Kolanovic, porque los inversores tienden a entrar en pánico cuando los mercados están en rojo, lo que conduce a más "valores erróneos" y se vuelve "más inductivo de las reversiones de precios".

Los mercados se revirtieron bruscamente el martes, pero las acciones estadounidenses cotizaron ligeramente a la baja el miércoles mientras los inversores esperaban la publicación de las actas de la última reunión de política monetaria de la Reserva Federal.

Mientras tanto, el índice de volatilidad de Cboe, más conocido como "el VIX", había superado los 27 el miércoles. El VIX es un indicador popular de la volatilidad implícita del mercado, basado en la negociación en el mercado de opciones. Las observaciones de Kolanovic analizaron la correlación entre los rendimientos intradía de las acciones estadounidenses, un método para medir la volatilidad histórica real del mercado.

[Volver]

- Algunas fórmulas para perder dinero en Bolsa

- MERCADOS:mientras que los “generales” no se muestren capaces de seducir a los inversores, las bolsas quedan en posición de fragilidad y vulnerables a eventuales recaídas

- El metaverso: ¿juego virtual o campo de batalla para los ciberdelincuentes?

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Las acciones de crecimiento versus valor han alcanzado su nivel más alto desde 2021

- Los mercados están empezando a centrarse en las elecciones estadounidenses

- Algunas fórmulas para perder dinero en Bolsa

- MERCADOS:mientras que los “generales” no se muestren capaces de seducir a los inversores, las bolsas quedan en posición de fragilidad y vulnerables a eventuales recaídas

- El metaverso: ¿juego virtual o campo de batalla para los ciberdelincuentes?

- La ciberinmunidad, clave en el futuro de la seguridad digital

- Las acciones de crecimiento versus valor han alcanzado su nivel más alto desde 2021

- La capitalización del sector S&P500; ha fluctuado ampliamente a lo largo del tiempo, lo que pone de relieve la naturaleza dinámica del mercado y las preferencias cambiantes de los inversores

- Los mercados están empezando a centrarse en las elecciones estadounidenses