El único gráfico que necesitas para comprender los mercados mundiales de 2019

Carlos Montero - Lunes, 25 de Noviembre Todo gira en torno a los bancos centrales. Si lo que le importa es saber dónde invertir su dinero, todo lo demás sigue siendo auxiliar, y todas las grandes tendencias de 2019, desde tasas de interés negativas en Alemania hasta la curva de rendimiento invertida de EE.UU. hasta el impresionante rebote global en los precios de las acciones, se pueden explicar por lo que hacen los banqueros centrales. Muchos encontrarán esto bastante deprimente. Al acercarse el final de un año emocionante para los mercados mundiales, es tentador confiar en una narrativa de intriga geopolítica y guerras comerciales. Pero es mucho más simple y preciso explicar los eventos de 2019 en términos de la liquidez que los bancos centrales del mundo desarrollado han desatado, mientras que China y los mercados emergentes más grandes se han negado prominentemente a seguir el mismo camino.

Todo gira en torno a los bancos centrales. Si lo que le importa es saber dónde invertir su dinero, todo lo demás sigue siendo auxiliar, y todas las grandes tendencias de 2019, desde tasas de interés negativas en Alemania hasta la curva de rendimiento invertida de EE.UU. hasta el impresionante rebote global en los precios de las acciones, se pueden explicar por lo que hacen los banqueros centrales. Muchos encontrarán esto bastante deprimente. Al acercarse el final de un año emocionante para los mercados mundiales, es tentador confiar en una narrativa de intriga geopolítica y guerras comerciales. Pero es mucho más simple y preciso explicar los eventos de 2019 en términos de la liquidez que los bancos centrales del mundo desarrollado han desatado, mientras que China y los mercados emergentes más grandes se han negado prominentemente a seguir el mismo camino.

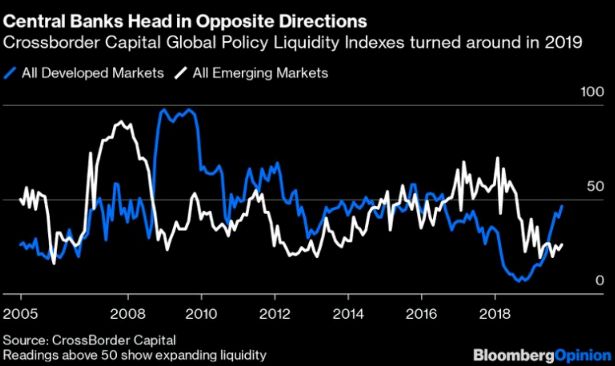

CrossBorder Capital, un grupo de inversión con sede en Londres, mantiene índices de liquidez global, cubriendo bancos centrales, flujos financieros internacionales y liquidez del sector privado nacional. Los números por encima de 50 muestran expansión, y un número creciente muestra aceleración. Los datos muestran un cambio dramático en 2019.

El año comenzó con los bancos centrales del mundo desarrollado tratando de drenar la liquidez y volver a la normalidad después de los años de crisis, mientras que sus contrapartes en el mundo emergente inyectaban dinero en sus economías. Desde entonces, ha habido un giro de 180 grados:

Jerome Powell, presidente de la Reserva Federal, protesta porque nadie debería poner la etiqueta "QE" en la decisión del banco central de EE.UU. de expandir su balance en los últimos dos meses para abordar las interrupciones en el mercado de repos para la financiación bancaria a corto plazo. Pero los mercados financieros no reconocen esta distinción. Junto con las compras de activos del Banco Central Europeo (que describe lo que está haciendo como QE) y el Banco de Japón, la provisión de liquidez se ha acelerado más rápido en los últimos meses que en cualquier otro momento desde los primeros días desesperados después de la quiebra de Lehman Brothers de 2008.

La historia en los mercados emergentes, que en estos días está dominada por China, es todo lo contrario. A principios de año, la liquidez se estaba expandiendo, y el Banco Popular de China parecía estar tratando de repetir su truco de 2016, cuando una gran expansión del crédito evitó una desaceleración. Desde entonces, sin embargo, la liquidez del banco central de los mercados emergentes se ha secado, y ahora es tan ajustada como lo ha sido desde que comenzó la serie en 2005. Contrariamente a lo que se esperaba hace un año, parece que el banco central de China (PBoC) se ha dedicado a limpiar los balances y ayudar a los gobiernos locales a reducir sus deudas en el sistema bancario en la sombra chino, en lugar de unirse al intento concertado de estimular la macroeconomía.

Esta dinámica ayuda a explicar el bajo rendimiento anómalo de las monedas de los mercados emergentes. Normalmente, las divisas extranjeras de los mercados emergentes se consideran un activo de "riesgo". Cuando los inversores se sienten seguros, como suele ser el caso cuando la Reserva Federal está con unas condiciones monetarias laxas, tiende a suceder que hay flujos hacia los mercados emergentes. Pero el índice de divisas de los mercados emergentes de JPMorgan Chase & Co. está cerca de su nivel más bajo después de la crisis.

Las monedas débiles de los mercados emergentes abren el riesgo de crisis de deuda a medida que su deuda denominada en dólares se vuelve más difícil de pagar. El mundo emergente sigue bajo presión. Esto no es solo por el conflicto comercial entre Estados Unidos y China, sino también, como dejan en claro las cifras de liquidez, de los esfuerzos de China para evitar una crisis financiera en el país.

El nuevo flujo de dinero de los bancos centrales del mundo desarrollado ha permitido a los mercados de valores mundiales acercarse a sus máximos históricos, y ha estimulado el optimismo. El mayor riesgo sigue siendo, como lo ha sido durante años, que China logre evitar una crisis crediticia al estilo de Lehman en casa, pero a costa de una desaceleración económica que afectaría al resto del mundo.

Fuentes, Bloomberg

[Volver]

- Con uno o dos grandes aciertos, puede cubrir diez años. Por eso, no pierda la calma

- Banco Sabadell rechaza la oferta de fusión de BBVA

- Warren Buffett sobre las valoraciones actuales: hoy las cosas no son atractivas. Recorta su participación en Apple en un 13%

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- El paro registrado en abril cayó en más de 60.000 personas, hasta situarse por debajo del nivel de los 2,7 millones

- El coste de comprar una casa en EE.UU. aumenta a 2.750 dólares al mes, el segundo más alto jamás registrado

- Warren Buffett sobre las valoraciones actuales: hoy las cosas no son atractivas. Recorta su participación en Apple en un 13%

- Con uno o dos grandes aciertos, puede cubrir diez años. Por eso, no pierda la calma

- El mercado de bonos de EEUU lleva 45 meses cayendo, está siendo con diferencia el mercado bajista de bonos más largo de la historia

- El coste de comprar una casa en EE.UU. aumenta a 2.750 dólares al mes, el segundo más alto jamás registrado

- El actual mercado alcista no muestra signos de desaceleración down

- BOLSA:el futuro es inherentemente impredecible.“Dejen de intentar predecir la dirección del mercado de valores, la economía, las tasas de interés o las elecciones”

- El paro registrado en abril cayó en más de 60.000 personas, hasta situarse por debajo del nivel de los 2,7 millones