Es un error pensar que a largo plazo la bolsa SIEMPRE es alcista y SIEMPRE da una rentabilidad positiva

Moisés Romero - Lunes, 03 de Enero Siempre nos dijeron que la inversión en acciones es la mejor de las inversiones a largo plazo. Pero, es pura leyenda urbana como verán en el cuadro adjunto (los bonos se han comportado mejor). El éxito de la inversión en Bolsa, como en todas, está en coger bien el ciclo: saber entrar y salir a tiempo. Veamos algunos ejemplos: la década iniciada en el año 2000 ha sido la peor de la historia para la renta variable de EEUU. El NYSE (New York Stock Exchange) ha perdido un 0,5% anual en estos 10 años, lo que contrasta con la rentabilidad récord de la década de los 90, con un retorno positivo anual del 17,6%, y un descenso anual del 0,2% de la década de los 30 y la Gran Depresión de EEUU. El año 2000 fue el punto álgido de la burbuja de las puntocom de finales de los noventa...", me dice uno de los grandes gestores del mercado español, que añade:

Siempre nos dijeron que la inversión en acciones es la mejor de las inversiones a largo plazo. Pero, es pura leyenda urbana como verán en el cuadro adjunto (los bonos se han comportado mejor). El éxito de la inversión en Bolsa, como en todas, está en coger bien el ciclo: saber entrar y salir a tiempo. Veamos algunos ejemplos: la década iniciada en el año 2000 ha sido la peor de la historia para la renta variable de EEUU. El NYSE (New York Stock Exchange) ha perdido un 0,5% anual en estos 10 años, lo que contrasta con la rentabilidad récord de la década de los 90, con un retorno positivo anual del 17,6%, y un descenso anual del 0,2% de la década de los 30 y la Gran Depresión de EEUU. El año 2000 fue el punto álgido de la burbuja de las puntocom de finales de los noventa...", me dice uno de los grandes gestores del mercado español, que añade:

"Esto me permite entroncar con un término que está muy de moda en los mejores foros: la Década Perdida. En el libro “La Burbuja y la Crisis Económica de Japón”, D. Antonio Torrero. Editorial Témpora. Nº de páginas: 210, encontramos muchas referencias, muchas similitudes del ayer y del hoy. José Luis Campos Echeverría (Miembro del Consejo editorial de la revista “Análisis Financiero”) hizo hace tiempo un resumen encomiable. Dice que Antonio Torrero analiza lo que es probablemente la mayor burbuja de la historia, la japonesa, que fue a la vez mobiliaria e inmobiliaria. Examina la génesis de la formación de dicha burbuja y las consecuencias del estallido de la misma desde la perspectiva del crecimiento japonés para el periodo 1950-2000; treinta años de gran crecimiento en tasas fuertemente decrecientes en cada década y una década final larga de estancamiento...."

Un estudio centrado en el componente financiero de este proceso, en el que la banca ha jugado un papel esencial, con las referencias específicas del entramado institucional japonés (primacía de lo laboral en el gobierno de las empresas frente a los accionistas y los beneficios, dependencia de un Banco Principal que es a la vez prestamista y accionista frente a los mercados, fuertes interrelaciones empresariales de propiedad, los llamados Keiretsu, y el alto intervencionismo de los burócratas en las empresas con altos intereses en las mismas).

http://www.lacartadelabolsa.com/index.php/archivo/articulo/no_habiamos_superado_el_trauma_de_la_inflacion_y_ya_tenemos_encima_el_de_la/

Y ahora vuelta a la década perdida para la Bolsa: el índice MSCI World, que recoge el comportamiento de las Bolsas mundiales, ha terminado cayendo: un 7,54% entre el 30 de septiembre de 1999 y la misma fecha de 2009. En ese mismo periodo, los hedge funds han cosechado una rentabilidad media del 113%, según datos CSFB/Tremont. El índice CSFB/Tremont Hedge Fund nació en 2003, pero la firma tiene recopilados datos hasta 1993.

El MSCI World no toma en cuenta los dividendos pagados por las empresas. Pero ni en ese supuesto la Bolsa habría batido a los hedge funds. El S&P 500 arroja una caída del 17,59% en 10 años sin dividendos y del 1,53% con ellos. Aunque siempre hay excepciones. El Ibex acumula una ganancia del 23,42% entre septiembre de 1999 y el mismo mes de este año; cifra que asciende al 66% si se contabiliza la rentabilidad por dividendo.

Los hedge funds son sociedades de inversión que tratan de obtener retornos absolutos, ganancias al margen de la evolución de los mercados. Para ello hacen uso de diferentes instrumentos financieros con el objetivo, en muchos casos, de neutralizar la beta de sus carteras, es decir, desligarse de los mercados.

Esta estrategia surtió efecto durante la crisis bursátil de 2000 a 2003, cuando los hedge funds, de media, lograron rentabilidades mientras se desplomaban los índices de Bolsa. El S&P perdió un 40% entre 1999 y 2002; el Ibex 35, un 48%. Durante la presente crisis, los fondos de inversión libre no han logrado esquivar las pérdidas, pero sí que han perdido menos que los índices de Bolsa. En 2008, el índice CSFB/Tremont cedió un 19,07%, frente a la caída del 42% del MSCI World o el 38,49% del S&P 500.

“A los hedge funds les da lo mismo que suban o bajen los mercados, sino que funcionen”, explica Bertrand de Montauzon, socio de Brightgate Capital. “En la crisis de 2000 los mercados sí funcionaban, no así en la del año pasado y eso evitó que funcionaran las coberturas”.

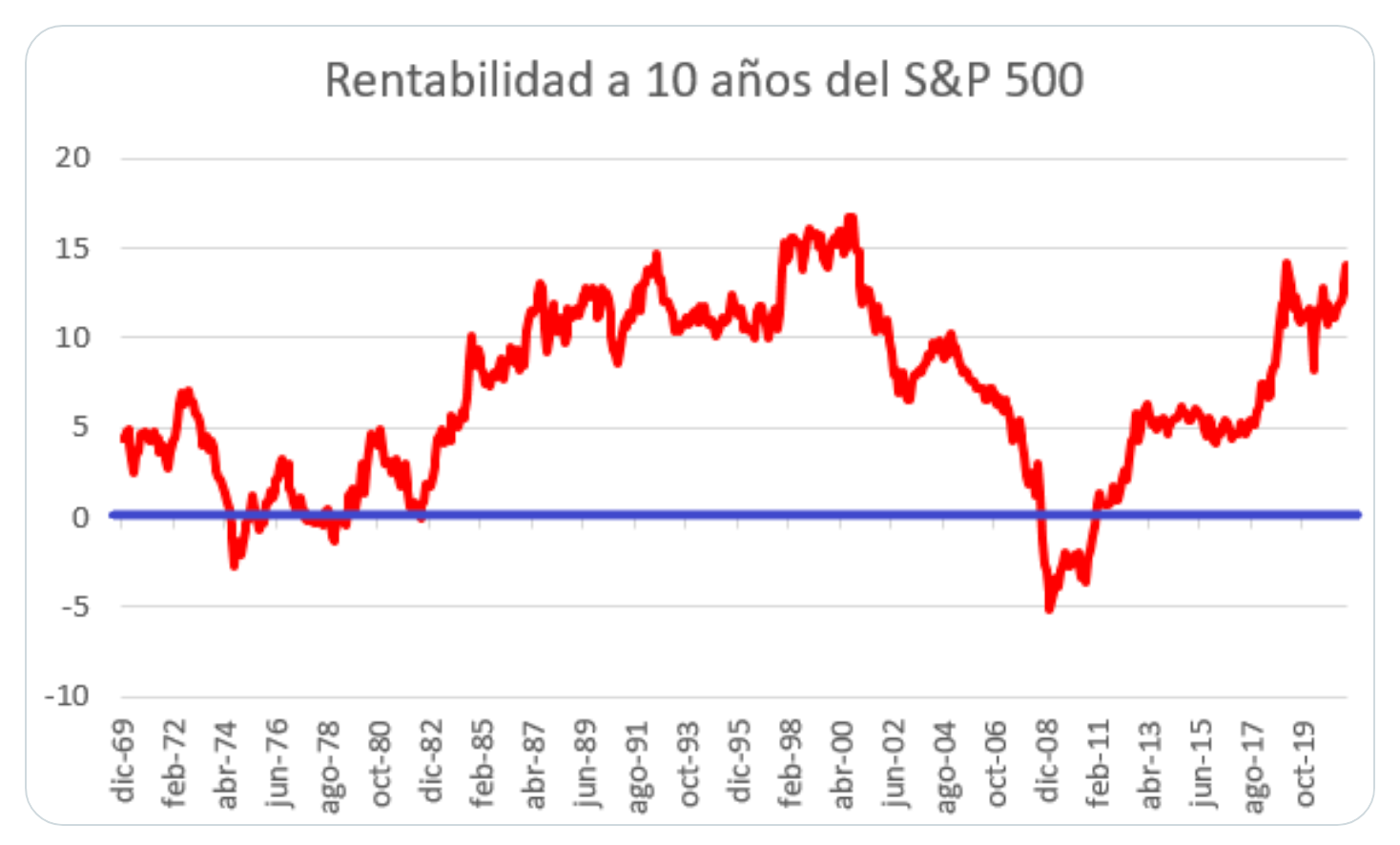

Por su parteFernando Luque@MorningstarES señala que "es un error pensar que a largo plazo la bolsa SIEMPRE es alcista y SIEMPRE da una rentabilidad positiva. Si tomamos el S&P 500 en los útlimos 50 años, en un 10% de los casos la rentabilidad a 10 años fue negativa (rentabilidad en USD)."

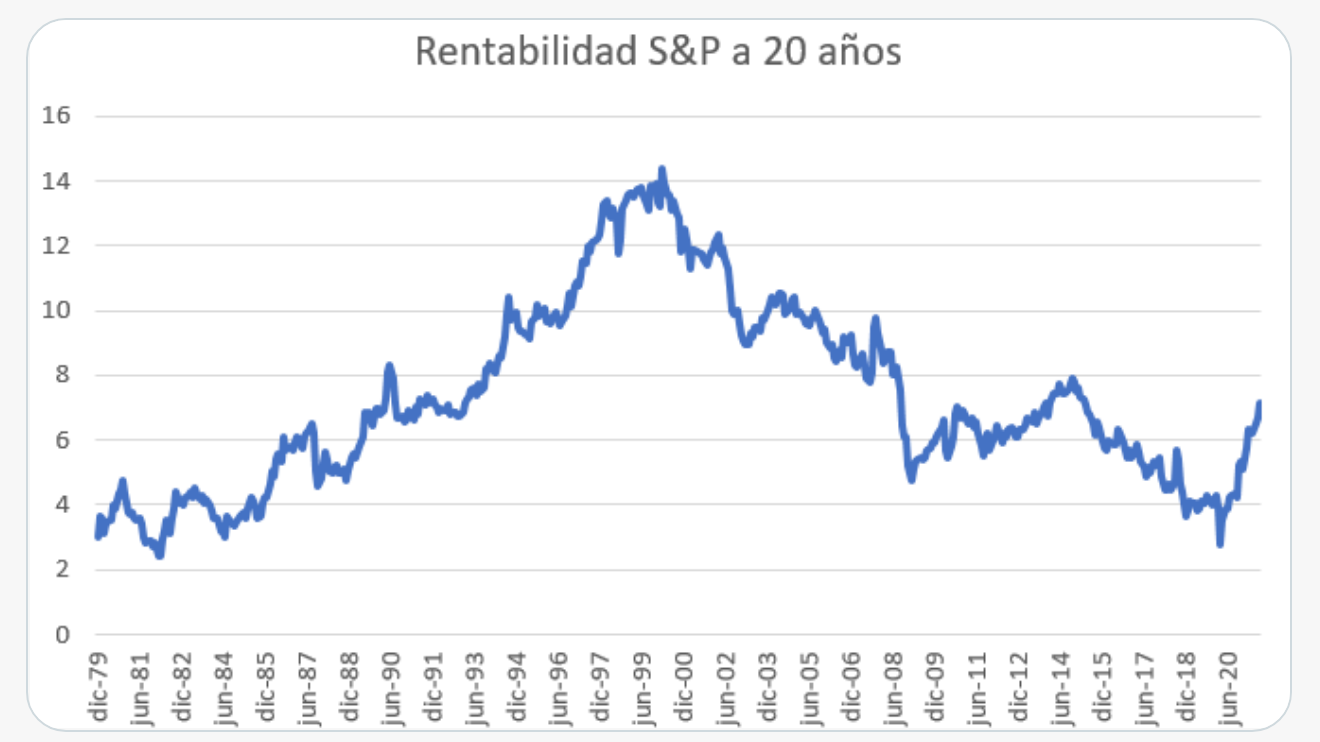

A 20 años, sí pero hay que tener en cuenta que salvo circunstancias excepcionales (herencia, lotería, etc) hay muy pocos inversores que han invertido todo de golpe hace 10 años o 20 años y no han vuelto a hacer aportaciones en bolsa. Lo de "invertir a 10 años" está sobrevalorado.

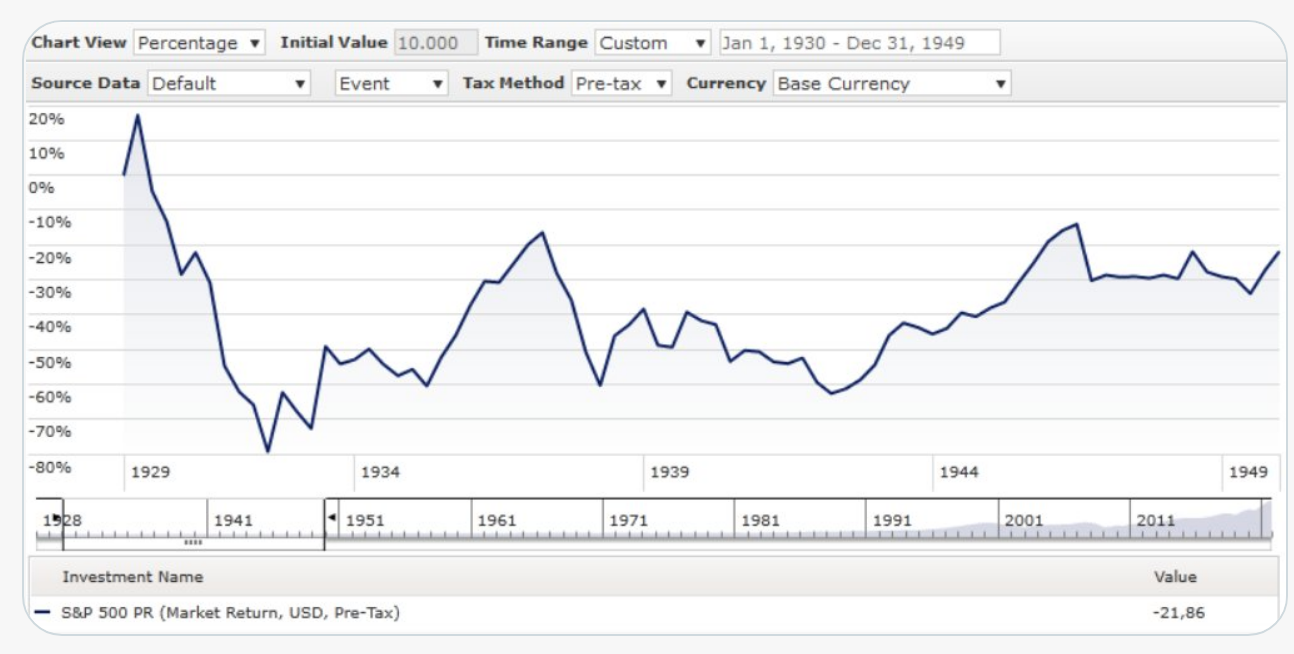

Bueno... never say never, como dice mi jefe... en los 20 años de 1930 a 1950... pérdida de más del 20%

twitter.com/moisesssromero @MoisesssRomero

Moisés Romero

[Volver]

- El éxito siempre conlleva algunas cosas difíciles, que terminan mal

- MERCADOS:“fíjese en las empresas con perspectivas de futuro a corto plazo, que son turbias y son despreciadas”

- CaixaBank tuvo un beneficio neto de 1.005 millones de euros en el primer trimestre, un 17,5% más que en el mismo periodo del año anterior

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Los países donde más cultura financiera hay: UK, Alemania, Francia y Suiza es donde menos ahorro en vivienda hay

- Los fondos de crédito privados: la mayoría de los inversores se sorprenderán por las pérdidas que eventualmente sufrirán

- La estimación de la Reserva Federal sobre dónde estarán las tasas de interés en el largo plazo ha comenzado a subir

- Los fondos de crédito privados: la mayoría de los inversores se sorprenderán por las pérdidas que eventualmente sufrirán

- Los países donde más cultura financiera hay: UK, Alemania, Francia y Suiza es donde menos ahorro en vivienda hay

- El éxito siempre conlleva algunas cosas difíciles, que terminan mal

- ¿Seguro que hay que vender en mayo?

- MERCADOS:“fíjese en las empresas con perspectivas de futuro a corto plazo, que son turbias y son despreciadas”

- Los precios de las materias primas están subiendo impulsados por lo siguiente