“Las Bolsas están en manos de una élite privilegiada y de los bancos centrales. Por eso es el mercado más odiado de la Historia”

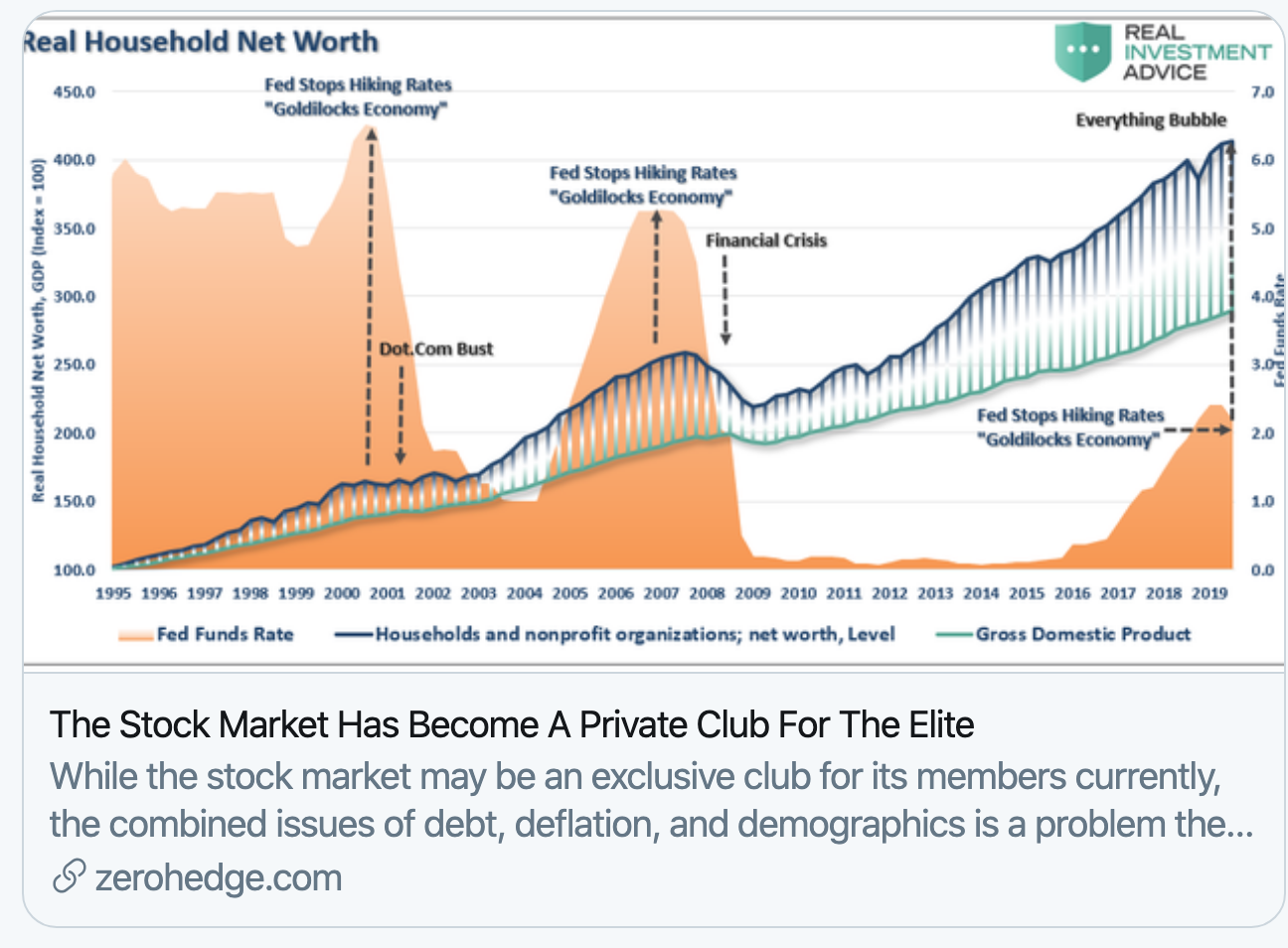

Moisés Romero - Miercoles, 05 de Febrero Con anterioridad a 2008, los balances de los Bancos Centrales más importantes (Europa, EE.UU., Japón, China, Suiza, Australia, Reino Unido) representaban menos del 15 % del tamaño de los mercados de capitales. Tras la caída de Lehman Brothers se llegó a disparar al 37 %. En la actualidad, nos movemos entre el 30 % y el 50 %, incluso más. Es decir, los Bancos Centrales tienen en sus balances una cantidad de activos equivalente al 30-50% de todas las acciones cotizadas del mundo. Más. Alto y claro, contundente: el mercado de valores se ha convertido en un club privado para la élite (vía zerohedge). Así, hay una expresión que se ha hecho famosa en los mercados en los últimos años y es la de que el actual mercado alcista es “el más odiado de la historia”. Quiere decir que a pesar de la fuerte subida que han presentado los mercados de valores en los últimos años, muchos inversores, condicionados por las últimas crisis financiera, siguen mostrándose descreídos y desconfiados", me explica el analista jefe de una gestora, que añade:

Con anterioridad a 2008, los balances de los Bancos Centrales más importantes (Europa, EE.UU., Japón, China, Suiza, Australia, Reino Unido) representaban menos del 15 % del tamaño de los mercados de capitales. Tras la caída de Lehman Brothers se llegó a disparar al 37 %. En la actualidad, nos movemos entre el 30 % y el 50 %, incluso más. Es decir, los Bancos Centrales tienen en sus balances una cantidad de activos equivalente al 30-50% de todas las acciones cotizadas del mundo. Más. Alto y claro, contundente: el mercado de valores se ha convertido en un club privado para la élite (vía zerohedge). Así, hay una expresión que se ha hecho famosa en los mercados en los últimos años y es la de que el actual mercado alcista es “el más odiado de la historia”. Quiere decir que a pesar de la fuerte subida que han presentado los mercados de valores en los últimos años, muchos inversores, condicionados por las últimas crisis financiera, siguen mostrándose descreídos y desconfiados", me explica el analista jefe de una gestora, que añade:

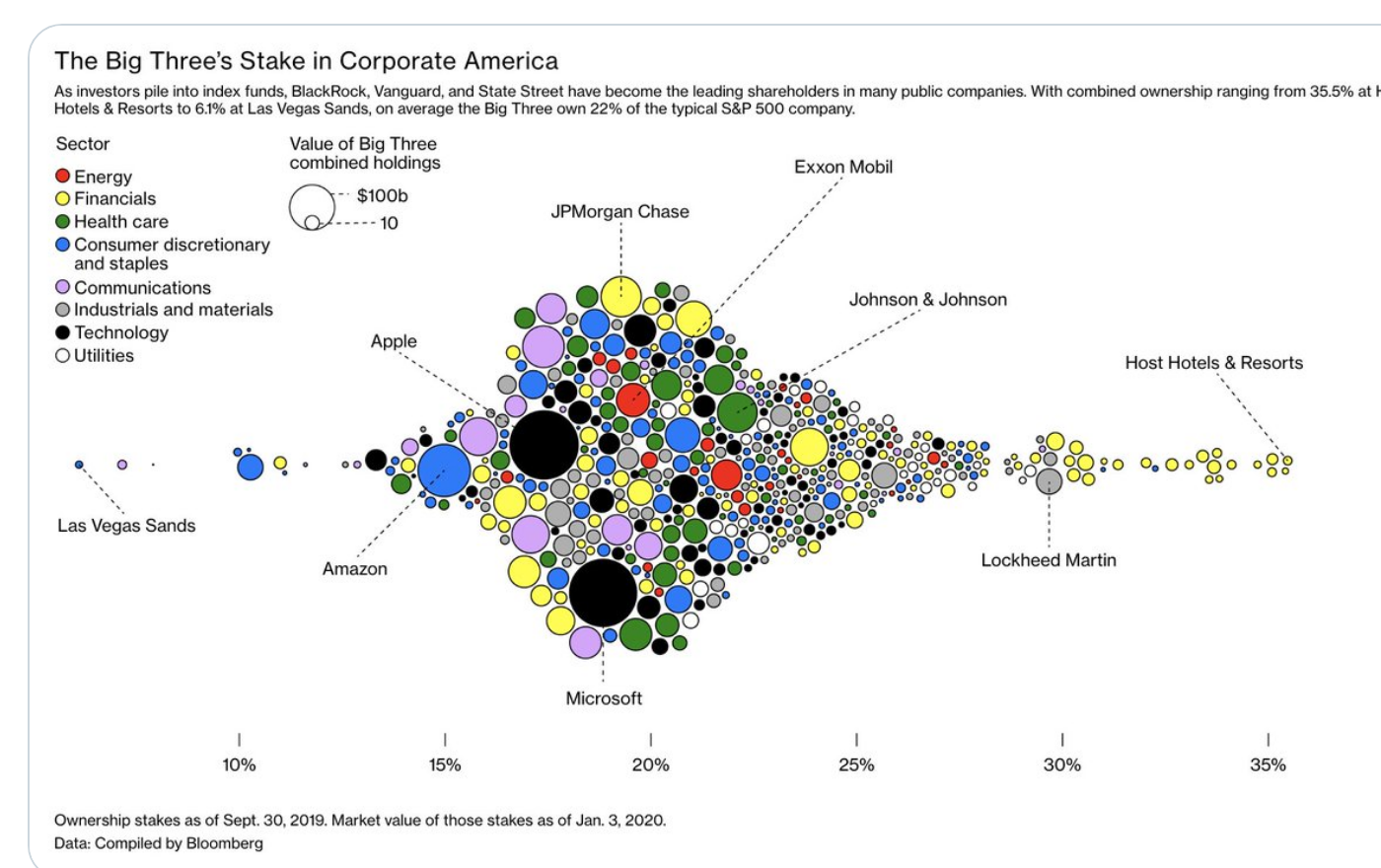

"Alrededor del 22 % de las acciones del S&P 500 se encuentra en las carteras de Vanguard, BlackRock y State Street], frente al 13.5 % en 2008 ... Jack Bogle: 'puede haber demasiadas acciones en muy pocas manos'"

Trevor Noren@trevornoren

En manos de una élite:

zerohedge@zerohedge

“Estimado director, que el corrector no se equivoque, que no altere los términos. Hoy le envío un correo sobre el efecto mangada, sí de mangar (robar, hurtar…me han mangado el abrigo, que es lo mismo que decir me han robado la cartera) y no del efecto manada (“efecto manada”, del que tantas veces hemos hablado en Bolsa. El primero, el efecto mangada, es propio de las grandes timbas de póquer en donde unos van desplumando a otros. El segundo, el efecto manada, ocurre cuando varios participantes del mercado consideran que el juicio de otros participantes es el adecuado porque probablemente cuenten con mejor información, y en consecuencia deciden imitar sus acciones. Esta situación conduce a una sobre reacción en los mercados que amplifica cualquier movimiento inicial. El asunto es saber qué origina el comportamiento o las acciones del grupo “líder”, y existe evidencia de que las noticias suelen funcionar como un factor iniciador de una cadena de eventos que pueden modificar fundamentalmente las percepciones del público sobre el mercado. Viendo esto así, los dos efectos tienen muchas cosas en común…”

twitter.com/moisesssromero @MoisesssRomero

Moisés Romero

[Volver]

- Hay que saber esperar y mantener la calma

- BBVA ofrece 1 acción de nueva emisión por cada 4,83 de Sabadell, con una prima del 30%

- La Fed marcó para el mercado su declaración de política para reconocer los recientes reveses en la inflación, pero no cambió la sección de orientación

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Fragmentación geoeconómica amenaza la seguridad alimentaria y la transición de los países hacia energías limpias

- Los fondos de cobertura y las especulaciones cambiarias mantienen su mayor posición corta neta en yenes en 17 años, y la segunda mayor de su historia