¿Dónde está el suelo del mercado?

Carlos Montero - Martes, 09 de Agosto Una vez que hemos dicho adiós al mercado alcista iniciado en marzo de 2009, tan solo nos queda una pregunta: ¿presenta esta caída una buena oportunidad de compra o es el inicio de un mercado bajista? Algunas claves apuntan a lo segundo y que nos encontramos en la etapa inicial de una caída mayor. Primero, lo que tenemos que tener claro es que la caída actual se debe íntegramente a manos profesionales y no a minoristas. Los inversores individuales se encuentran demasiado temerosos para comprar pero también para vender. Lo segundo es que todo el mundo está buscando el suelo, algo que normalmente señala que no estamos en el suelo.Lo más probable es que la próxima fase del mercado bajista que se inició en el año 2000, esté ahora mismo en desarrollo. Pero, según Michael Kahn, analista técnico y columnista de la prestigiosa revista Barron”™s, no será tan devastador como los anteriores.

Los últimos mercados alcistas y bajistas seculares duraron 18 años. Dentro de cada uno, hay fases cíclicas alcistas y bajistas que solo duran unos pocos años. Estos son los que ahora están dominando el mercado. Sin embargo, cuando los mercados se encuentran en tal grado de pánico las referencias técnicas pierden fiabilidad, aunque todavía son útiles para definir líneas de soporte importantes para el medio y el largo plazo.

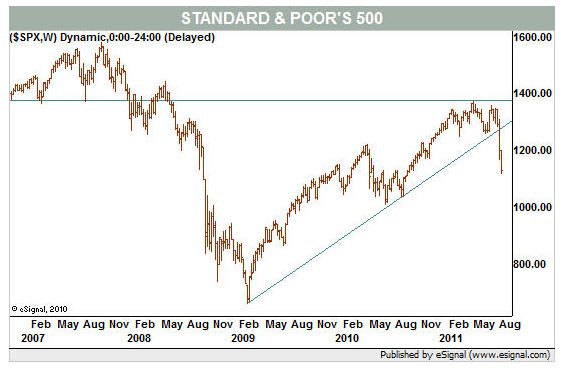

Los gráficos que adjuntamos (vía Barron”™s) muestran el comportamiento del S&P 500 y el Nasdaq Composite desde 2007. En el S&P podemos dibujar una línea de tendencia alcista uniendo los mínimos de marzo 2009 con la zona de mínimos de junio y agosto de 2010. La ruptura de esta tendencia es la primera señal de que la tendencia mayos ha girado a la baja, según apunta Kahn.

En abril, los índices tocaron niveles que han sido zona de fuerte presión bajista en episodios anteriores. Para el S&P 500 este nivel se sitúa en los 1375.

Para las manos bajistas, el chart del Nasdaq Composite es incluso más atractivo. La simetría en la acción del precio es muy notable en la zona de techo de 2007 y 2011. Los precios de resistencia y giro de tendencia son iguales.

La conclusión, señala Kahn, es que no importa que índice analices, hay grandes evidencias de que hemos visto un techo de mercado.

Ahora la gran cuestión es conocer los objetivos de caída para poder tomar ventaja de un eventual suelo. Lo importante es identificar las áreas más probables donde la presión bajista puede quedar exhausta y los compradores pueden re-emerger.

Tomando como medida la amplitud del hombro-cabeza-hombro que ha podido desarrollar el S&P 500, tenemos un objetivo mínimo en los 1120 puntos. Desde aquí podemos ver un rebote reflejo, pero no hay evidencias de que este sea el fin de las caídas. Los mercados bajistas cíclicos duran mucho más que un par de semanas. Así que los cazagangas que quieren encontrar el suelo de mercado, deberían tener mucho cuidado si quieren salir ya de compras.

El siguiente objetivo son los 1040 puntos tomando como referencia el segundo múltiplo del rango de 2011 proyectado desde el punto de ruptura, dice Barron”™s. Además, este nivel coincide con el 50% de retroceso de Fibonacci de todo el rally 2009-2011. También existe un fuerte soporte desde los mínimos del “flash crash” de 2010.

La confluencia de niveles hace que 1040 puntos sea un objetivo atractivo.

Este nivel también aparece desde un punto de vista fundamental desde Bank of America Merrill Lynch. Ann Bartels dice que si el mercado descuenta una recesión (dos trimestres consecutivos de crecimiento negativo) el suelo del S&P 500 podría no llegar hasta los 1020. Bartels dice que el sentimiento todavía no es lo suficientemente negativo entre los minoristas como para predecir un suelo.

David Rosenberg, el famoso economista y estratega de Gluskin Sheff, dice que esto no es una réplica de 2010, cuando el mercado descendió un 17% descontando una ralentización económica, pero al que le siguió un rally después de que la Fed lanzara su segundo programa de compra de bonos (QE2). “La economía global se está desacelerando mucho más rápido que en 2010 y los problemas relacionados con la deuda soberana son ahora mucho más agudos”. Por lo tanto, es un juego de adivinanzas intentar averiguar donde el mercado tocará suelo.

Fuentes: Barron’s

[Volver]

- Busca lo simple, porque “es posible, que ganes más dinero con las ideas más simples, que otras más complejas”

- MERCADOS:¿Sell in May and go away?

- “Las buenas noticias para los hipotecados están próximas”

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Los emisores de bonos basura y préstamos apalancados han reducido su muro de vencimiento para 2024-2026 en un 40% respecto al año anterior

- “Hay recesiones, hay caídas en el mercado de valores. Si no sabes lo que va a suceder, entonces no estás preparado y no te irá bien en los mercados”

- En los últimos dos años, las compras de oro de China en el extranjero ascendieron a más de 2.800 toneladas, más que todo el metal que respalda los ETF en todo el mundo,

- “La Inteligencia Aritificial consume cantidades masivas de electricidad. Sólo ChatGPT para manejar 200Mn de solicitudes diarias necesita medio millón de kw/hora/día.”

- MERCADOS:¿Sell in May and go away?

- Los emisores de bonos basura y préstamos apalancados han reducido su muro de vencimiento para 2024-2026 en un 40% respecto al año anterior

- Busca lo simple, porque “es posible, que ganes más dinero con las ideas más simples, que otras más complejas”

- “Las buenas noticias para los hipotecados están próximas”

- “Hay recesiones, hay caídas en el mercado de valores. Si no sabes lo que va a suceder, entonces no estás preparado y no te irá bien en los mercados”