¿Demasiadas buenas noticias están incluidas ya en el precio? Esa es la pregunta primordial para 2024

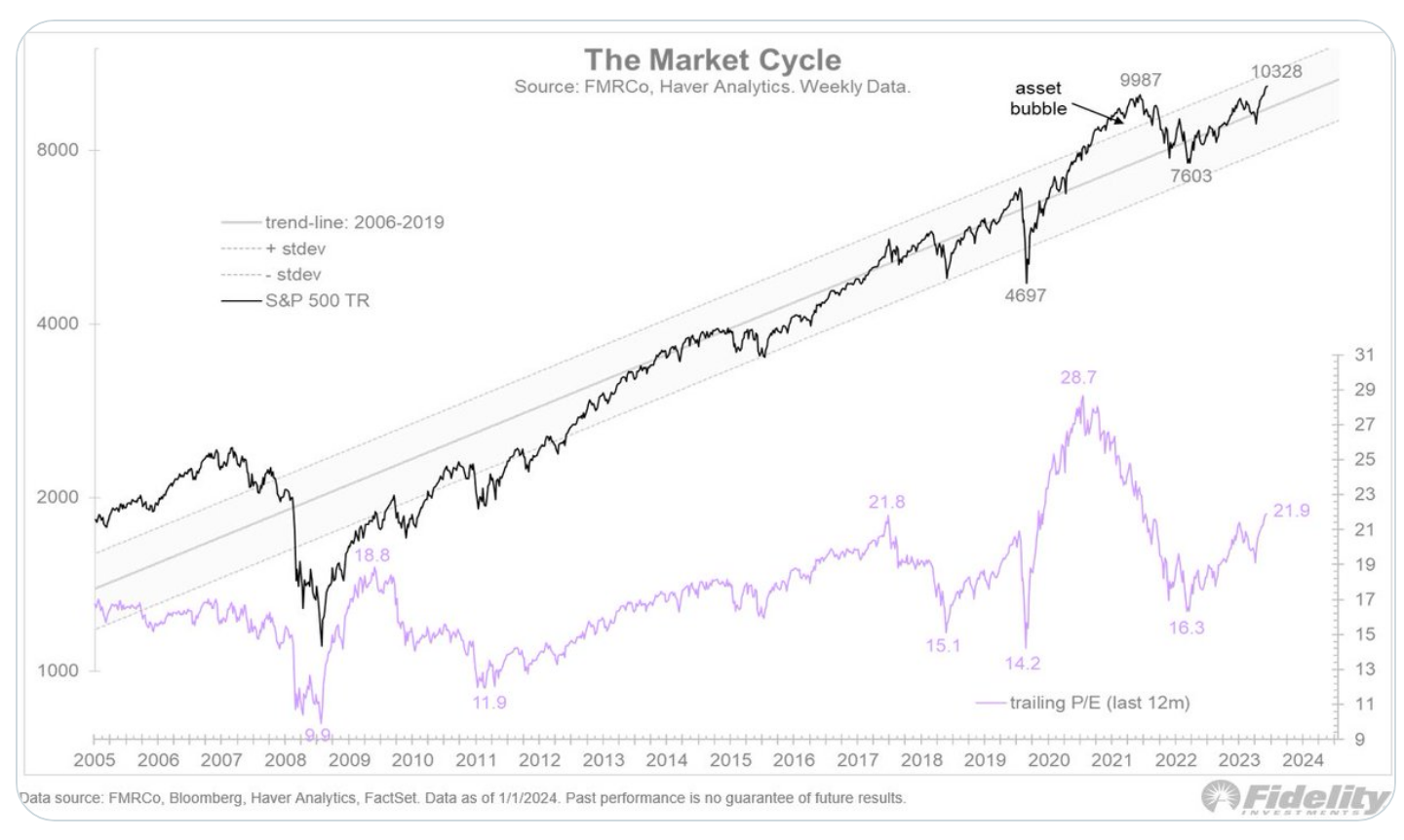

Jurrien Timmer @TimmerFidelity - Jueves, 04 de Enero Es un nuevo año y un nuevo comienzo para intentar navegar este ciclo siempre interesante de alcistas y bajistas, miedo y codicia, expansión y contracción. Ahora que el índice S&P 500 ha recuperado casi todas sus pérdidas en términos de precios (y más aún en términos de rentabilidad total), realmente parece que este ciclo ha cerrado el círculo. ¿Pero demasiadas buenas noticias están incluidas en el precio? Esa es la pregunta primordial para 2024. Entonces, repasemos lo que sabemos, o creemos saber, sobre dónde nos encontramos en el ciclo. El S&P 500 vuelve a estar “en tendencia” en términos de su canal de tendencia a largo plazo y, debido a las fuertes ganancias desde octubre, el índice ahora está de nuevo en la mitad superior de ese canal. La relación P/E final es de 22x, lo que está aumentando en términos históricos (más sobre esto más adelante).

Es un nuevo año y un nuevo comienzo para intentar navegar este ciclo siempre interesante de alcistas y bajistas, miedo y codicia, expansión y contracción. Ahora que el índice S&P 500 ha recuperado casi todas sus pérdidas en términos de precios (y más aún en términos de rentabilidad total), realmente parece que este ciclo ha cerrado el círculo. ¿Pero demasiadas buenas noticias están incluidas en el precio? Esa es la pregunta primordial para 2024. Entonces, repasemos lo que sabemos, o creemos saber, sobre dónde nos encontramos en el ciclo. El S&P 500 vuelve a estar “en tendencia” en términos de su canal de tendencia a largo plazo y, debido a las fuertes ganancias desde octubre, el índice ahora está de nuevo en la mitad superior de ese canal. La relación P/E final es de 22x, lo que está aumentando en términos históricos (más sobre esto más adelante).

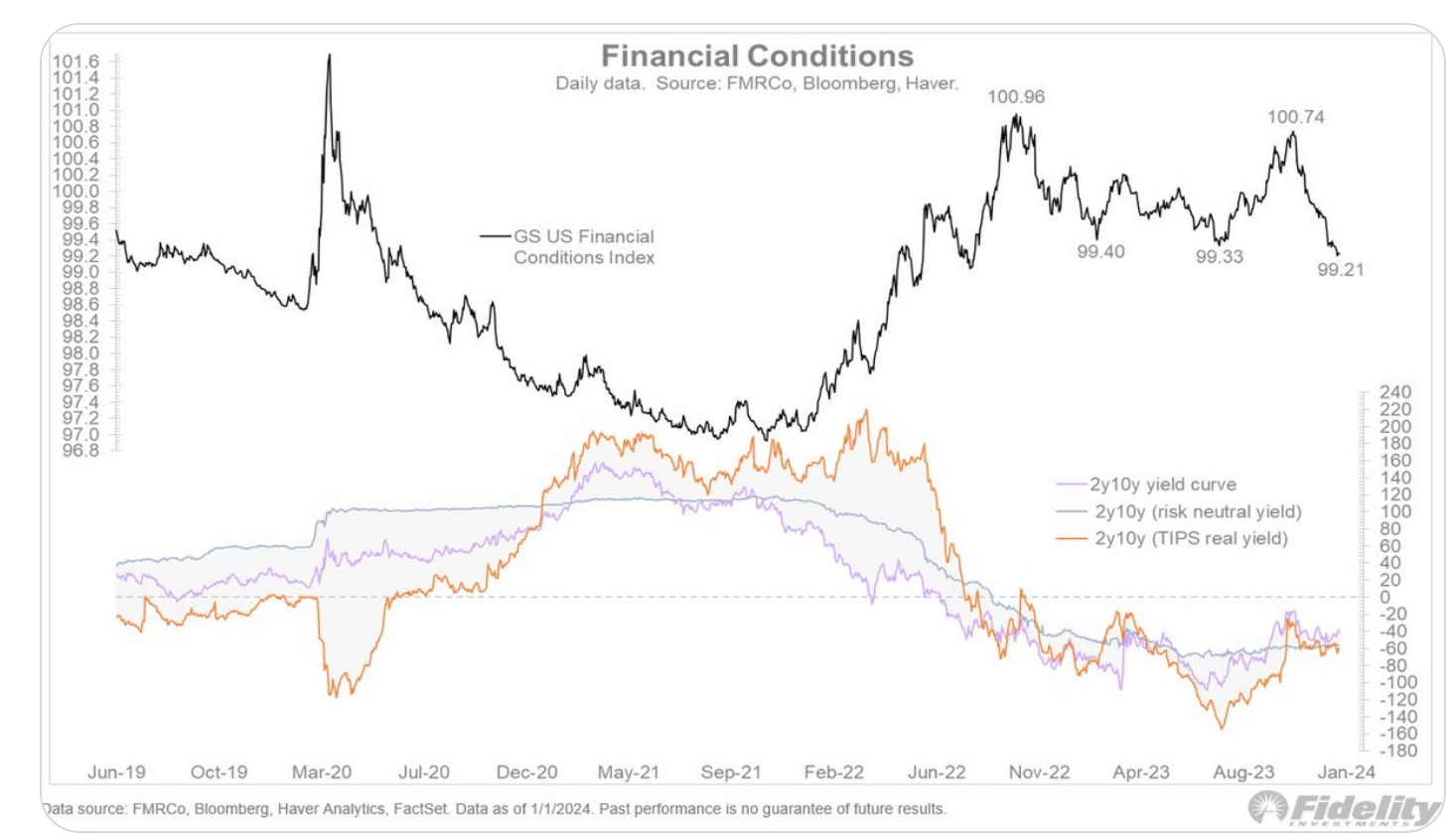

Lo que desencadenó este monstruoso repunte en la mayoría de las clases de activos desde finales de octubre es una flexibilización significativa de las condiciones financieras, catalizada por una Reserva Federal repentinamente moderada. El índice de condiciones financieras (FCI) de Goldman Sachs ha superado los mínimos de los últimos años. Arriba es malo y abajo es bueno cuando se trata de la FCI. Podría ser un cambio de tendencia importante, pero en mi opinión es más probable que las condiciones financieras se hayan asentado en un rango largo a medida que el ciclo fluye y refluye.

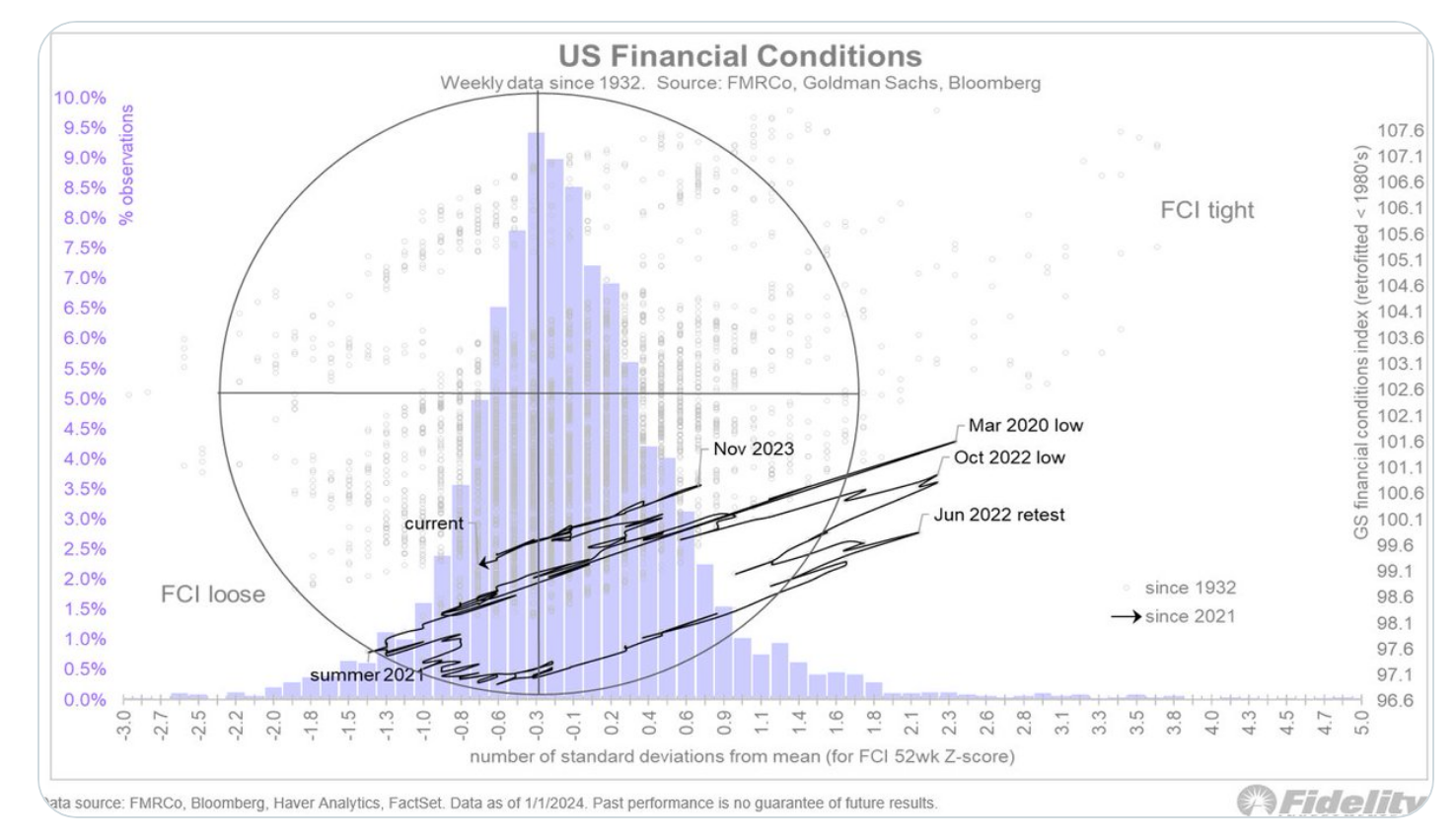

Actualicé el FCI de Goldman a la década de 1930 (mediante una regresión simple), lo que produjo la siguiente curva de distribución. Es tu clásica curva de campana con Ricitos de Oro en el medio y las colas a cada lado. El eje horizontal muestra el número de desviaciones estándar de la media y el eje vertical (izquierda) muestra el porcentaje de tiempo dedicado a cada “cubo”. Como puede ver, la cola derecha (condiciones estrechas) es mucho más ancha que la cola izquierda. Durante los períodos de crisis, el puntaje Z se ha disparado hasta 5 desviaciones estándar, mientras que durante los períodos de abundancia se ha reducido a -3 desviaciones estándar

Como se muestra en el gráfico anterior, superpuesto a este histograma de distribución está el movimiento real del FCI desde que comenzó el ciclo COVID a principios de 2020 (línea negra). Por definición, va de la parte inferior izquierda a la superior derecha, y el gráfico destaca que la FCI ha cerrado casi el círculo hasta los días previos a la pandemia. En caso de que tenga curiosidad sobre qué períodos representan todos esos puntos grises en la parte superior de los gráficos, fueron los años 1930 y 1980.

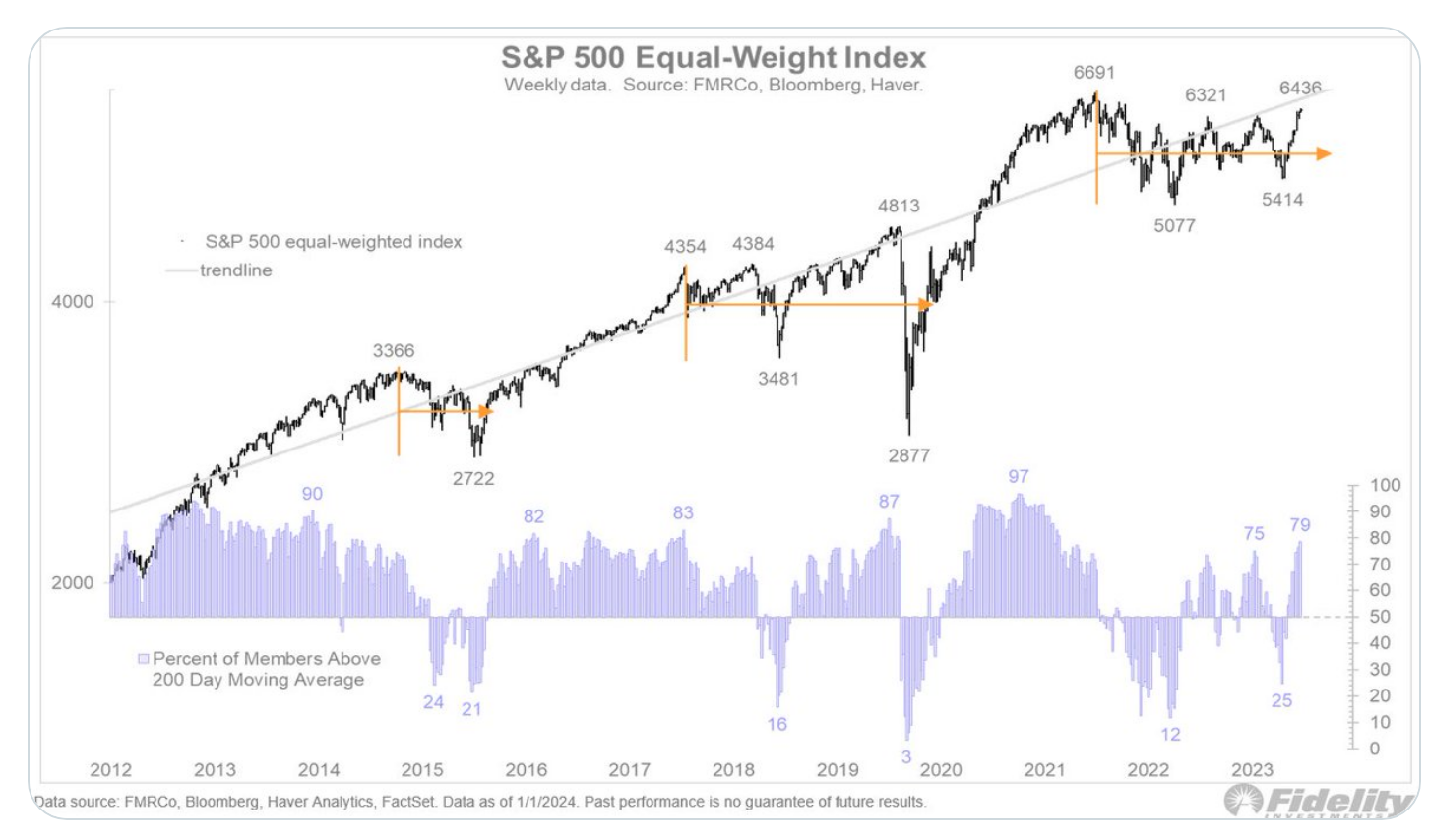

Si tomamos la imagen especular de las condiciones financieras actuales, obtenemos prácticamente el siguiente gráfico, que muestra que el mercado de valores en general se está ampliando (según el S&P 500 de igual ponderación). Después de dos años de limbo, esto parece una base gigante a partir de la cual se puede construir la siguiente etapa del mercado alcista secular. Mi visión del vaso medio lleno para 2024 es una ampliación alcista, con varias advertencias

[Volver]

- En la Bolsa y en la Vida hay un término muy odiado, pero gratificante:Autodisciplina

- MERCADOS:Pictet AM sobre pondera acciones europeas. Se avecinan tiempos mejores

- Este mercado alcista es todavía bastante joven, tiene menos de 19 meses

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Más de 1 de cada 5 estadounidenses se salta las comidas para afrontar los gastos mensuales de vivienda

- La caída del sector inmobiliario en China continúa acelerándose a un ritmo más rápido que en 2008

- MERCADOS:Pictet AM sobre pondera acciones europeas. Se avecinan tiempos mejores

- En la Bolsa y en la Vida hay un término muy odiado, pero gratificante:Autodisciplina

- Este mercado alcista es todavía bastante joven, tiene menos de 19 meses

- La caída del sector inmobiliario en China continúa acelerándose a un ritmo más rápido que en 2008

- Más de 1 de cada 5 estadounidenses se salta las comidas para afrontar los gastos mensuales de vivienda

- BOLSA:El término lo ha puesto de moda Buffett. “Tener mucha liquidez nos permite dormir bien”

- Los Siete Magníficos siguen siendo relativamente caros en comparación con el resto del índice S&P500;