MERCADOS: El rebaño pauloviano de inversores, el relato oficial o los informes de Wall Street no parecen ver otra cosa que el peligro de la inflación. Tarde

Antonio Iruzubieta - Viernes, 16 de Septiembre No es bueno seguir al rebaño, es desaconsejable. Los datos de inflación a la producción publicados el miércoles en Estados Unidos recordaron mucho a los del IPC publicado el martes. La tasa PPI interanual cayó una décima en el mes y también la tasa interanual cayó 1.2 puntos respecto al mes anterior hasta quedar en el 8.7%. El problema, igual que con el IPC, fue la tasa subyacente que subió un 0.4% en agosto frente al 0.3% esperado, pero la tasa interanual queda en el 7.3% frente al 7% esperado y al 7.6% anterior.

No es bueno seguir al rebaño, es desaconsejable. Los datos de inflación a la producción publicados el miércoles en Estados Unidos recordaron mucho a los del IPC publicado el martes. La tasa PPI interanual cayó una décima en el mes y también la tasa interanual cayó 1.2 puntos respecto al mes anterior hasta quedar en el 8.7%. El problema, igual que con el IPC, fue la tasa subyacente que subió un 0.4% en agosto frente al 0.3% esperado, pero la tasa interanual queda en el 7.3% frente al 7% esperado y al 7.6% anterior.

ÍNDICE DE PRECIOS INDUSTRIALES, USA.

La meteórica subida de los precios parece haber tocado techo, el mercado ahora se encuentra en modo correctivo e incierto y el hecho de que las expectativas de una caída más rápida y decidida de la inflación no estén siendo satisfechas es un argumento idóneo para justificar los movimientos bajistas de las bolsas.

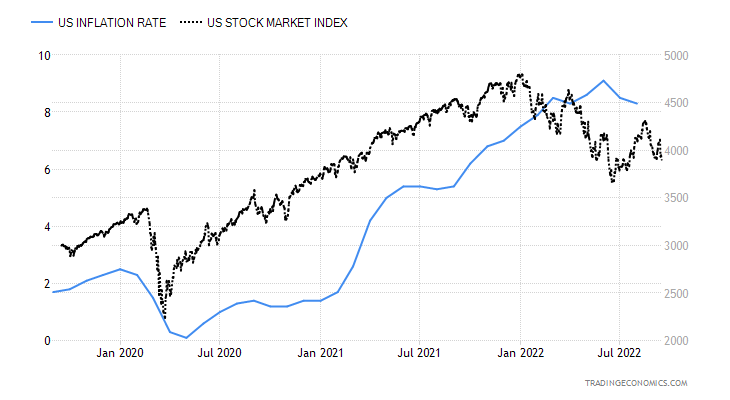

El mercado (Dow Jones) estuvo ignorando las presiones de precios y subiendo alegremente en tándem con la inflación (IPC desde casi 0% hasta el 9%) durante 20 meses, hasta que el Sr Powell negó el relato oficial de «inflación transitoria» en noviembre y, de repente, se acabó la tolerancia y luego, un mes después, la fiesta bursátil.

El rebaño pauloviano de inversores, el relato oficial o los informes de Wall Street no parecen ver otra cosa que el peligro de la inflación, Tarde.

IPC USA vs DOW JONES

Ahora que las presiones de precios se relajan es cuando Wall Street se queja porque, dicen, deberían relajarse más deprisa.

Tarde, las autoridades han dejado correr a la inflación a sus anchas por largo tiempo, que ascendiera hasta niveles de angustia que están causando estragos económicos y pobreza real entre la población. Esto es ya un hecho

Los procesos de inflación disparada suelen venir seguidos de otros de economía débil, caída del consumo, de la confianza y de recesiones. Wall Street teme recesión e importante caída de los beneficios empresariales, entre otras cosas.

De ahí el miedo del mercado a que la inflación no se desplome, a que la FED tenga que continuar endureciendo las condiciones monetarias y enfriando la economía. Provocando mayor daño del inicialmente descontado a los beneficios empresariales, más morosidad y mayor riesgo de contagio.

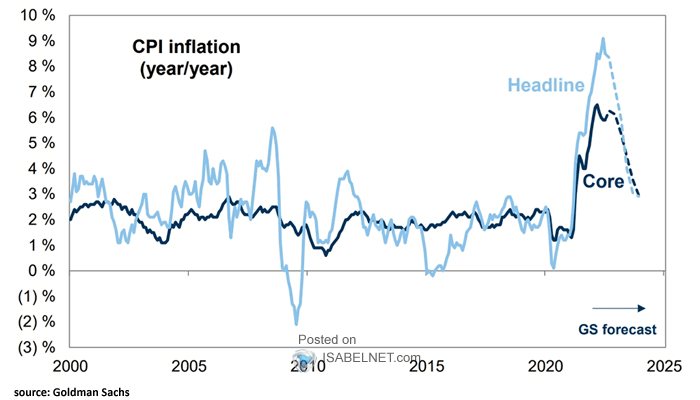

Los expertos continúan proyectando caída de precios, no tan profundas como sería deseable, vean las previsiones de Goldman Sachs apuntando al 6.1% a final de año para la inflación subyacente y 3% en 2023.

PREVISIONES INFLACIÓN USA según GOLDMAN SACHS.

En la medida que estas proyecciones no se vean cumplidas, habrá turbulencias en los mercados.

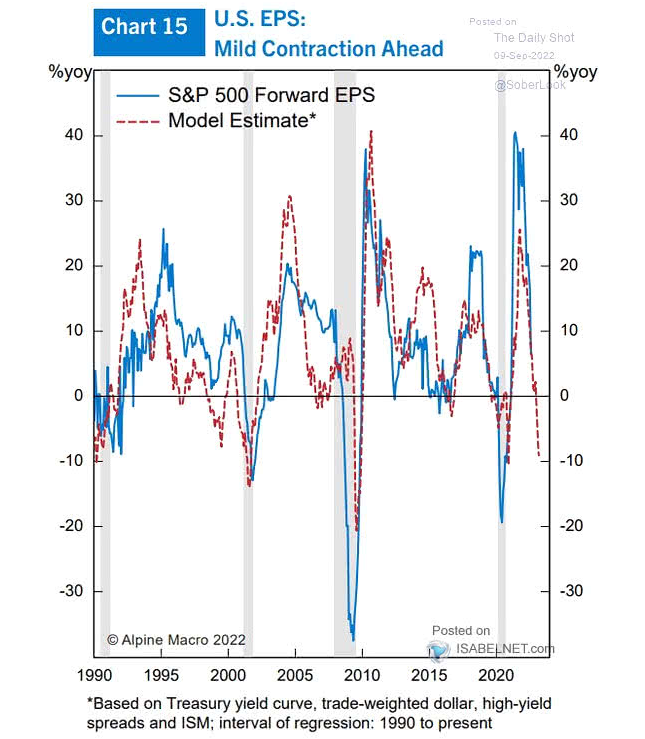

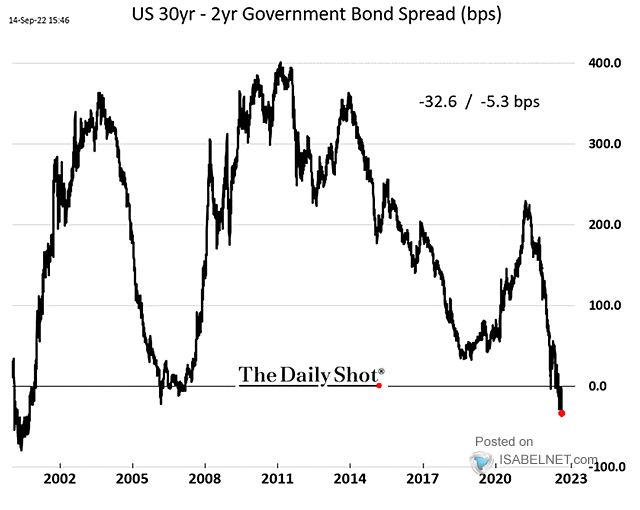

Cuanto más tiempo permanezcan las alzas de tipos y los tipos elevados, mayor será el impacto sobre los beneficios por acción -BPA- y, por tanto, más continuas y duras las revisiones de beneficio por acción.

INVERSIÓN CURVA TIPOS vs PREVISIONES DE BENEFICIOS

Las expectativas de beneficios están siendo corregidas, aunque atendiendo al deterioro económico actual y según estimaciones del modelo empleado por analistas de la prestigiosa firma Alpine (modelos de regresión que contemplan la evolución de la curva de tipos, del Dólar, índice de actividad ISM y diferenciales de tipos de deuda de baja calidad), todavía surgirán rebajas adicionales y notables del Beneficio por Acción.

El modelo así como, en general, las consecuencias de la curva de tipos invertida pueden empeorar, ya que previsiblemente la curva de tipos intensificará su posición invertida tan pronto como la próxima semana cuando la FED suba tipos (0.75 es lo más probable según consenso y cerca del 20% de probabilidad de alzas de un punto).

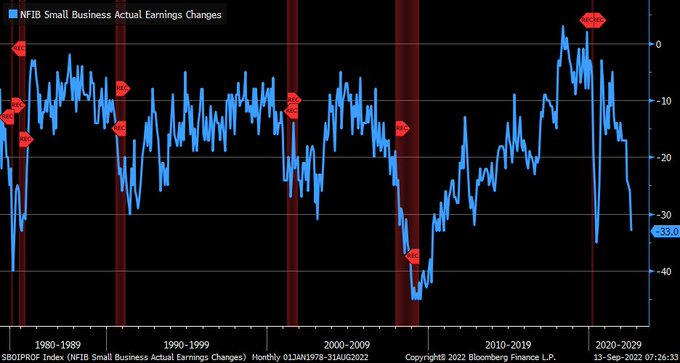

El consumo se ha frenado y las empresas han comenzado a acusar caída de ventas, además de la fuerte subida de costes, el porcentaje de empresas pequeñas que mantiene resultados positivos continúa cayendo a plomo y se ha situado en terreno coincidente con recesiones económicas.

El índice Russell-2000, donde cotizan pequeñas y medianas empresas, presenta una imagen para la cautela.

Los fundamentales están deteriorados y el futuro también complicado, además vean el comportamiento del Russell en el largo plazo y escenario de posibilidades según técnicos.

RUSSELL-2000, semana.

Hoy finaliza esta volátil y atípicamente bajista semana de vencimiento de derivados trimestral.

Los vaivenes del mercado están siendo trepidantes, desconcertantes para muchos, y aunque queda por ver el desarrollo del mercado en la sesiones de hoy y mañana hasta el cierre semanal, es necesaria una reacción alcista de cierta envergadura para alejar el peligro técnico que supondría lo contrario.

El miércoles los índices americanos consiguieron repuntar al alza gracias al empujón de última hora. El comportamiento del mercado en los últimos minutos de sesión es importante, suelen actuar las «manos duras», y podría anticipar un intento de encarrilar el final de semana al alza. Veremos!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

[Volver]

- “Lo más difícil es conseguir los primeros cien mil dólares. El resto suele ser más fácil”

- MERCADOS: ¿Y si la política de la Reserva Federal no fuera tan restrictiva?

- España perdió 140.000 trabajadores en el primer trimestre del año

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- No aterrizar es ahora el claro consenso

- La situación actual no se parece en nada a la burbuja tecnológica de finales de los años 1990

- “Lo más difícil es conseguir los primeros cien mil dólares. El resto suele ser más fácil”

- No aterrizar es ahora el claro consenso

- Problemas en compañías de energía solar

- MERCADOS: ¿Y si la política de la Reserva Federal no fuera tan restrictiva?

- La situación actual no se parece en nada a la burbuja tecnológica de finales de los años 1990

- ¿El regreso de la impresión de dinero?

- España perdió 140.000 trabajadores en el primer trimestre del año