MERCADOS:Cuando el relato soft landing se acomoda en la mente colectiva del consenso de expertos, la probabilidad de asistir a una recesión aumenta considerablemente

Antonio Iruzubieta - Martes, 09 de Enero Dormir como las liebres, con un ojo abierto y el otro, cerrado. Cuando el relato soft landing se acomoda en la mente colectiva del consenso de expertos, atención. El pasado año se presentaron numerosos indicadores que invitaban a esperar la llegada de una recesión económica, no llegó y ha animado a muchos a pensar que lo peor ha pasado. La inversión masiva de la curva de tipos o la evolución radicalmente negativa de los indicadores adelantados, entre otros, fueron combatidos por una política fiscal ultra expansiva (programa fiscal de estímulo de $1.6 billones) que dejó sin efecto aquellos augurios. Liquidez y Pivot: Las autoridades monetarias también apoyaron a la economía y mercados al inyectar de nuevo ingentes cantidades de dinero para rescatar al sector bancario (Bank Term Funding Program) después de la quiebra en marzo de varios bancos.

Dormir como las liebres, con un ojo abierto y el otro, cerrado. Cuando el relato soft landing se acomoda en la mente colectiva del consenso de expertos, atención. El pasado año se presentaron numerosos indicadores que invitaban a esperar la llegada de una recesión económica, no llegó y ha animado a muchos a pensar que lo peor ha pasado. La inversión masiva de la curva de tipos o la evolución radicalmente negativa de los indicadores adelantados, entre otros, fueron combatidos por una política fiscal ultra expansiva (programa fiscal de estímulo de $1.6 billones) que dejó sin efecto aquellos augurios. Liquidez y Pivot: Las autoridades monetarias también apoyaron a la economía y mercados al inyectar de nuevo ingentes cantidades de dinero para rescatar al sector bancario (Bank Term Funding Program) después de la quiebra en marzo de varios bancos.

No fueron quiebras menores, la 2ª, 3ª y 4ª quiebras más abultadas por volumen de la historia.

El dinero creado para el programa BTFP y hasta la fecha empleado, alcanza los 141.000 millones, nuevo récord. En principio está previsto que el programa finalice en dos meses, en marzo.

En ese contexto y tras un 2023 positivo, este 2024 viene cargado de esperanzas y un consenso claramente inclinado hacia el relato «soft landing» que defiende la Reserva Federal, no por ello conviene dejar de lado la realidad de la situación y posibilidades económicas reales.

Especialmente si/cuando la Reserva Federal finalmente decida comenzar a bajar los tipos de interés (pivot).

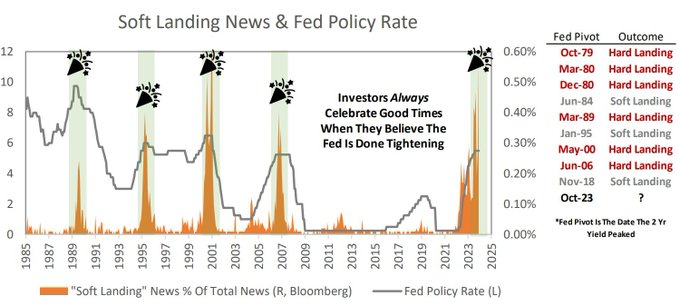

Los medios irradian optimismo y parecen entusiasmados con el eventual pivot aunque es otro de los casos en que la sabiduría popular puede conducir a error.

La Reserva Federal suele pivotar en el momento que descubre que la economía se ha enfriado tanto, después del ciclo de subidas de tipos, que se dirige hacia la recesión.

Es entonces cuando la FED baja los tipos tratando de estimular la economía y de esquivar la recesión pero no siempre, más bien pocas veces, lo consigue, tal como hemos documentado aquí en distintas ocasiones.

Cuando el relato soft landing se acomoda en la mente colectiva del consenso de expertos, la probabilidad de asistir a una recesión aumenta considerablemente:

La combinación de altos tipos de interés en un entorno de sobre endeudamiento, quiebras empresariales despuntando y consumidores agotando su dinero (tasa de ahorro en zona de mínimos históricos) es suficiente para enturbiar el panorama económico y favorecer la hipótesis de recesión.

Además, en tanto que las condiciones crediticias sigan en modo contractivo mientras la economía se enfría, mayor número de empresas, familias y particulares se verán obligados a refinanciarse a tipos prohibitivos, retroalimentando los factores de debilidad que suelen terminar conduciendo a la economía hacia la temida recesión.

El Índice de Sorpresas Económicas de Citi está cayendo a plomo, después de meses ofreciendo lecturas mejores de las expectativas, desde el final del Q3 viene perdiendo niveles y ha caído desde 63.4 de finales de octubre hasta 1.1 de hoy.

Estados Unidos no es el peor, vean situación global este enlace.

La relación del índice de Sorpresas Economicas en EE. UU. con la rentabilidad del bono a 10 años presenta una imagen tan adversa como comprometida para los defensores del escenario soft landing.

ÍNDICE DE SORPRESAS ECONÓMICAS vs BONO 10 AÑOS.

Paradójicamente, mientras que los indicadores económicos se apagan, los financieros brillan cada vez más, el Índice de Condiciones Financieras de Bloomberg muestra la mejor lectura desde hace dos años.

ÍNDICE CONDICIONES FINANCIERAS, EE. UU..

Paradójicamente, también, o como consecuencia de la intervención masiva en los mercados para mantenerlos fuertes (en máximos históricos, recuerden), el sentimiento del consumidor está muy alejado del sentimiento de los inversores:

El motivo de tal discrepancia es la predisposición declarada de las autoridades por apuntalar los mercados, no solo para evitar un mercado bajista, sino para incidir en el ánimo del inversor y eventualmente del consumidor.

Los máximos históricos de las bolsas han atraído el interés de expertos y despertado el espíritu animal de los inversores en general.

La liquidez es el maná de las bolsas y las autoridades han proporcionado abundante liquidez en los últimos meses (a pesar del programa QT en marcha) y reavivado la tendencia alcista de las cotizaciones.

No obstante, tal como indicamos en post de ayer, la liquidez neta descontada del volumen de Repo inversos está presentando una importante descorrelación con el SP500 y puede acarrear problemas.

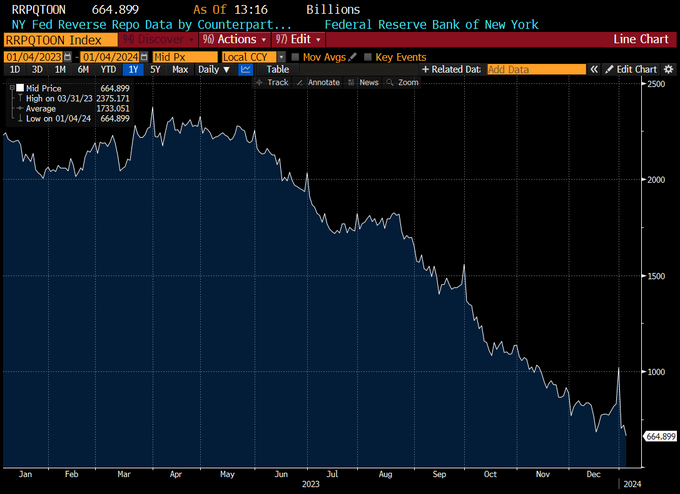

De hecho, la cuenta de Reverse Repo («RRP») o Repo Inverso, está cayendo a toda velocidad, solo el jueves pasado descendió $50.000 millones y a este ritmo se habrá agotado antes de que finalice enero.

El RRP es, de facto, una relevante vía de liquidez y creció fuertemente durante los años 2020 y 2021 y permanecido silente hasta hace unos meses. Sin embargo, ahora esta cayendo porque ese dinero está siendo empleado y actúa como demanda de las fuertes emisiones de deuda de la Sra Yellen (del Tesoro EE. UU.).

VOLUMEN CUENTA DE REPOs INVERSOS

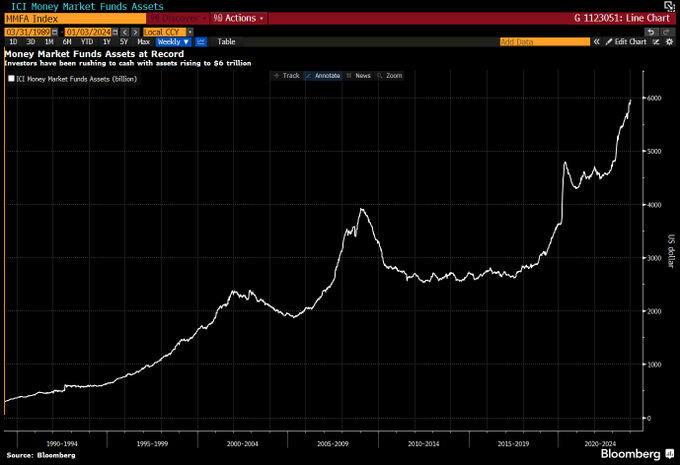

Por otra parte, los inversores están aumentando muy notablemente sus participaciones en activos del mercado monetario, para comenzar el año en los escasos 3 sesiones de mercado de esta semana los inversores han destinado $123.000 millones (registro nunca antes visto) elevando la suma total hasta $5.96 billones (nivel máximo histórico).

VOLUMEN ACTIVOS FONDOS MERCADO MONETARIO

Es decir, los inversores están aumentando sus posiciones en activos sin riesgo, dinero que deja de acudir al mercado de acciones y merma de liquidez que hará más posible cualquier intento de descenso de las cotizaciones de las bolsas.

Quizá el mal de altura está incitando a los inversores a esperar tras la barrera antes de continuar comprando, pero es también posible que ese dinero no regrese al mercado en tanto que las cotizaciones sigan altas y las valoraciones tan elevadas.

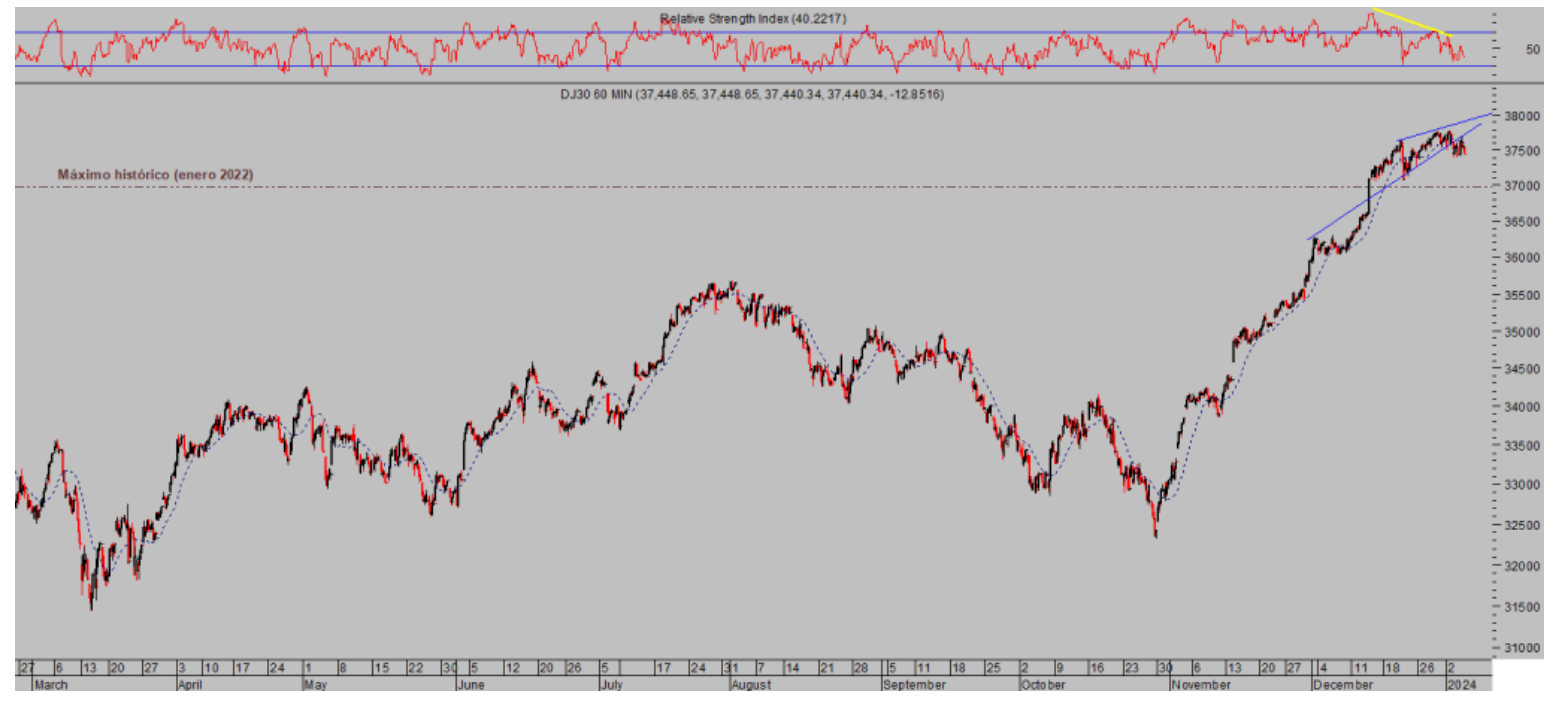

Como saben, el jueves los mercados abrieron con subidas, rebotando ligeramente tras el estado de sobreventa alcanzado en intradiarios por las caídas de días previos, pero a final de la jornada se produjo una sacudida bajista que condujo al cierre en negativo.

El Dow Jones se libró del castigo y cerró arañando un +0.03% al alza, pero el Nasdaq y S&P500 cayeron sendos -0.56% y -0.34%.

DOW JONES, 60 minutos.

NASDAQ-100, 15 minutos.

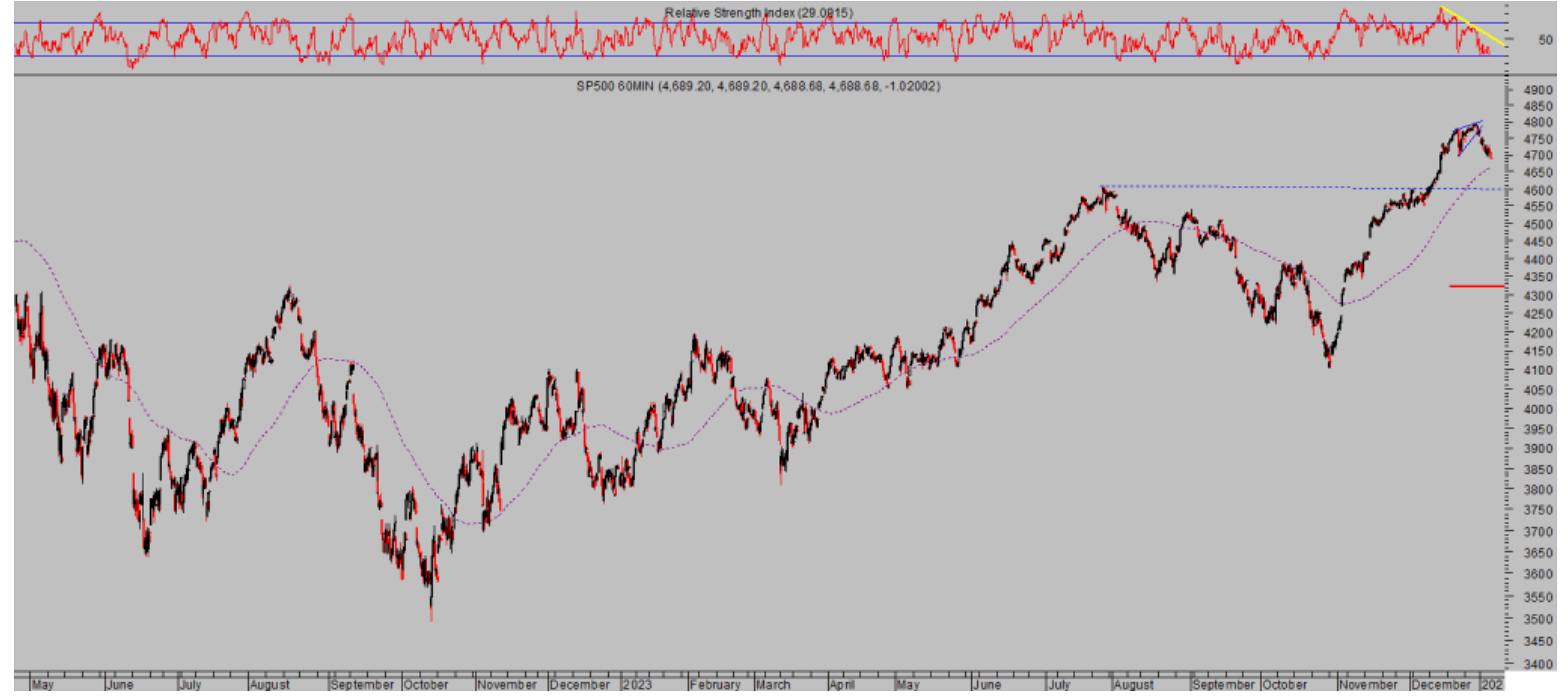

S&P500, 60 minutos,

El SP500 cerró ligeramente por debajo de la barrera técnica de los 4.700 puntos, presagiando debilidad y continuidad de las caídas para próximas fechas. El entorno de los 15.500 puntos de Nasdaq-100 ó 4.600 puntos del SP500 continúan siendo los objetivos iniciales más probables de caída.

El mercado está desinflando las expectativas de los inversores, los niveles de sentimiento y poscionamiento alcanzados recienemente tienen que ser corregidos, igual que las lecturas técnicas.

En ese sentido estamos aprovechando la tendencia de más corto plazo inciada desde los máximos recientes con distintas estrategias (reservado suscriptores), vean ejemplo:

ETF DAX INVERSO x2 (DES2) diario.

El viernes por la tarde se publicaron los datos de empleo en EE. UU. Señala Nick Timiraos@NickTimiraos, que las últimas revisiones de los datos de nómina muestran que la economía estadounidense añadió solo 44.000 puestos de trabajo en el sector privado en octubre. El promedio de tres meses de contratación en el sector privado fue de 115.000 en diciembre, igualando el nivel más bajo desde la reapertura de la economía en 2020.

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com

[Volver]

- Un intercambio entre Warren Buffett y Charlie Munger, que es oro

- MERCADOS: “La clave más importante es no enamorarse de lo que posee”

- No ESG y ‘pragmatismo energético’. El enfoque ha cambiado completamente

- “Por cada dólar invertido en combustibles fósiles, se están invirtiendo actualmente $1,7 en energías limpias”

- Las empresas enfrentan un mayor riesgo de sufrir pérdidas extremas debido a incidentes cibernéticos

- La inflación sube una décima en abril y la subyacente cae cuatro décimas

- Un intercambio entre Warren Buffett y Charlie Munger, que es oro

- No ESG y ‘pragmatismo energético’. El enfoque ha cambiado completamente

- MERCADOS: “La clave más importante es no enamorarse de lo que posee”

- En 23 de los últimos 44 años, el S&P500; corrigió un 10% o más en algún momento del año. 13 de esos años terminaron más arriba, un 17,5% más en promedio

- Las empresas enfrentan un mayor riesgo de sufrir pérdidas extremas debido a incidentes cibernéticos

- La inflación sube una décima en abril y la subyacente cae cuatro décimas

- El P/E adelantado de las empresas de pequeña capitalización de EE. UU. se encuentra ahora por encima del promedio histórico